החשש הגובר מהסלמה ביטחונית משמעותית בצפון מול חיזבאללה, מגביר את הלחץ על איגרות החוב שהנפיקה ממשלת ישראל. התשואה לפדיון של האג"ח הממשלתיות לטווח הארוך זינקה בימים האחרונים, והיא משקפת עלייה בסיכון שמייחסים המשקיעים בשוק המקומי לחוב של מדינת ישראל.

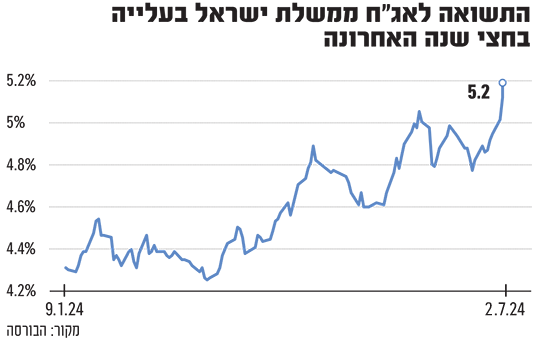

כעת עומדת התשואה לפדיון על האג"ח הממשלתית השקלית ל־10 שנים על 5.2% - רמת שיא של 13 שנים, ותוספת של יותר מחצי אחוז בתוך כשבועיים, כשלפני שנה נסחרה אותה אג"ח בתשואה לפדיון של כ־3.8% בלבד. האג"ח הממשלתית השקלית לתקופה של 30 שנה נסחרת כיום בתשואה של כ־5.7%, לעומת 4.1% לפני שנה.

● כבר שנים מנסים לפצח את הנוסחה: באיזה יום כדאי להיכנס לשוק המניות?

● לפי 12 אלף המלצות אנליסטים - אלה המניות שלא כדאי למכור

● ביטול האג"ח המיועדות: 3 מיליארד שקל חיסכון למדינה, אבל מה יקרה כשהריבית תרד?

עליית התשואות באג"ח הממשלתיות נגזרת מהירידה במחירן בשוק (האג"ח ל־10 שנים ירדו בכ־4.8% מתחילת השנה, וזו ל־30 שנה נפלה בלא פחות מ־13%). ירידות אלה נובעות גם מעלייה משמעותית בקצב גיוסי החוב של ממשלת ישראל, שנועדו לתמוך בצורכי המלחמה. בחודש יולי לדוגמה תגייס המדינה 17.5 מיליארד שקל - יותר מפי שניים מבחודשים שקדמו למלחמה.

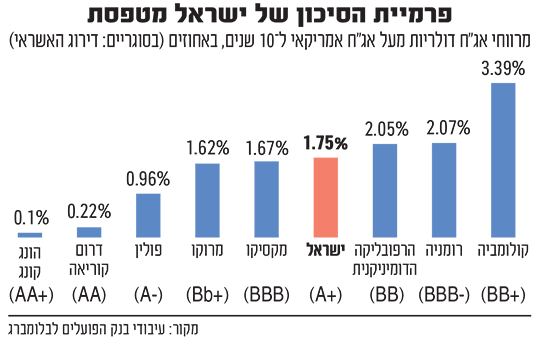

המשמעות של עליית התשואות בהקשר זה היא שהמדינה תאלץ לשלם ריבית גבוהה יותר למשקיעים. זו נובעת גם מהורדת הדירוג של ישראל. בחודש אפריל האחרון הורידה סוכנות S&P את הדירוג של ישראל מרמת AA- לרמת A+. בפועל, אג"ח ממשלת ישראל המונפקות בחו"ל (בדולר), מתומחרות בפועל ברמת דירוג נמוכה אף יותר - בין BB+ ל־BBB.

בעלייה מתמדת

הסבר נוסף לירידה במחירי האג"ח ניתן למצוא במכירות שביצעו משקיעים זרים מאז תחילת המלחמה. מודי שפריר, אסטרטג ראשי שווקים פיננסיים בבנק הפועלים, מציין כי הללו הקטינו מאז ספטמבר 2023 את החזקותיהם בחוב הממשלתי ב־23.5 מיליארד שקל, שהיוו 5% מסך ההחזקות שלהם באג"ח הממשלתי.

התשואה לפדיון של האיגרת ל־10 שנים, נזכיר, נחשבת ל"בנצ'מרק" - מדד השוואתי לאיגרות חוב דומות של ממשלות אחרות, ובראשן ממשלת ארה"ב. התשואה לפדיון של אג"ח ממשלת ארה"ב לעשר שנים עומדת כיום על 4.46%, לאחר שגם היא טיפסה בשבועיים האחרונים מרמה של 4.2%.

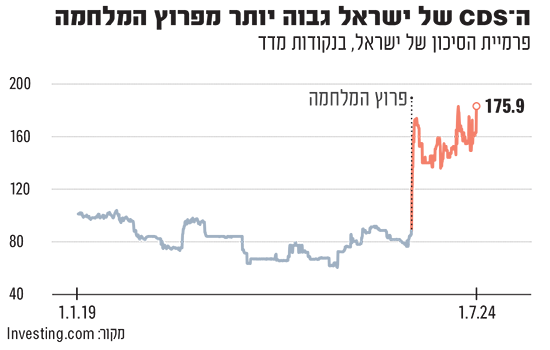

נתון נוסף, שמצביע אף הוא על המגמה של עליית הסיכון שמיוחס לחוב שמנפיקה הממשלה, הוא פרמיית הסיכון של ישראל, הנמדדת על פי ה־CDS ל־10 שנים - מעין פוליסת ביטוח שמאפשרת הגנה מפני חדלות פירעון של הגוף המנפיק. מחיר ה־CDS עומד כיום על 176 נקודות - שיא של 11 שנה, המשקף את חששות המשקיעים הזרים מהתלקחות חריפה בזירה הצפונית.

בשבועות האחרונים מתגברות האזהרות של מדינות בעולם לאזרחיהן בלבנון, בדרישה כי אלה יקדימו ויעזבו את המדינה. ה־CDS הישראלי נמצא בעלייה מתמדת בחודשים האחרונים, ורמתו כבר גבוהה מזו שנרשמה לאחר פרוץ המלחמה באוקטובר (באזור 160 נקודות). קודם לכן עמדה רמתו על פחות מ־80 נקודות.

אמיר כהנוביץ, משנה למנכ"ל וכלכלן ראשי בפרופיט פיננסים, סבור כי מדדים בינלאומיים כמו ה־CDS או איגרות החוב שגייסה ממשלת ישראל בחו"ל, מלמדים "שפרמיית הסיכון של ישראל קפצה. אלה רמות מחירים לא בריאות, אבל אנחנו בתוך המלחמה".

כהנוביץ מזכיר כי "פרמיית הסיכון של ממשלת איטליה בעת משבר הקורונה זינקה ל־225 נקודות. כשנגמרה הקורונה הפרמיה נפלה חזרה לרמות של 70 נקודות. כך שהעלייה בפרמיית הסיכון היא לא בגלל התנהלות שוטפת של הממשלה. במלחמה יש אי־ודאות ומאיימים עלינו בטילים. ה־CDS עלה יותר בגלל הסיכון ביטחוני מאשר בגלל ההתנהלות הפיננסית של המדינה".

באשר לרמות התשואה של אג"ח השקליות, כהנוביץ מודאג פחות: "תשואת האג"ח של ממשלת ישראל לא באמת משקפת סיכון. אפשר להסתכל על אוסטרליה שה־CDS שלה נמוך מאוד ועומד על 11 נקודות בסיס. ייתכן שהוא הנמוך בעולם. אג"ח של ממשלת אוסטרליה (נקובה בדולר אוסטרלי) ל־10 שנים נסחרת בתשואה לפדיון של כמעט 5%. להערכתי רוב התשואה הגבוהה במקרה של האג"ח השקליות נוגעת לציפיות המשקיעים בנוגע לאינפלציה".

שר האוצר, בצלאל סמוטריץ' / צילום: דני שם-טוב, דוברות הכנסת

נזכיר כי בשלהי 2021, טרם התחלת העלאות הריבית, מי שרכש איגרת חוב של ממשלת ישראל ל־10 שנים קיבל תשואה שנתית שהייתה נמוכה מ־1%. האם היום, כשהיא נסחרת בתשואה של מעל 5%, מהווה האג"ח הזדמנות למשקיעים?

לדברי כהנוביץ, "לאף אחד אין כדור בדולח. אנחנו חיים בעולם שבו אנחנו בעיקר מנהלים סיכונים. אם בכל פעם שיש אירוע כזה יקנו איגרות חוב, לאורך זמן אנשים צפויים לעשות תשואה גבוהה מהממוצע. אבל יש להדגיש שהשקעות צריך לבצע בפיזור".

השוק השלים פערים

הכלכלן הראשי של לידר שוקי הון, יונתן כץ, מוסיף כי העלייה שנרשמה בתשואות של האג"ח השקליות, "משקפות את המציאות שלנו. יש עלייה בפרמיית הסיכון. במשך תקופה ארוכה ראינו את האג"ח השקליות מתנהגות כאילו הן מנותקות מהמלחמה. לעומת זאת אג"ח דולריות שגייסה ממשלת ישראל (ונסחרות בחו"ל, ח"ש), נסחרות במרווח של כ־170 נקודות בסיס מעל האג"ח המקבילות של ממשלת ארה"ב. כלומר הן כבר משקפות את פרמיית הסיכון שעלתה".

כץ מוסיף: "מה שקרה בחודש האחרון הוא שהשוק הישראלי 'השלים פערים', וכעת הוא משקף יותר את המציאות. אנחנו רואים שיש הרעה בסביבה הגאופוליטית וגם בתחום הפיסקאלי ובכלכלה". לדבריו, הירידה במחירי האג"ח הממשלתיות בשבוע החולף לא בהכרח נובע רק מהצרות המקומיות.

"עליית התשואות שנרשמה בימים האחרונים, נובעת יותר מעליית התשואות של אג"ח ממשלת ארה"ב ל־10 שנים", הוא אומר. "יש שטוענים שזו נבעה מתוצאות העימות הטלוויזיוני בין טראמפ לביידן. המשקיעים העריכו שהסיכוי שטראמפ ינצח עלה, ולכן הם מגלמים את ההשלכות של ניצחון כזה על הכלכלה, למשל תרחיש של הן הרחבה פיסקאלית עתידית, והן עלייה בגירעון הממשלתי לצד הורדת מסים".

"אין פה קריסה"

מה מלמדת העלייה בתשואת האג"ח של ממשלת ישראל? כץ מסביר כי השאלה הגדולה היא אם ניגרר להסלמה משמעותית של המלחמה בצפון מול חיזבאללה. לדבריו, "כרגע הכלכלה הישראלית חזקה יחסית. היא ממשיכה להתרחב גם בצריכה הפרטית וגם בכמה אינדיקטורים כמו סקטור ההייטק, שיצוא השירותים שלו עולה בקצב מתון. אנחנו רואים שמשרד האוצר ממשיך בקצב גיוסי החוב (המתוכנן) שלו, מה שגם משדר עמידות".

לצד זאת, הוא מדגיש כי "כל מה שנאמר הוא כמובן תחת ההנחה שלא נראה לחימה בלבנון שמזכירה את מה שהתרחש בעזה".

כהנוביץ מפרופיט מזכיר שיחס החוב־תוצר של ממשלת ישראל, גם לאחר הזינוק החד בגירעון, נמצא באזור 70% - בעוד ארה"ב ומדינות רבות בעולם נמצאות ביחס חוב־תוצר של מעל ל־100%. "אין פה קריסה", הוא אומר, ומוסיף כי לטעמו המדינה רצה מהר מדי עם העלאות המסים. "ברור שצריך כסף למאמץ המלחמתי, ושאת החוב קשה עוד להעלות. אני חושב שהמדינה יכולה לעצור פרויקטים לאומיים שהם בגדר Nice to have, כמו קידום הרכבת הקלה, מתן קרקעות בתוכנית מחיר למשתכן - את כל הפרויקטים האלה היו צריכים לעצור. הייתי מצפה לראות בתקופות כאלה את המדינה מורידה יותר שומנים, מקצצת אצל המדינה ולא אצל האזרחים. זה מרגיז שהולכים לפתרון הקל".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.