נתון מפתיע שהופיע בדוח היציבות הפיננסית של בנק ישראל למחצית הראשונה של שנת 2024, גילה כי היקף האשראי החוץ בנקאי בתחום של מימון לרכישת כלי רכב הפך בחודשים האחרונים לגבוה מזה שמעמידים הבנקים. ה"הפתעה" נובעת מכך שברוב תחומי הפעילות, היקף האשראי החוץ בנקאי זעיר ביחס לזה של הבנקים.

● בנק לאומי הגדיל את תיק המשכנתאות ב־10% השנה, ועקף את האשראי לעסקים

● היא הייתה המניה הלוהטת של השנה והגיעה לסף קריסה. האם היא תינצל?

מנתוני הבנק המרכזי עולה כי היקף האשראי החוץ בנקאי בתחום מימון כלי רכב זינק מאז שנת 2021 ב-74% לסכום של 12.6 מיליארד שקל, כאשר מנגד היקף האשראי בבנקים הצטמק באותה תקופה ב-8% לסכום של כ-12 מיליארד שקל.

יותר מ-40% מהפעילות החוץ בנקאית בתחום הרכב מיוחסת לחברה אחת בלבד - מימון ישיר, שהייתה אחראית למעל 5 מיליארד שקל מהמימון נכון לסוף הרבעון. עוד פעילות בתחום חברות כרטיסי האשראי, יבואניות הרכב כמו כלמוביל, אלבר, לובינסקי ויוניברסל מוטורס, וחברות מימון כמו פמה ואוטו קאש.

כדי להבין את עוצמת השינוי, בבנק ישראל אף מסבירים כי "בעוד שעבור המערכת הבנקאית אשראי לרכב אינו מהווה בשנים האחרונות תחום פעילות משמעותי, עבור נותני אשראי צרכני חוץ בנקאיים ענף הרכב מהווה כיום את אחד ממוקדי הפעילות המרכזיים, כאשר מעל ל-80% מהאשראי החוץ בנקאי המדווח למאגר נתוני האשראי הוא אשראי לרכב. זאת לעומת כ-15% בלבד מהאשראי הצרכני הבנקאי".

הסיכון גבוה יותר בחוץ

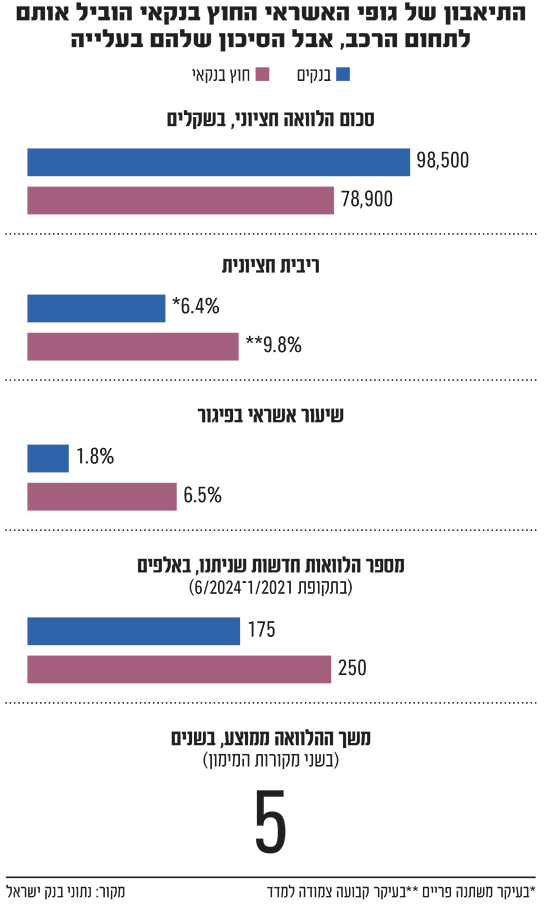

הדוח מלמד על הסיכון הגבוה יותר שטמון בהלוואות החוץ בנקאיות. אמנם בשני המקרים הציבור לוקח את ההלוואות לתקופה של כ-5 שנים, אך אצל הגופים החוץ בנקאיים ניתנות הלוואות בסכומים נמוכים יותר מאשר בבנקים (הלוואה חציונית של כ-79 אלף שקל לרכישת רכב, לעומת 99 אלף שקל בבנקים). לעומת זאת הריבית החוץ בנקאית גבוהה משמעותית, ועומדת על 9.8% לעומת 6.4% אצל הבנקים.

חלק מהפער בריביות מוסבר בכך שכמעט 90% מההלוואות החוץ בנקאיות הן בריבית קבועה וצמודות למדד המחירים לצרכן, בעוד ההלוואות הבנקאיות משתנות בהתאם לריבית הפריים (ריבית בנק ישראל פלוס 1.5%). יש לציין כי גובה הריבית בהלוואות הללו זינק פי 3 מאז תחילת העלאות הריבית בשנת 2022.

בבנק ישראל אף מציינים במפורש את ההבדל בסיכון. לדבריהם, "ניתן לראות לאורך כל התקופה (מאז 2021, נ"א) כי שיעור הפיגורים (בהחזר התשלומים, נ"א) בקרב הגופים החוץ בנקאיים גבוה יותר. באופן כללי האשראי שנותנים גופים אלה נוטה להיות ברמת סיכון גבוהה יותר לעומת האשראי מהתאגידים הבנקאיים.

"בנוסף ניתן לראות עלייה בשיעור הפיגורים בקרב החברות החוץ בנקאיות באמצע 2022 (בעקבות עליית הריבית במשק, נ"א), לצד יציבות יחסית במערכת הבנקאית". במספרים, 6.5% מהמימון לרכב אצל החברות החוץ בנקאיות נמצא כיום בפיגור לעומת רק כ-1.8% בפיגור אצל הבנקים.

בבנק ישראל גם מעריכים שהסיבה היא שהשנים 2021-2022 היו "תקופת גאות משמעותית בענף הרכב, בפרט בקרב הגופים החוץ בנקאיים... חלק מהעלייה בשיעור הפיגורים נובעת גם מעלייה בתיאבון הסיכון של החברות, והקלה בתנאי החיתום להלוואות שניתנו באותה תקופה".

על מידת הסיכון הנלווית לתחום האשראי לרכב ניתן ללמוד בדוחות חברת מימון ישיר שפורסמו השבוע. שיעור ההפרשות שלה להפסדי אשראי בתחום הרכב המשיך לעלות גם ברבעון השלישי ל-3.4% מהיקף התיק, וזאת לעומת הפרשה של 3% ברבעון המקביל אשתקד.

במימון ישיר הודו בכך שהפנימו את הביקורת של בנק ישראל, טרם נכתבה, וכי החברה ביצעה "תהליך התאמת תיאבון הסיכון", כך שברבעון האחרון נרשמה ירידה של 7% בהיקף ההלוואות החדשות ולכן גם ירידה של 3% בהיקף האשראי שלה בתחום.

עם ריבית דו ספרתית: במימון ישיר בונים על שוק הדיור

המרוץ להגדלת תיק המשכנתאות אינו אסטרטגיה רק של הבנקים. משכנתאות - מתן הלוואות לפרטיים המגובות בדירה הנרכשת - נחשבות להלוואות הבטוחות ביותר, כשהציבור בארץ עושה הכול כדי להחזיר אותן, לפני כל הלוואה אחרת.

חברת האשראי הצרכני הגדולה בישראל, מימון ישיר, שעיקר הכנסותיה נובעות מימון לרכישת רכב, פועלת בשנים האחרונות באגרסיביות במטרה לגדול במתן משכנתאות לציבור, שאינו יכול לקבל פיתרון דומה בבנק.

נתוני הרבעון השלישי של החברה מלמדים שבתוך שנה הכפילה מימון ישיר את מתן המשכנתאות שלה מ־961 מיליון שקל ל־1.88 מיליארד שקל. תחום המשכנתאות רשם רווח של 9.3 מיליון שקל ברבעון השלישי, מול רווח קטן של 411 אלף שקל ברבעון המקביל אשתקד.

בסה"כ הרוויחה מימון ישיר 36.2 מיליון שקל ברבעון השלישי (ירידה של כ־20% לעומת הרבעון המקביל), כך שתחום המשכנתאות היווה רבע מרווחיה, שעיקרם נובע מתחום האשראי לרכב. מהדוחות עולה כי החברה גובה מלווי המשכנתאות שלה ריביות בשיעור ממוצע של 8.2% צמוד למדד או בפריים + 4.29% (10.3%).

מימון ישיר, בשליטת חברת ביטוח ישיר של משפחת שנידמן, נסחרת בבורסה בשווי של 1.6 מיליארד שקל, לאחר עלייה של 35% במניה מתחילת השנה. בשיחת ועידה עם המשקיעים בשוק ההון, אמר מנכ"ל החברה ערן גולן כי במימון ישיר "שמנו לעצמנו יעד להגיע ל־3% (מענף המשכנתאות) תוך 5 שנים ואנחנו עדיין רחוקים מזה. ברבעון הזה העמדנו משכנתאות חדשות בסך של 120 מיליון שקל. בחודשים אלה הועמדו הלוואות חדשות בהיקף של 8 מיליארד שקל. כך שאנחנו מהווים נתח שוק של כ־1.5% אחרי שלוש שנות פעילות בתחום".

בהמשך אמר גולן שחברת המשכנתאות של מימון ישיר היא "חברת צמיחה". לדבריו, "אנחנו עובדים במרץ לייצר מכונה משומנת. פס הייצור שכבר יצר הלוואות רכב בעשרות מיליארדי שקלים - יעשה את זה גם פה. זה ישפיע על פעילות המימון ושורת הרווח".

חזי שטרנליכט

הבנקים יוצאים מהתחום?

גורם במערכת הבנקאית טוען כי "זה לא שהבנקים בוחרים לצאת מתחום האשראי לרכב, אלא יותר שגורמי המימון החוץ בנקאי מעוניינים להיכנס. אשראי לרכב נתפס כנישה פחות מסוכנת להתרחבות, ובנוסף כמעט לכל היבואנים יש היום 'מימון הבית' שמשלים את פעילות מכירת הרכב. מי שחזרו להיות שחקנים משמעותיים בשוק הן חברות כרטיסי האשראי, עם השקעת מאמצים רבים בפתרונות טכנולוגיים למימון רכב מהיר.

"מעבר לכך, בעוד שהמימון הבנקאי הוא רובו ככולו ברכב חדש מיבואן (80%-90%), במימון החוץ בנקאי יש מגוון גדול יותר של פתרונות, כולל לרכב יד שנייה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.