דמי הניהול בקרנות הכספיות זינקו בתחילת החודש בחדות (עד פי שלושה) וגרמו לתסיסה הן ברשתות החברתיות והן בחדשות. בכמה עלו דמי הניהול, האם הקרנות הכספיות עדיין מומלצות לשנת 2025, גם לאחר העלאת דמי הניהול, ובהשוואה לפיקדונות בבנקים, מי לא העלה את דמי הניהול והאם זו סיבה לעבור מנהל?

● ישראכרט בדרך לתשובה: מנורה בחרה לא לשפר את הצעת הרכישה

● 13% בשנה: שוק הפנסיה והגמל מציג תשואות חלומיות לחוסכים

כמדי שנה, מעלות קרנות הנאמנות את דמי הניהול שלהן בעשרות קרנות כל אחת (לאורך כל השנה מותר להן להוריד ופעם בשנה להעלות). השנה עלו דמי הניהול ביותר מ-250 קרנות נאמנות (מתוך כ-2,300 קרנות שונות).

מה שתפס את הכותרות היא העלאת דמי הניהול בקרנות הכספיות, המוצר שהפך פופולארי עם עליית הריבית במשק ובו מנוהלים כיום כ-150 מיליארד שקל, כרבע מכל תעשיית קרנות הנאמנות כולה. מדובר במוצר טוב לחיסכון לטווחים קצרים שמעוניינים לשמור על כסף בזמינות גבוהה, שכן הוא נותן למשקיע מעט פחות מריבית בנק ישראל (כיום 4.5%) כשהמוצר גם משמש כמגן אינפלציוני שכן המס הוא רק על הרווח הריאלי (בניכוי אינפלציה), וזאת בניגוד לאלטרנטיבה - פיקדון בבנק לטווח של מספר חודשים - שבו המס הוא 15% נומינלי, כלומר מהרווח על השקל הראשון. בנוסף, הקרנות הכספיות נזילות ברמה יומית, כלומר ניתן לקנות ולמכור אותן בכל יום, וזאת בניגוד לפיקדון ש'נעול' לתקופה.

אלא שהעלאת דמי הניהול השנתית הובילה לכותרות ודיונים בחדשות וברשתות החברתיות כאשר חוסכים רבים שאלו האם בעקבות העלאת דמי הניהול צריך למכור את הקרנות הכספיות. בפורום באתר הבלוג הפיננסי "הסולידית" למשל המליץ משתמש ותיק בשם "ביולוג ירושלמי" "למכור את קרן הכספית הנוכחית ברגע שהם מעלים דמי ניהול... ביחד כולנו נחנך את המנפיקים ואת החברות שלא להעלות דמי ניהול".

בהודעה אחרת הוא הוסיף כי "לדעתי הן (קרנות הנאמנות. נ"א) עושות את זה בשביל להרוויח על אותם הלקוחות שרכשו את הקרן הכספית שלהם כשהיא הייתה זולה לניהול, והם לא ישימו לב שדמי הניהול עלו ועדיין יישארו בדמי הניהול הגבוהים יותר שעלו בינתיים".

בכמה עלו דמי הניהול בקרנות הכספיות?

ואכן, הגופים השונים הקפיצו ברובם את דמי הניהול. כך, בית ההשקעות מור מ-0.19% ל-0.22%, מגדל מ-0.18% ל-0.22%, ילין לפידות וקסם מ-0.12% ל-0.19% כל אחת, אנליסט מ-0.15% ל-0.185%. שני הגופים שהקפיצו הכי הרבה את דמי הניהול הם אלטשולר שחם שהעלות אצלו זינקה מ-0.06% ל-0.175% ואי.בי.אי עם הקפצה מ-0.09% לכמעט 0.17%.

מדובר בזינוק בדמי ניהול של כמעט 100% במקרה של אי.בי.אי ושל 200% במקרה של אלטשולר שחם. אגב, מיטב והראל לא שינו השנה את דמי הניהול (אחרי שמיטב הקפיצו אותו בשנה שעברה ב-31% ובקרן נוספת שלהם בשם 'ניהול נזילות' הם הקפיצו את דמי הניהול ב-340% ל-0.22%).

אלא שאחרי הזינוק המרשים באחוזים צריך להסתכל גם על המספרים המוחלטים. על פי בדיקת גלובס, גם אחרי הקפצת המחירים, המשמעות היא שעל כל סכום של 100 אלף שקל שיש לכם בקרן כספית תשלמו דמי ניהול שנתיים של 169-250 שקל לקרן המנהלת, כלומר, תוספת תשלום של כמה עשרות שקלים בשנה בסך הכל.

הבנקים, שמפיצים את הפיקדונות הבנקאיים ומעדיפים לשווק אותם על פני פיקדונות, גם נהנים מעמלת הפצה של 0.1%, כלומר בחלק מהמקרים יותר מחצי מדמי הניהול של הקרנות הכספיות הולך בכלל לבנקים.

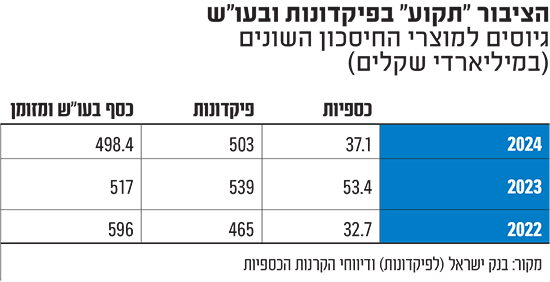

צריך לזכור שגם אחרי הזינוק בהיקף הכספי בקרנות הכספיות (מכ-16 מיליארד שקלים בסוף שנת 2021 לסכום של 150 מיליארד שקל בסוף 2024), עדיין מדובר בטיפה בים ביחס לפיקדונות בבנקים. לשם השוואה, הציבור הזרים באותו הזמן לפיקדונות בבנקים פי עשרה, כמעט 1.5 טריליון שקל. בחשבונות העו"ש והמזומן של הציבור, שאינם נושאים ריבית, 'שוכבים' כעת כחצי טריליון שקלים נוספים.

לדברי ליאור כגן, מנכ"ל מיטב קרנות נאמנות, "מי שמנתב את הכספים אלה הבנקים. אסור ליועץ בבנק להמליץ על קרן כספית אלא רק ללקוח מיועץ. פקיד בבנק לא יכול להמליץ עליה, לכן גם רשות ניירות ערך מקדמת אפשרות של קרנות כספיות שתוכל להתחייב פחות או יותר על ריבית".

חולשה נוספת של הקרנות הכספיות היא שמדובר במוצר מסורבל יחסית ופחות נגיש לציבור הרחב מאשר פיקדונות. "אנשים חוששים מקרן כספית, זה כמו לקנות נייר ערך וזה מפחיד אנשים. פיקדון זה קל ומובן, שתי לחיצות באפליקציה ונגמר" אומר גורם בשוק.

אייל חיים, סמנכ"ל שיווק של איילון קרנות נאמנות מוסיף כי "שוק קרנות הנאמנות הוא הכי תחרותי שיש. כולם מדברים על העלאת דמי הניהול פעם בשנה אבל אף אחד לא מדבר על זה שבמהלך השנה קרנות גם מורידות דמי ניהול. העליות כעת הן לא דרמטיות ועדיין המחירים בקרנות הכספיות הוגנים מאוד. פשוט עד היום הקרנות סבסדו את המוצר לציבור, כי הם מעבירים עמלת הפצה של 0.1% לבנקים, וכעת החברות רוצות גם מעט להרוויח".

מדוע קרן כספית עדיפה עדיין על הפיקדונות?

מבחינת הציבור לא משנה האם הבנקים או קרנות הנאמנות גוזרים את דמי הניהול בדרך אלא האם מדובר בפגיעה מספיק משמעותית שצריכה לגרום לחוסך לוותר על הקרנות הכספיות ולבחור באלטרנטיבה אחרת, כלומר בפיקדונות הבנקאיים. לדברי כגן, "לא צריך להסתכל רק על העלייה בדמי הניהול אלא על השאלה כמה כסף אני מקבל בפיקדון בבנק. למרות עליית המחירים, קרן כספית היא לא חלק מיוקר המחיה אלא עוזרת לך להתמודד איתו. מי שחוסך בקרן כספית ומקבלים כמה אלפי שקלים בשנה זה עוזר להתמודד עם ההתייקרות של המחירים בסופרמרקט, כי קיבלת תשואה על הכסף שלא קיבלת בעבר".

אייל גורן, משנה למנכ"ל אי.בי.אי קרנות נאמנות, מוסיף כי "הקרנות הכספיות התחילו לגייס סכומים גדולים מאוד כאש ריבית בנק ישראל הייתה 2% וכעת היא 4.5% כבר תקופה ארוכה. המשקיעים מקבלים על אותו מוצר עוד 2.5% ריבית, ודמי הניהול כמעט ולא עלו. במבחן עלות תועלת, עדיין הקרנות הכספיות עדיפות וצריך לזכור שזה בלי להתווכח עם הבנק".

ואכן, על פי נתוני בנק ישראל, הפיקדון הממוצע של משק בית הוא לתקופה של קצת יותר מחצי שנה והציבור קיבל עליו ריבית ממוצעת של 3.14% בלבד, זאת כאשר מנגד הריבית הממוצעת בקרן כספית הגיעה בשנה האחרונה ל-4.3% בממוצע (אחרי הורדת דמי ניהול). כלומר פער תשואה של יותר מ-1% לטובת הקרנות הכספיות.

במספרים, על כל 100 אלף שקל שהייתם מפקידים בפיקדון הייתם מקבלים כ-3,140 שקלים (לפני מס) ואילו על אותם 100 אלף שקלים בקרן כספית הייתם מקבלים כ-4,280 שקלים (לפני מס). פער של 1,140 שקלים לטובת הקרן הכספית. יתרון המס עובד גם הוא לטובת הקרנות הכספיות שכן המס במקרה שלהן הוא כאמור ריאלי, האינפלציה השנה בישראל (עד נובמבר) עמדה על 3.4% כך שאחרי מס הייתם נשארים בקרן הכספית עם כ-3,400 שקל. במקרה של פיקדון הייתם נשארים בסוף הדרך עם כ-2,670 שקלים. פער של 730 שקלים לטובת הכספיות. גם אחרי תוספת דמי הניהול כעת מדובר על פער של יותר מ-600 שקלים לטובת הקרן הכספית.

אלא שהפער האמיתי אפילו גדול יותר. אף כלכלן לא מעריך שהריבית תיפול בשנה הקרובה לאזור ה-2% ועדיין בפיקדונות הבנקאיים הציבור מקבל בחודשים האחרונים ריבית חציונית (כלומר חצי קיבלו פחות מהריבית הזו) לתקופה של חודש שמקבילה לריבית שנתית של 1.87% לכל היותר בבנק עם הריבית הגבוהה ביותר, מזרחי טפחות, ורק חצי אחוז בבנק הכי פחות מפרגן, מרכנתיל. בבנקים הפועלים ולאומי הריבית החציונית עומדת כעת על 1.2%-1.3% בלבד. במקרה הזה, הפער מול הריבית שניתן לקבל בקרן כספית מסתכם באלפי שקלים.

אם נחזור לתחילת שנת 2024, גם אז הריבית לתקופה של חודש עמדה על פחות מ-2% ברוב הבנקים, ובחודש אפריל היא עמדה על 1.5%-1.75% בלבד. גורן מאי.בי.אי מסביר זאת בצורה חריפה יותר: "בבנק כביכול אין דמי ניהול. אבל פער הריביות מול הקרנות הכספיות זה כסף שנשאר בבנק ולא מגיע לחוסך. הפיקדון הוא כאילו שאתה מקבל קרן כספית עם דמי ניהול של 1.5%. בפיקדון בבנק אתה מקבל הרבה פחות, פשוט לא קוראים לזה דמי ניהול. אם הבנק מקבל 4.5% ונותן לך 3% זה לא דמי ניהול? הוא תוהה".

הציבור חוסך בפיקדונות בעיקר לטווח קצר מאוד

חשוב לציין שמי שמגיע עם סכום כסף גבוה ומתמקח עם הבנק יכול לקבל ריביות טובות יותר, אבל נתוני הריבית החציונית של בנק ישראל מראים עד כמה גדול הפער לעומת הריביות שמקבל הציבור בבנקים.

גורם בשוק מציין כי ככל שאדם מוכן להאריך את משך זמן החיסכון שלו בבנק, הפיקדונות הבנקאיים עשויים להפוך לאטרקטיביים יותר, אך על פי סקירת המערכת הבנקאית לשנת 2023 של בנק ישראל, רוב הציבור, מעדיף לשמור על נזילות.

כך, כמחצית מהפיקדונות של הציבור היו לתקופות קצרות של עד שלושה חודשים (36% מכל הפיקדונות הם לתקופה של עד חודש). בבנק ישראל ציינו כי גם בתחילת שנת 2024 המגמה נשמרה כאשר הפיקדונות לטווחים של יותר משנה היוו פחות מ-10% מכלל הפיקדונות. במילים אחרות, מבחינת הציבור בישראל האלטרנטיבה לקרנות כספיות הם פיקדונות לטווחים קצרים ולא לטווחים של שנה ומעלה.

כגן, ממיטב מוסיף כי "קרן כספית היא מוצר שוויוני. אם תבוא עם 5,000 שקל או עם מאות אלפי שקלים או אפילו כמה מיליוני שקלים תקבל את אותה ריבית. בניגוד לכך בפיקדונות בנקאיים, אם תבוא עם 5,000 שקל תקבל כמעט כלום. גם הנזילות חשובה מאוד לציבור. עובדה שיש מאות מיליארדי שקלים שנמצאים בעו"ש ובכלל לא צוברים ריבית".

גורן מאי.בי.אי מעריך שגם אם ריבית בנק ישראל תרד ב-2%, עדיין הקרנות הכספיות תהיינה עדיפות על הפיקדונות "כי במקרה כזה גם הבנקים ייתנו גם הם ריביות הרבה יותר נמוכות. כל עוד הריבית במשק גדולה מאפס קרן כספית עדיפה על פיקדון. וצריך לזכור גם שלנעול הכסף לשנה זה לא אותו מוצר כמו האפשרות לצאת אחרי חודש". מצד שני גורן מסכים שפיקדון עשוי להיות עדיף לחוסכים שמוכנים לוותר על הנזילות (כסף זמין באופן מיידי) ולנעול את הכסף לשלוש שנים ויותר. "אלא שבמקרה כזה כבר עדיף לשלב נכסי סיכון כמו אג"ח ומניות".

חיים מאיילון מעריך גם הוא שהקרנות הכספיות ימשיכו להיות אטרקטיביות לפחות בשנה הקרובה: "גם אם תהיה הורדת ריבית ראשונה באפריל-מאי עדיין התשואה השנתית של הקרנות הכספיות יהיו כ-4% בשנה הקרובה, זה משמעותית טוב מהפיקדונות. הציבור מתחיל להמבין שקרנות כספיות עדיפות על הפיקדונות ולכן אני מעריך שהשוק יגדל אף מעבר ל-150 מיליארד שקל שיש בו כעת".

האם לעבור לקרן כספית שלא העלתה השנה את דמי הניהול?

גורן מסביר כי מה שחשוב הוא לא בכמה חברת ניהול הקרנות העלתה את דמי הניהול אלא מהם דמי הניהול בפועל: "זה לא משנה באיזה שיעור דמי הניהול עלו, בסוף כל משקיע צריך לשאול את עצמו איפה יש דמי ניהול אטרקטיביים. אם נניח יש קרן כספית בדמי ניהול של 0.19% והיא לא העלתה אותם ומנגד קרן אחרת העלתה אותם ל-0.16%. השנייה עדיין זולה יותר אז למה להעביר?"

עם זאת גורן מסכים שלקראת סוף השנה זה שוב יהיה רלוונטי: "המשקיעים יודעים שאי אפשר להעלות את דמי הניהול עד סוף השנה. כרגע יש ודאות, אבל זה נכון שכאשר שקונים קרן כספית באוקטובר, נובמבר או דצמבר, זה יותר רלוונטי, צריך חשוב מה יקרה אם דמי הניהול יעלו. אבל כרגע יש ודאות".

חיים מאיילון סבור כי גם אם קרן העלתה את דמי הניהול זו לא סיבה לעבור: "צריך לזכור שמעבר בין קרנות כספיות זה אירוע מס. האם עלייה של 0.1% בדמי ניהול שווה מעבר כזה? לדעתי לא. בנוסף, אי אפשר לדעת איזו קרן תשיג יותר תשואה, האם דווקא זו שלא העלתה את דמי הניהול אבל הייתה יקרה יותר גם קודם".

גם בפיקוח על הבנקים בבנק ישראל ערים לכך שלציבור קשה להשוות בין פיקדונות וקרנות כספיות ולכן הפיקוח מקדם בימים אלה טיוטת הוראה, בשיתוף רשות ניירות ערך, שתחייב את הבנקים לפרסם באתר הבנק מידע ללקוחות, יחד עם הפיקדונות ובצורה אחידה, גם על קרנות כספיות ומק"מ (מלווה קצר מועד של בנק ישראל), זאת כדי "להגביר את יכולת ההשוואה של הלקוחות ואת התחרות במערכת הפיננסית".

בפיקוח על הבנקים מבהירים גם כי "על המידע להיות זמין ונגיש ללקוחות, ועליו להופיע במקום מובלט, ברור ומרכזי, ושעל התאגיד הבנקאי לוודא כי ניתן לאתר את הפרסום המרוכז בקלות" וכי "יש לאפשר ללקוח לבצע סינון ראשוני לפי תקופת השקעה רצויה ומטבע".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.