כשהריבית במשק ברמות שיא והאינפלציה מכרסמת בחסכונות, המציאות הכלכלית משתנה. בסדרת טורים חדשה, ננסה לפשט נושאים פיננסיים מורכבים ולהנגיש מידע חיוני וטיפים פרקטיים לניהול כספים.

כותב הטורים הוא תומר ורון, בעל הפודקאסט "הכסף של החיים עצמם", מחבר הספר "ככה לוקחים משכנתא" והיועץ הפיננסי של חברת רייזאפ.

״תשקיע ב־S&P500 וזהו, לא צריך יותר מזה״, נדמה שהמשפט הזה עולה כמעט בכל שיחת סלון ובטח בגרסאות כאלו ואחרות בקבוצות הפיננסיות. האמת, זו גישה לא רעה בכלל, אבל היא מתעלמת משאלה קריטית - למה אנחנו בכלל משקיעים? מה היינו רוצים שהכסף הזה יאפשר לנו?

● המחשבון | שלושה מוצרים ושורה תחתונה: באיזה מוצר חיסכון הכי כדאי להשקיע

● המחשבון | מה כדאי לעשות עם כסף פנוי: להקטין משכנתא או להשקיע?

● המחשבון | קופת גמל להשקעה מעניקה פטור ממס רווחי הון. מה החסרונות שלה?

לכאורה, אלו שאלות פילוסופיות, הרי כולנו רוצים שהכסף יצמח וכמה שיותר, ואכן מדד ה־S&P 500 הוכיח את עצמו לאורך השנים עם תשואה ממוצעת דו־ספרתית של מעל 10%. זה אומר שבתוך כ־7 שנים הכסף מכפיל את עצמו. אבל השקעה כזאת היא במקרים רבים רק חלק מהתמונה הכוללת. מה אם חלק מהכסף מיועד לטיול משפחתי גדול בעוד שנתיים? או להון עצמי לדירה שאנחנו רוצים לקנות בשנים הקרובות? במקרים האלו האסטרטגיה של לקנות מדד מניות לטווח הארוך קצת פחות רלוונטית.

בטור הקודם סקרנו את ההבדלים בין קרנות נאמנות, קופת גמל להשקעה ופוליסות חיסכון. הפעם נעשה צעד אחד אחורה - כי לפני שרצים להשקיע במוצר השקעה או במדד הכי מדובר, אנחנו צריכים להבין לאן אנחנו רוצים להגיע ומה הדרך הכי מתאימה שמביאה אותנו לשם.

הרי ברור שאם אני רוצה הון עצמי לרכישת דירה בעוד 3 שנים או חיסכון לטווח ארוך לרומי, עיליי ואופק - הקטנטנים שלי - הכסף צריך להיות מושקע במקומות שונים. ולכן בגישה הזאת אנחנו מסתכלים על מוצרי ההשקעה ככלים, שנועדו לשרת את המטרות והחלומות שלנו.

קודם כל, מדברים על כסף

ללכת צעד אחורה זה לא תמיד קל. לא פשוט להבין מה אנחנו רוצים, כמה להשקיע בשביל זה והאם זה בכלל אפשרי. אבל זו השיחה הכי חשובה שאנחנו יכולים לעשות עם עצמנו ועם בן או בת הזוג.

מדובר, לכאורה, בשיחה על כסף, אבל זו שיחה על החיים ועל ערכים, ואיך הכסף עוזר לנו להגיע לדברים שחשובים לנו. אנחנו בונים תוכנית כדי לדעת אם אנחנו בכיוון ומה צריך לעשות או על מה לוותר.

תוכנית זו מילה גדולה, לפעמים אפילו מרתיעה. אבל אם יש לנו חלום או מטרה, למשל, לעשות טיול משפחתי גדול, ובשביל זה צריך בערך 70 אלף שקל והיינו רוצים שזה יקרה בעוד 3־4 שנים - אז הנה יש לנו את עיקרי התוכנית. ועכשיו צריך לפעול. האם צריך הפקדה חודשית לחיסכון? ומה המוצר הכי מתאים לחסוך או להשקיע את הכסף?

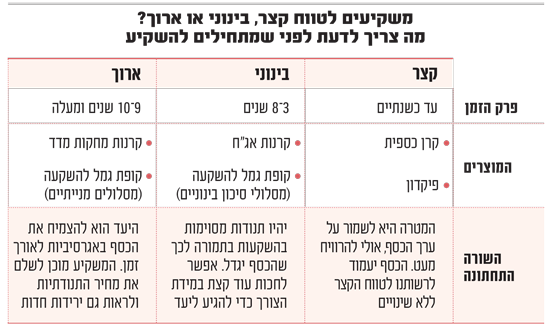

ברגע שיש לנו חלום משותף שאנחנו מוכנים להשקיע בו, אפשר להתחיל ולחפש את מוצרי ההשקעה הכי מתאימים לנו. זה יהיה בעיקר לפי פרק הזמן הדרוש ולפי רמת הסיכון שנהיה מוכנים לקחת.

למי יתאים להשקיע לטווח קצר?

פרק זמן של השקעה לטווח הקצר הוא עד כשנתיים, ואפיקי ההשקעה המומלצים לטווח זה הם קרנות כספיות או פיקדונות. אם אתם מתכננים חופשה משפחתית בשנה הבאה, חיסכון לרכישת רכב, כרית ביטחון וכדומה - השקעה מסוג זה תתאים עבורכם.

בטווח הקצר, היציבות חשובה יותר מהפוטנציאל לתשואה גבוהה. אנחנו רוצים שהכסף לא יישחק ואולי אפילו לנסות להרוויח מעט. עם זאת, לא מדובר בטווח השקעה שמאפשר לקחת סיכונים ולהכיל את התנודתיות שתבוא.

השקעה לשנים הקרובות

אם אתם מעוניינים לצבור הון עצמי לרכישת דירה בעוד 4־5 שנים, או לאירוע כמו בת מצווה בעוד 4 שנים וכדומה, ייתכן שתתאים לכם השקעה לטווח הבינוני. פרק הזמן של טווח זה הוא כ־3־8 שנים.

במקרה זה הכסף יכול ללכת למגוון אפיקים, כשהבחירה תלויה בעיקר בטווח הספציפי ובמטרה. למשל, קופת גמל להשקעה במסלול כללי לטווח של כמה שנים טובות למי שיכול להכיל סיכון בינוני או גבוה.

אם טווח הזמן קרוב יותר או שרוצים סיכון נמוך יותר, אפשר לבחור במסלול של עד 25% מניות, לדוגמה. היתרון הוא שאפשר לשנות את רמת הסיכון בהתאם להתקרבות למטרה - בלי לשלם על זה מס. אפשר גם לבחור בקרנות מחקות של אג״ח, בין אם ממשלתיות או קונצרניות, בהתאם לרמת הסיכון.

זה הטווח הכי טריקי, לא מדובר בטווח הקצר, ששם המציאות ברורה לנו, וזה עדיין לא טווח ארוך. הטווח הבינוני הוא שטח אפור, אבל פה נכנסים הרבה מאירועי החיים עצמם.

המטרות של הטווח הארוך

כאן מדובר על חלומות רחוקים יותר - למשל, חיסכון לילדים שיצטבר עד שיגיעו לגילאי ה־20, הגדלת הסכום לפרישה, או בניית עצמאות כלכלית. פרק הזמן המדובר של הטווח הוא כ־9־10 שנים ומעלה.

אפיקי השקעה האפשריים הם בעיקר קרנות מחקות מדד, מפוזרות וזולות. כמו s&p500, קרנות גלובליות המחקות אחרי מדדים כמו MSCI ACWI או FTSE ALL WORLD (יש קרנות מחקות שנסחרות בישראל, בשקלים). אפשר, לחילופין, לבחור בקופת גמל להשקעה במסלול מנייתי. מצד אחד, בגמל להשקעה דמי הניהול גבוהים יותר, מצד שני מדובר במכשיר פשוט, נגיש ואם משאירים את הכסף עד גיל 60 ומושכים אותו כקצבה חודשית, כל הרווחים פטורים ממס.

בטווח הארוך, סיכון התנודתיות מצטמצם וכל 1% תשואה נוספת שווה לנו המון כסף בגלל ריבית דריבית.

השורה התחתונה

השקעות אמורות לשרת את המטרות והחלומות שלנו ואפשר לעשות זאת בפשטות, ללא אסטרטגיות מורכבות. הרי זה לא רק עניין של תשואות, אלא בעיקר להיות מיושרים עם ההשקעות שלנו.

כשאנחנו מבינים למה אנחנו משקיעים, קל יותר להתמיד, גם כשיש ירידות. וגם אם לא נגיע בדיוק למטרה כפי שחלמנו - עצם קיומה של תוכנית, עם הפקדות אוטומטיות, מקרבת אותנו אליה יותר מאשר להשאיר את החלומות שלנו כמשאלות לא ממומשות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.