קרן השתלמות הוא אחד ממוצרי ההשקעה המשתלמים בישראל. העובדה שהרווחים פטורים ממס (בכפוף לתקרה של כמעט 19 אלף שקל בשנה לשכירים), הופכת אותן למוצר פופולרי במיוחד. נכון לינואר 2025, יושבים בקרנות הללו יותר מ-400 מיליארד שקל. המעסיק מפריש בדרך כלל 7.5% מהשכר (ברוטו), והעובד מפריש עוד 2.5%.

● מהבנקים ועד סוכני הביטוח: מפת האינטרסים במהפכה בחיסכון

● הדרישה החדשה של בנק ישראל: הקלות בשווי מיליארד וחצי שקל בשנה

● את רשימת המניות הזו כדאי לכם לשמור לימים של סערות בשווקים

קרן השתלמות נחשבת מוצר חיסכון לטווח "בינוני". בניגוד לקרן הפנסיה שלכם, שם הרווחים יהיו פטורים ממס רק כשתגיעו לגיל הפרישה, או לקופת הגמל להשקעה, שם תצטרכו לחכות עד גיל 60 ולפדות את הכסף בקצבאות כדי ליהנות מההטבה, בקרן ההשתלמות ניתן לפדות את הכסף אחרי 6 שנים לפחות. המשקיעים בקרנות פטורים גם ממס הכנסה (על ההפקדה מהברוטו) וגם ממס רווחי הון (25% מהרווחים).

כך, למרות התדמית, קרן השתלמות היא גם מוצר משתלם לטווח ארוך. בהנחה שמרנית של תשואה של 5% בשנה, הפקדה של התקרה המקסימלית בכל חודש (1,572 שקל) תגדל ליותר ממיליון שקל אחרי 30 שנה - וכולם פטורים ממס. לשם השוואה, ב-6 שנים תצברו 130 אלף שקל.

1 מכל 5 נפדות מוקדם

הוצאת הכסף לפני שעברו 6 שנים, מחייבת גם במס על רווחי ההון, וגם מס הכנסה על ההפרשות של המעסיק (עד 47%). לשם ההמחשה, אם חסכתם בכל חודש את תקרת הפטור ממס במשך 4 שנים, וצברתם 75.5 אלף שקל (לא כולל רווחים), אתם תידרשו לשלם בין 11 אלף ל-27 אלף שקל, ועוד 25% מס על רווחי ההון. למרות שמדובר בשיעור מס עצום, בדיקת גלובס מגלה כי 20% מקרנות ההשתלמות נפדו השנה לפני הזמן המינימלי. כלומר הישראלים העדיפו לוותר על הטבת המס, ולשלם על כך הון, כדי למשוך כסף מזומן.

ייתכן שמדובר בחששות מהמלחמה או המצב הפוליטי, או שמא בכלל במצוקה כלכלית. כך או כך, מדובר בנתון מפתיע - 1 מכל 5 משקיעים ויתר למעשה על אחת מהטבות המס המשמעותיות בשוק ההון.

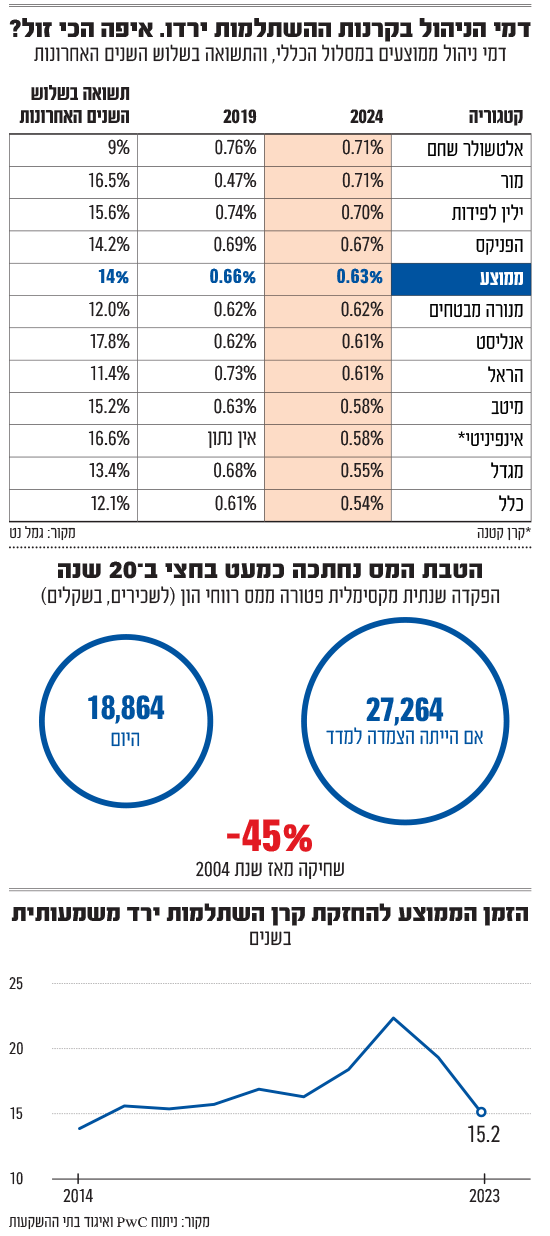

ההטבות על קרנות ההשתלמות, עולות לקופת המדינה כמעט 8 מיליארד שקל בשנה. זו הסיבה שבמשרד האוצר מנסים שוב ושוב לבטל אותן. זה אמנם לא קרה, אך ההטבה נשחקת מעצמה לאורך השנים. מאז 2004 תקרת ההפקדה הפטורה לא עלתה והיא גם אינה צמודה למדד המחירים לצרכן. המשמעות, לפי איגוד בתי ההשקעות, היא שחיקה של כמעט 45% בהטבה. לדבריהם, אם הטבת המס הייתה צמודה לאינפלציה, ניתן היה להפקיד כמעט 27.3 אלף שקל בשנה, לעומת כמעט 19 אלף.

"קרנות ההשתלמות הן המוצר היחיד שלא מוצמד ונשחק בכל שנה כשתקרת ההפקדות לא מתעדכנת" אומר נמרוד ספיר מנכ"ל איגוד בתי ההשקעות. "כל שאר רכיבי השכר מוצמדים - ההפרשות לפנסיה, תשלומי מס הכנסה וביטוח לאומי, אין רכיב שלא צמוד. ברור שמטרת האוצר היא לשחוק את רכיב החיסכון העיקרי והנפוץ בציבור לטווח הזמן הבינוני".

הישראלי מחכה 15 שנה

הישראלי הממוצע מעדיף להישאר באמצע. מנתונים שהגיעו לידינו עולה כי הטווח הממוצע להחזקת קרן השתלמות הוא כמעט 17 שנה. ברמה השנתית, אם בשנת 2014 ההחזקה הממוצעת הייתה קצת יותר מ-14 שנה, בשנת 2021, שנת הגאות בשווקים, הנתון הגיע לשיא - 21.6 שנים בקרן הממוצעת. אלא שמאז המגמה התהפכה, ובשנת 2023 היה מדובר על 15.2 שנים בממוצע בלבד, כך על פי ניתוח של פירמת רואי החשבון PWC ישראל ואיגוד בתי ההשקעות שמתפרסם כאן לראשונה. מאחר שרשות שוק ההון לא יודעת לספק את הנתון בעצמה, בפירמה חילקו את סך הנכסים בקרנות ההשתלמות בסך המשיכות, מה שנחשב לצורה מקובלת לחישוב במקרים כאלה.

שיטת החישוב, מסבירים PWC, מבוססת על ההנחה ששיעור המשיכות השנתי שמפרסמת רשות שוק ההון מצביע על תקופת האחזקה הממוצעת של הכספים. כך למשל, אם כל שנה יימשכו החוסכים כ-5% מהכספים, הרי שתוך 20 שנה יימשכו כל הכספים מהקופה.

ספיר לא מתרגש מהירידה בשנות ההחזקה ומסביר כי העלייה של 2020-2022 הייתה החריגה ביחס למגמה ארוכת הטווח. "אני מניח שבשנים האלו הסיבה לעלייה הייתה התשואות היפות בשווקים", מסביר ספיר. "אבל מהצד השני היו אירועים מורכבים - הקורונה ומלחמת חרבות ברזל, ואנשים צריכים את הכסף 'לחיים עצמם' ופודים יותר. משרד האוצר שמעוניין לאורך השנים לבטל את ההטבות על קרנות ההשתלמות, עשה עבודה יפה בהרחבת ההטבות לחסכון הפנסיוני אבל 'שכח' שאנשים צריכים כסף גם לחתונה, רכישת דירה, מקרה רפואי או פיטורים מהעבודה. החיים לא מתחילים רק בפנסיה".

ואכן, בשנים 2023-2024 נצפה זינוק של יותר מ-50% בשיעור המשיכות ביחס לממוצע בעשור שלפני. בשנת 2024 משך הציבור 21.9 מיליארד שקל, רק מעט נמוך מהשיא (22.6 מיליארד) שנרשם בשנה שלפניו.

אצל מי נשלם הכי פחות?

בשנים האחרונות גם בולטת מגמת ירידה בדמי הניהול על קרנות ההשתלמות. בממוצע, בחמש השנים האחרונות ירדו דמי הניהול ב-4.5%, כך שהממוצע במסלול הכללי עומד כיום על 0.63%.

על פי בדיקת גלובס לנתוני אתר "גמל נט" של רשות שוק ההון, כל הגופים למעט שניים הפחיתו את דמי הניהול מאז שנת 2019 ועד היום. הגוף שבו דמי הניהול היו ונותרו הגבוהים ביותר הוא אלטשולר שחם, עם דמי ניהול ממוצעים של 0.71%. צמוד אליו בית ההשקעות מור, שהוא הגוף היחיד שהקפיץ את דמי הניהול. במקרה שלו, מדובר על קפיצה של כ-50% ביחס לשנת 2019, אלא שאז הוא היה גוף קטן מאוד ועם הגידול בלקוחות רצו במור "ליישר קו" עם החברות הגדולות. אחריהם נמצא בית ההשקעות ילין לפידות, עם דמי ניהול ממוצעים של 0.7%.

בצד הזול של טבלת דמי הניהול נמצאות כלל ביטוח ומגדל, עם 0.54% ו-0.55% בלבד בממוצע. מגדל היא החברה שהוזילה את דמי הניהול בשיעור הדרמטי ביותר, 19% לאורך התקופה. גם הראל, שסובלת בשנים האחרונות מתשואה חלשה במיוחד, הוזילה את דמי הניהול ב-16% ואלה עמדו בשנה האחרונה על 0.61%. המשותף לשלוש הללו הוא שהן במקומות האחרונים בשלוש השנים האחרונות.

לא בהכרח יש תמורה לאגרה. אלטשולר שחם, היקר ביותר, נמצא במקום האחרון בטבלת התשואות לשלוש שנים, לאחר שטרם התאושש מההימור הלא-מוצלח על השוק הסיני. מנגד, דמי הניהול אצל אנליסט וגם אינפיניטי הקטנה, שני הגופים הבולטים בתשואות, נמוכים מהממוצע ועומדים על 0.61% ו-0.58% בהתאמה. ובכל זאת, הפער גם לא מאוד גדול. על כל 100 אלף שקלים בחשבון הפער בין המקום הראשון לאחרון עומד על כ-170 שקלים בלבד בשנה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.