לפני כמה שבועות עלה ברשת קמפיין ויראלי ל"גן הדיגיטלי הראשון" - גן ילדים שבו הגננת "מגננת" דרך הסמארטפון ובמקום צעצועים הילדים משחקים בטאבלטים. "האינטראקציה החברתית בגן מתנהלת דרך מסך מגע, כדי לעודד את הילדים כבר מגיל צעיר לתקשר עם מחשבים", נאמר בפרסומת.

התגובות לקמפיין היו סוערות ומזועזעות, אבל באחרונה התברר שהייתה זו בכלל התרסה צינית של בנק מזרחי טפחות, המבקרת את המעבר החד של הבנקים לערוצים הדיגיטליים. המסר של הבנק הוא שבדברים החשובים באמת אין תחליף ליחס אנושי. הקמפיין הזה הוא נקודת שיא באסטרטגיה של מזרחי טפחות, השמה דגש על הפן האנושי בשירותי הבנקאות. בפרסומת הוא ממש לועג לתחזיות על מעבר טוטאלי לערוצים הדיגיטליים בבנקאות, אבל היא גם מעידה עד כמה הנושא מעסיק את הבנקים בישראל ובעולם.

למהפכה הטכנולוגית יש השלכות נרחבות על הבנקים. מצד אחד, היא הזדמנות מבחינתם להתייעל באופן משמעותי בהוצאות כוח אדם ונדל"ן, להפחית מחירים ללקוח (העמלות בגין שימוש בערוצים ישירים נמוכות יותר מאשר עמלות על פעולות המבוצעות מול פקיד) ולשפר את הרווחיות. מנגד, המהפכה הדיגיטלית מביאה עמה תקופת מעבר לא פשוטה הכרוכה בחיכוכים הן עם העובדים שמרגישים כי הוחלפו במכשיר הנייד, והן עם לקוחות שלא תמיד אוהבים או מסתדרים עם הדיגיטציה.

נוסף על כך, המהפכה הטכנולוגית היא איום על הבנקים - אם לא ייערכו כראוי ויציעו את השירותים הנכונים והחדשניים ביותר, חברות טכנולוגיה עלולות לתפוס את מקומם. הם עלולים לגלות יום אחד שהם משמשים רק ככלי לשמירת הכסף בעוד שאת כל הפעולות והעמלות יבצע צד שלישי.

לפי נתוני בנק ישראל, כבר היום 80% מהלקוחות מנויים בערוצים הישירים, ו-17% מהפעולות הבנקאיות מתבצעות בערוצים הדיגיטליים. אלא שזו כאמור רק תחילתה של המהפכה.

הבנקים בישראל כבר שמים עין על תחום הפינטק, וברובם קמו מחלקות ייעודיות לחדשנות. הרבה מילים יפות נאמרו לנו בשיחות שקיימנו במהלך הכנתה של הכתבה הזאת: "הגדלת הערך ללקוח", "להציע את השירותים והפתרונות החדשניים והמתקדמים ביותר", "שיפור האינטראקציה הרב ערוצית, והערך המוסף שהיא יוצרת", "להביא את מהפכת הוואטסאפ לבנקאות" ועוד. אבל גם הייתה אמירה אחת כנה, של גורם במערכת הבנקאית: "אף אחד לא באמת יודע מה כוללת אותה מהפכה טכנולוגית ואיך הענף ייראה בעוד עשור".

■ מי צריך בנקים? כתבה ראשונה בסדרה

מה התוכניות של הבנקים בישראל בתחומי הטכנולוגיה והפינטק וכיצד הם נערכים למהפכה? "גלובס" עושה סדר בגישות ובאסטרטגיות השונות של הבנקים.

פפר של בנק לאומי: מהפכה אמיתית או הייפ מוגזם?

בנק לאומי שם את כל יהבו על הטכנולוגיה. הוא החל בקו הדיגיטציה כבר לפני קרוב ל-10 שנים, כשהשיק את לאומי דיגיטל, ובהמשך את לאומי טוטאל דיגיטל. בלאומי סבורים שהטכנולוגיה תשתלט על הבנקאות ושזו לא תהיה מהפכה מהירה כמו שקרה בבלוקבאסטר, שכן הדור הוותיק ימשיך לצרוך בנקאות בערוצים המסורתיים, אבל בתהליך הולך ומתמיד המשקל יעבור לערוצים ולמוצרים טכנולוגיים.

מנכ"לית הבנק, רקפת רוסק עמינח, ותמר יסעור המקורבת אליה מובילות את הקו הזה. יסעור הובילה לפני קרוב לעשור את המהלך של לאומי דיגיטל, כשכיהנה כראש מערך השיווק, וכעת היא ממונה על הבייבי החדש - פפר (Pepper), שאמור לתפקד כבנק דיגיטלי ולהכניס "פלפל" לתחום. לצורך כך הקימה יסעור את חטיבת הבנקאות הדיגיטלית, בראשה היא עומדת.

פפר, בניהולה של לילך בר-דוד, למעשה כבר החל לפעול בגרסת פיילוט למקורבים לבנק. הוא גם החל לבצע מהלכים שיווקיים כגון כנסים של לקוחות, אך בפרופיל נמוך ביחס למה שבנק לאומי מסוגל לעשות. ההשקה לציבור הרחב תהיה לקראת נובמבר, לאחר שייעשו בפפר את השיפורים הנדרשים בעקבות תקופת ההרצה.

לפפר אמנם אין רישיון בנקאי נפרד, ופורמלית הוא חלק מבנק לאומי, אך בפועל מדובר ביחידה נפרדת היושבת במגדל שלום בתל אביב, ופרופיל העובדים שלו שונה מהעובדים של בנק לאומי - מדובר בכ-150 הייטקיסטים צעירים שאינם מחפשים קריירה בנקאית ולא אמורים להיכלל בהסכם הקיבוצי של הבנק. לפי הערכות, לאומי השקיע יותר מ-100 מיליון שקל בהקמת פפר, שכללה הקמת תשתיות מחשוב ומערכת ליבה חדשה בשיתוף עם חברת טמנוס.

מערכת הליבה החדשה אמורה לאפשר לבנק להטמיע בקלות פיצ'רים בתחום הפינטק, וזאת לעומת המצב כיום, שבו המערכות המיושנות של הבנק מקשות על שילוב כלים חדשניים. בעתיד הרחוק, מתכננים בלאומי להרחיב את התשתית החדשה גם לבנק עצמו. בתחילה פפר צפוי להציע שירותים בנקאיים בסיסיים, אך בבנק מתכוונים להכניס פעילות של ניירות ערך ומשכנתאות בשנתיים הקרובות.

פפר עדיין לא הושק רשמית, אבל כבר יש סביבו באז לא קטן. המתחרים של לאומי טוענים שמדובר בגימיק ואין בפפר בשורה אמיתית או שינוי של השירותים הדיגיטליים הרגילים בבנקים. "הרי כבר עשור לאומי טוען שהוא מוביל בבנקאות הדיגיטלית וקורא לעצמו טוטאל דיגיטל, אז עכשיו הוא אומר שבעצם הדבר הדיגיטלי האמיתי הוא פפר?", אומר אחד המתחרים. עוד אומרים המבקרים של לאומי כי עלות ההשקעה במערכת ליבה רצינית בתחום הבנקאות היא כמיליארד שקל, וכיוון שהבנק השקיע סכומים נמוכים יותר באופן משמעותי, עולה השאלה אילו שירותים ויכולות יהיו לפפר בתחום הבנקאות. בלאומי דוחים את הטענות ומשוכנעים שיש להם מוצר חדש.

לאומי מכוון בעיקר לקהל הצעיר - דור ה-Y, כלומר עד גילאי 35. למבוגרים יותר, כך מאמינים בבנק, מספיקים השירותים של לאומי דיגיטל. פפר אמנם מציע פטור מעמלות, ובבנק גם מתכוונים שהוא יציע מחירים טובים יותר בפיקדונות ובהלוואות מאשר בערוצים המסורתיים, אך לא זו הבשורה המשמעותית מבחינת לאומי. הבנק החדש אמור להציג ממשק שונה באופן מהותי. גורם בבנק מציין שהוא אמור לשנות את הבנקאות הדיגיטלית כמו שוואטסאפ שינתה את תרבות ה-SMS. הוא גם יפעל רק באמצעות האפליקציה בסלולר, ולא יהיה לו אתר במחשב.

אפשר להתייחס בציניות לכך שלאומי מסתמך על שינוי בממשק ובעיצוב כדי לגייס לקוחות צעירים, אבל מסקר נרחב שביצעו בארנסט אנד יאנג, שפרסמנו אתמול (א'), עולה שממשק ידידותי ונוח הוא הגורם הראשון שמביא לצריכת פיתוחי פינטק - יותר מהורדת עלויות.

בנק לאומי הטווה לעצמו מסלול ברור - מעבר לערוצים הדיגיטליים על חשבון ערוצי הבנקאות המסורתית ובראשם הסניפים. הבנק כבר סגר עשרות סניפים בשנים האחרונות, וימשיך במגמה זו. במקביל הוא הולך ומצמצם את מצבת כוח האדם בבנק. מאחר שבנק לאומי סובל מיחס יעילות חלש, ודאי ביחס ליתרון הגודל שהוא נהנה ממנו, פפר הוא מבחינתו התקווה לתוצאות טובות יותר: הוא בנק רזה, ללא הוצאות נדל"ן על החזקת סניפים, וגם כמעט ללא עובדים. אלה שמועסקים בו הם הייטקיסטים בחוזה אישי ולא בנקאים הכפופים להסכם הקיבוצי בבנק.

אם אכן יהיה מעבר של לקוחות אל פפר, ובמקביל הבנק ימשיך בתהליכי התייעלות, הוא יוכל בטווח הארוך לשפר באופן משמעותי את יחס היעילות והתשואה על ההון - שני פרמטרים שבהם הוא בעמדת נחיתות מול בנק הפועלים.

על הנייר נראה שפפר הוא הפתרון האידיאלי, אבל צריך לזכור שלפחות בהתחלה עיקר הגיוסים לפפר יגיעו ככל הנראה מלקוחות לאומי. האם עובדי בנק לאומי ימכרו וישווקו בהתלהבות ללקוחות מוצר שהוא למעשה מתחרה בהם, ואף עלול להחליף אותם בבוא היום? התשובה אינה פשוטה.

מעבר לכך, פפר אמור להציג מחירים נמוכים מאלה של לאומי, אך מצבת ההוצאות לא יורדת בקצב מהיר כל כך. התוצאה היא שסביר שדווקא נראה בתחילה פגיעה ברווחיות של בנק לאומי כתוצאה ממעבר לקוחותיה לפפר.

מבחינת לאומי, הטענה הזאת מלמדת על הסתכלות צרה, שכן ממילא העולם עובר לתחום הדיגיטלי, ואם לא הם, אז גוף אחר יקים בנק דיגיטלי שיגזול מהם לקוחות. כמו כן, בהסתכלות לטווח ארוך ללאומי יש בכלל אספירציות להרחיב את פפר אל מחוץ לישראל, בין אם באמצעות מכירתו ובין אם בהכנסתו לשווקים אחרים, דבר שאמור להיות מקור הכנסות חדש.

האם מדובר במהפכה שתוביל את בנק לאומי למקום אחר או גימיק חביב שיסתיים כמו הבנק הישיר הראשון, שהוקם גם הוא ע"י לאומי? ימים יגידו.

בנק הפועלים: בין שת"פ עם הטכניון לסניפים עם טאבלטים

ליתרון הגודל יש חשיבות במיוחד כשמדובר על השקעות בתחום הטכנולוגיה. שני הבנקים הגדולים יכולים להרשות לעצמם לבצע השקעות רבות בתחום עתיר ההשקעות הזה, ואכן בשנים האחרונות היה נראה שבנק הפועלים מתחרה ראש בראש עם בנק לאומי בתחום החדשנות הטכנולוגית. מנכ"ל מזרחי טפחות, אלדד פרשר, התייחס לכך בראיון ל"גלובס" כשאמר: "שני הבנקים הגדולים נמצאים כיום במרוץ חימוש טכנולוגי, קר ומנותק".

בנק הפועלים אמנם שם דגש על פיתוחים טכנולוגיים, ופרסם אותם, אבל נראה שבתקופה האחרונה הוא משנה גישה. בנק הפועלים, שרק לפני כמה שבועות מונה אריק פינטו למנכ"ל שלו, נוקט כעת אסטרטגיה של שילוב "אנושי, אישי ודיגיטלי" - גישה המזכירה במובן מסוים את הבנקאות ההיברידית ששיווק מזרחי טפחות לפני כמה שנים.

אלא שהגישה הזאת מעלה את השאלה אם נכון להדגיש את הפן האנושי בבנק בתקופה שבה הוא מתייעל וסוגר סניפים ועמדות טלרים - תהליך שמן הסתם גורם זעזוע מסוים בקרב הלקוחות. בסביבת הבנק אומרים שתהליך סגירת הסניפים נעשה באופן מדוד וזהיר, ולבנק היה ויהיה את פריסת הסניפים הגדולה בישראל.

בניגוד ללאומי שישיק מוצר חדש בבנקאות הדיגיטלית, בנק הפועלים נוקט באסטרטגיה שמנסה לשנות את הבנק מבפנים, ולשלב גם שירות אנושי - מדובר באסטרטגיה מורכבת ולא פשוטה ליישום. כרגע, בנק הפועלים משקיע בתחום הטכנולוגי כמעט בכל אפיק אפשרי. בנק לאומי בונה בנק דיגיטלי? לבנק הפועלים כבר יש בנק כזה - B online. ובכל זאת, בעוד שלאומי רואה בפפר מוצר דגל שהוא מתכוון לשווק באגרסיביות, הבנק הדיגיטלי של פועלים נשמר בינתיים בפרופיל נמוך ביחס ליכולות השיווק והמכירה של הבנק, ככל הידוע, גם אין מספר רב של לקוחות המעורבים בפעילות הזאת. בבנק הפועלים לא חושבים שזו התשובה למהפכה הדיגיטלית, ומחזיקים בו בינתיים כעוד מוצר על המדף.

מלבד הבנק הדיגיטלי, הפועלים נקט עוד שורה של צעדים, כמו הקמת חטיבת חדשנות בראשות אבי כוכבא, הכוללת היום עשרות עובדים וצפויה להוציא שורה של מוצרים ופיצ'רים. הבנק גם חתם באחרונה על הסכם שיתוף פעולה עם הטכניון להקמת מעבדת חדשנות משותפת, שתעסוק במחקר תחומים בעולם הטכנולוגיה והבנקאות. "מעבדת המחקר המשותפת ופעילויות נוספות עם חוקרי הטכניון יסייעו לבנק לפתח בנקאות שמבוססת טכנולוגיות פורצות דרך", אמר פינטו בעת השקת שיתוף הפעולה.

וכמובן, אי אפשר לשכוח את מהלך הסניפים הדיגיטליים, שיצר לא מעט רעש. מדובר בסניפי קונספט, המזכירים בעיצוב שלהם את חנויות אפל וקיימים גם בבנקים אחרים בעולם. הבנק השקיע סכומים לא מבוטלים בהקמת הסניפים הללו.

קולגות שלא ממש הבינו מה מטרת המהלך הזה הרימו גבה. "זה משפט עם סתירה פנימית מובנית: דיגיטל עושים מהמובייל ולא נוסעים בשביל זה לסניף של בנק", אמר גורם באחד הבנקים. בפועלים מתעקשים שמדובר במהלך מוצלח, המשלב שירות אישי עם טכנולוגיה, ומביא למעבר של לקוחות. אתמול השיק הבנק סניף חמישי, וסניף נוסף אמור להיפתח בחודשים הקרובים. עם זאת, אין כוונה בבנק להסב את כל הסניפים לכאלה, אלא למקד את הסניפים בפנייה לקהל הצעיר.

על פניו, נראה שהבנק יורה לכל הכיוונים בכל הקשור להתמודדות עם הסוגיה הלא פשוטה של טכנולוגיה ובנקאות, ומבצע השקעות רבות בתחום. אולם בבנק אומרים שהכיוון שלהם ברור - מבחינתם הטכנולוגיה היא לא מטרה אלא אמצעי לשיפור השירות. גורמים בבנק מציינים כי זיהו שיש צמא של הציבור לחזור לקבל יחס אישי, במיוחד בנושאים כמו ייעוץ פיננסי, פנסיוני וניהול השקעות. גם בתחומים האלה ישפר הבנק את הצד הטכנולוגי, אבל המטרה היא להנגיש את המידע לציבור, ושאותם פיצ'רים יהיו רכיב משלים לשירות האנושי. הפועלים יכול להרשות לעצמו להתחבט בסוגיית הטכנולוגיה והבנקאות, ולבצע השקעות רבות לאור איתנותו: הבנק מצליח לייצר רווח שנתי של 3 מיליארד שקל. הסיכון היחיד הוא שבלאומי אכן צודקים ופפר יהיה הצלחה כבירה. אם זה יקרה, יהיה יתרון לגוף הראשון בתחום.

מזרחי טפחות: הולך נגד הזרם

מזרחי טפחות, הבנק השלישי בגודלו, הוא למעשה היחיד בין חמשת הבנקים הגדולים שלא הקים בתקופה האחרונה יחידה בתחום החדשנות או הפינטק. במקום זאת הוא משקיע בפן האנושי - הוא הבנק היחיד שגדל במספר הסניפים שלו. את שנת 2016 אמור הבנק לסיים עם פתיחה של שישה סניפים חדשים.

מזרחי טפחות החליט ללכת נגד הזרם ביחס למהפכה הטכנולוגית ואימץ את הגישה שלפיה מה שחשוב הוא היחס והשירות האישי. הוא מנסה להרוויח מתקופת הביניים, שבה הבנקים הגדולים עוברים לערוצים הדיגיטליים על חשבון הסניפים, ומנסה לגייס את הלקוחות שנפגעים מכך. בסביבת הבנק אומרים כי אלפי לקוחות עזבו את הבנקים הגדולים לטובת מזרחי טפחות רק בעקבות סגירת עמדות הטלרים והסניפים.

במזרחי טפחות מדגישים שהבנק אינו מזניח את הצד הטכנולוגי וכי הפעולות בערוצים הדיגיטליים אינן נופלות מאלה של הבנקים הגדולים, אך אנשיו סבורים שלפחות בעשור הקרוב יישמר הצורך בשירות אנושי וכי גם אם לקוח מבצע 80% מהפעולות בערוצים הדיגיטליים, הוא עדיין צריך בנקאי טוב לשאר הפעולות.

בבנק סבורים גם שיש פעולות שבהן לעולם יעדיף הלקוח שירות אנושי, כגון ייעוץ השקעות, נטילת משכנתאות וייעוץ פנסיוני. כמו כן התפיסה בבנק היא שעסקים קטנים חייבים שירות אנושי עוד יותר ממשקי בית בפעולות כמו הפקדת מזומן וצ'קים, השקעות, ניהול מסגרות אשראי.

במזרחי טפחות, בניהולו של אלדד פרשר, מבינים שאין להם יתרון הגודל שיש לפועלים וללאומי, המשקיעים כספים רבים בפיתוחים טכנולוגיים. הרי בשביל בנק הפועלים השקעה של 2 מיליון שקל בפיתוח עוד פיצ'ר באפליקציה אינה השקעה משמעותית כשם שהיא בעבור מזרחי טפחות. בבנק מסתמכים על כך שהירידה בעלויות הפיתוח היא מאוד מהירה. הם לא מתיימרים לצאת ראשונים עם פיתוחים שונים, אלא ממתינים עד לירידת עלויות הפיתוח ואז מפתחים בעצמם.

למרות הזלזול בתחזיות שהמהפכה הטכנולוגית תשתלט על הבנקים, כפי שבא לידי ביטוי בקמפיין "הגן הדיגיטלי" של הבנק, יש גם תוכנית מגירה למקרה שיגלו שם שטעו.

בימים אלה מחליף בנק יהב, שבשליטת מזרחי טפחות, את מערכות הליבה שלו במערכות חדשות שבונה עבורו תאגיד הטכנולוגיה ההודי טאטא. הליך החלפת מערכות ליבה נחשב יקר ומסובך, ועלותו מוערכת בכמיליארד שקל. אלא שלפי ההסכם בין טאטא ליהב, הבנק ישלם סכום נמוך מזה באופן משמעותי ובתמורה טאטא יוכל בהמשך למכור אותה מערכת ליבה לבנקים אחרים או חדשים שיוקמו.

לפי הערכות, המערכת אמורה להתחיל לפעול כבר בשנת 2017, כך שאם המהפכה הדיגיטלית תשתלט על הבנקים, יוכל מזרחי טפחות להקים בנק דיגיטלי במהירות יחסית, על גבי אותה תשתית. נדגיש כי כרגע מדובר בתשתית בלבד, שעליו ניתן יהיה להלביש בקלות פיצ'רים מתקדמים, אך הבנק לא נמצא עדיין בשלב שבו הוא כבר מפתח בנק כזה. הוא רק מכין את התשתית כדי שיוכל לעשות זאת בבוא הזמן ביתר קלות ובמהירות - בין אם באמצעות בנק יהב, הנחשב כבר היום לזרוע הלואו קוסט של הקבוצה, ובין אם באמצעות מותג נפרד.

בנק דיסקונט: מתמקדים בפיצ'רים פרקטיים

בשקט בשקט, כמעט ללא רעש שיווקי, נכנס גם בנק דיסקונט לתחום הטכנולוגי. הבנק, בניהולה של לילך אשר טופילסקי, מבין שעליו להתאים את עצמו לעולם החדש, על אחת כמה וכמה לאור מצבו הלא-מזהיר כיום. יחס היעילות בו נמוך וגם רווחיות פעילות הבנק עצמו (לא כולל החברות הבנות) נמוכה. אלא שבניגוד לבנק הפועלים ולאומי, דיסקונט צריך לשקול היטב ובדקדקנות את צעדיו, שכן אין לו היכולת לבצע השקעות רבות בתחום הטכנולוגי כמו של הבנקים הגדולים. לא תיראו את דיסקונט משקיע במעבדות חדשנות או רוכש חברות פינטק, וגם לא מקים בנק דיגיטלי; הוא בורר היטב את צעדיו ורוכש שירותים ומוצרים בעיקר מחברות בשלות בתחום. היתרון שלו הוא שמערכות הליבה שלו חדשות יחסית. הן הוחלפו ב-2009 ולכן קל לו יותר להטמיע טכנולוגיות חדשות.

בדיסקונט מתכננים לא מעט שינויים, אבל לפחות בשלב הזה הבנק שומר על פרופיל נמוך ומשקיע משאבים בפיתוח פרקטי של תשתיות ופיצ'רים.

בראש חטיבת הטכנולוגיות והדיגיטל עומד לוי הלוי, ולפני כמה חודשים הוקם בחטיבה אגף דיגיטל, בראשות אריק פרישמן. דיסקונט היה הבנק הראשון שהשיק את הזיהוי הביומטרי בכניסה לאפליקציה בנייד (כניסה באמצעות טביעת אצבע, ללא צורך בסיסמה) וזה אחד ההישגים המרכזיים שלו בתקופה האחרונה בתחום הטכנולוגיה. בבנק מספרים שחודש לאחר ההשקה, האימוץ של הזיהוי הביומטרי היה בקרב 90% מבעלי המכשיר הרלוונטי.

לכאורה מדובר בפיצ'ר טכני, אך בדיסקונט מציינים שהשיפור בהנגשה שינה גם את דפוסי צריכת הלקוח, ולראיה - היקף השימוש באפליקציה בקרב הלקוחות המשתמשים בפיצ'ר הזה כפול לעומת אלו שלא משתמשים בו. מבחינת דיסקונט, זה הקו שמנחה אותם - פיתוחים ופיצ'רים פרקטיים שיביאו לשינוי בהרגלי הצריכה של הלקוח.

לבנק יש כמה תוכניות בתחום הדיגיטלי. ראשית, הוא השיק באחרונה אפליקציה חדשה המתבססת על תשתיות חדשות, בפרויקט שהובילה לימור ספרן, מנהלת ענף ערוצים ישירים. בשלב הבא, לקראת סוף השנה הבאה, תושק מערכת CRM חדשה (מערכת ניהול שירות וצורכי הלקוחות). בבנק אומרים שהיא אמורה לשנות באופן מהותי את הקשר עם הלקוח, כך שלא משנה באיזה ערוץ הוא יפנה (בסניף, במוקד הטלפוני, באפליקציה, במייל וכדומה), כל המידע עליו ועל פעולותיו והפרופיל שלו יהיו מרוכזים באותה תשתית דיגיטלית, כך שניתן יהיה לשפר באופן מהותי את השירות.

נוסף על כך, הבנק מפתח מוצרים בתחום הבינה המלאכותית ובתחום הביג דאטה (ניהול מידע המגיע ממקורות רבים מהשרתים השונים של הבנקים), במטרה להציע מוצרים מתקדמים, אך גם במקרה הזה הפיתוח נעשה באופן מדוד.

הבינלאומי: מתמקד בשוק ההון

הבנק הבינלאומי, בניהולה של סמדר ברבר צדיק, סובל כמו דיסקונט מ"חסרון הקוטן", דבר המקשה עליו לבצע השקעות עתק בתחום הטכנולוגי. עם זאת, הבנק החליט למקד את פעילות החדשנות שלו בפינטק בתחום שוק ההון וההשקעות - תחום פעילות מרכזי בבנק. בעולם, פיתוחי פינטק בתחום שוק ההון וההשקעות נמצאים בתחילת הדרך בהשוואה לתחומי פינטק אחרים, אך בישראל הוא דווקא נחשב מפותח יחסית ויש לא מעט סטארט-אפים ישראליים בתחום.

בניגוד לדיסקונט, שמעדיף לרכז את הפיתוח בתוך הבנק ולרכוש מוצרים ושירותים מחברות טכנולוגיה, בבינלאומי מעדיפים לבצע שיתופי פעולה עם חברות סטארט-אפ וגופים חיצוניים, המתפתחים יישומים ומוצרים. לפני כשנה, הקים הבנק יחידת פינטק תחת מחלקת האסטרטגיה, ובראשה עומדת שירלי שהם קליין. הבנק קורא לחברות פינטק הפעילות בתחום שוק ההון והקמעונאות לפנות אל הבנק ולבחון שיתוף פעולה, שיכלול הטמעת המוצרים בבנק.

עד כה נפגש הבנק עם עשרות חברות, ושיתוף הפעולה המשמעותי ביותר היה עם חברת פרסונטיקס, שהטמיעה בעבור הבנק את "פיבי", פיצ'ר טכנולוגי לניהול יעיל של החשבון. בנוסף, הבנק הקים חממת סייבר, ובה גישה לנתוני הבנק באמצעות ביתא סייט. במחזור הנוכחי יש 4 חברות. אחת מהן היא קרונוס, שגייסה באחרונה 3 מיליון דולר, ופתרון שלה כבר מוטמע בבנק.

■ מי צריך בנקים? כתבה ראשונה בסדרה

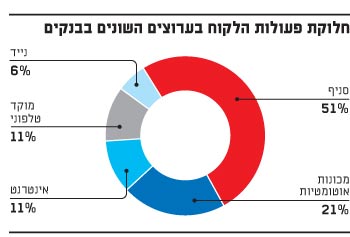

חלוקת פעולות הלקוח 19.9