מחזיקי איגרות החוב (סדרה א') של קבוצת אלון ספגו בסוף השבוע שעבר מכה כואבת במיוחד. טענתם המרכזית, שלפיה אלון היא חברה חדלת פירעון, נדחתה בידי המומחה מטעם ביהמ"ש, פרופ' אמיר ברנע, שקבע כי לחברה יש ערך נכסי נקי חיובי (NAV) של כ-128 מיליון שקל.

פרופ' ברנע גם קבע, כי קבוצת אלון היא חברה נזילה ובעלת יכולת פירעון של התחייבויותיה בטווח הנראה לעין, אולם הדגיש כי בשל שיעור מינוף חריג של 94%, היא נדרשת לחיזוק ההון העצמי שלה. הדוח, שהוגש לבקשת השופטת עירית וינברג-נוטוביץ, שומט למעשה את הקרקע מתחת לדרישת מחזיקי האג"ח להעביר לידיהם באופן מיידי את החברה ו/או את נכסיה, למרות שאת מסקנותיו אין השופטת מחויבת לכאורה לקבל.

המסקנה של ברנע היא שיש להשאיר את קבוצת אלון כעסק חי ומתפקד, ובמקביל לפעול לחיזוק ההון העצמי ששל החברה. חיזוק ההון יכול להגיע מהשקעה הונית של הבעלים הקיימים של קבוצת אלון, קרי שרגא בירן, דודי ויסמן וארגוני הקניות של הקיבוצים, או דווקא של משקיעים חדשים, שיבקשו לקבל נתח מהותי מהחברה תמורת הזרמת מזומנים או נכסים למאזנה.

לדעת ברנע, גיוס הוני של 200 מיליון שקל יפחית את המינוף לכ-80% ויחזיר את החברה לאזור הנוחות, בשעה שבלא גיוס כלל היא תידרש להעניק למחזיקי האג"ח פיצוי על הסיכון הגלום להם, בדמות של מחצית ממניותיה. לפי יחס זה, קובע ברנע, גיוס הוני של 100 מיליון שקל בלבד יצדיק הקצאה של שליש ממניות החברה למחזיקי האג"ח.

מלחמת ההתשה של מחזיקי האג"ח

אלא שעבור מחזיקי האג"ח מדובר בתוצאה נמוכה בהרבה מזו שקיוו לקבל עת יצאו לקרב על החברה ונכסיה. בעצת מומחיהם הם ניהלו בשנה האחרונה מלחמת התשה מול הבעלים והמנהלים, תוך שהם נתמכים בהתחייבות חוזית שקיבלו מהחברה לפני כעשור בשטר הנאמנות, שלפיה ירידת דירוג האג"ח אל מתחת לרמה של BBB תקים להם את הזכות לדרוש את פירעונו המיידי של החוב.

בעלי קבוצת אלון ומנהליה הביעו כמובן את התנגדותם להעמדת החוב לפירעון מיידי, ומגעים שנוהלו בין הצדדים עלו עד מהרה על שרטון. בטוחים בצדקת דרכם, פנו כאמור המחזיקים לביהמ"ש המחוזי מרכז, בדרישה להעביר לידיהם את החברה במסגרת הסדר חוב. לצורך, חיזוק טענותיהם, אף צורפה חוות דעת של פרופ' עודד שריג ורו"ח שלומי קלסי, שקבעו כי החברה חדלת פירעון משום ששווי נכסיה נמוך ב-309 עד 483 מיליון שקל מהיקף התחייבויותיה. בתגובה הגישה החברה חוות דעת של חברת הייעוץ MNS ושל פרופ' דן גלאי, שבהן נקבע כי לחברה עודף נכסים על התחייבויות של יותר מ-200 מיליון שקל.

בנקודה זו, הכריע כאמור פרופ' ברנע לטובת החברה ויועציה, והשאיר את מחזיקי האג"ח להתבסס בעיקר על טענת הזכות החוזית להעמדת החוב לפירעון מיידי. עניין זה של דרך העמדת החוב לפירעון הוא גם הנושא המרכזי בדיון שיתקיים ביום חמישי הקרוב באולמה של השופטת וינברג-נוטוביץ.

הדיון, שנקבע עוד בטרם פורסמה חוות הדעת של פרופ' ברנע, נקבע במקור להוכחות בשאלה האם הועמד החוב לפירעון כדין. אלא שלדעת בעלת השליטה בקבוצת אלון, חברת ביילסול שבשליטת עו"ד שרגא בירן, הדיון בשאלה זו מתייתר לאור ממצאי הפרופ' ברנע. זאת, מאחר שגם אם ייקבע שהחוב הועמד לפירעון כדין, עדיין אין נאמן האג"ח (חברת הרמטיק נאמנויות) יכול לקבל את הסעד היחיד שביקש, קרי העברה של 100% ממניות קבוצת אלון לידיו.

בתגובה לחוות הדעת של ברנע, הגישה השבוע ביילסול בקשה לביהמ"ש לצורך מתן הוראות, באמצעות בא כוחה עו"ד עופר צור ממשרד גורניצקי ושות'. בבקשה נכתב כי הנסיבות שנוצרו הפכו את בקשת הרמטיק לכפיית הסדר לחסרת כל תוחלת, וכי ההליך שהיא מנהלת עבור מחזיקי האג"ח כבר אינו יכול להצליח. משום כך, מדגישה ביילסול, יהיה נכון ויעיל יותר להקדיש את הדיון הקרוב לחוות הדעת של פרופ' ברנע ולזמנו לביהמ"ש לשם כך.

בבקשה מציינת ביילסול של בירן, כי הצדדים ניהלו מו"מ בגישור, שנפסק ערב הגשת חוות הדעת של פרופ' ברנע. כעת, היא מדגישה כי הגיע העת לסיים את העניין בהסדר אצל המגשר, עו"ד רובי בכר. לדבריה, קבוצת אלון ובעלי מניותיה נכונים להציע הסדר חוב ראוי בהתאם למתווה שהתווה פרופ' ברנע, ועל פיו יוזרם הון לחברה בפרקי זמן שיוסכמו, ובמקביל יחולקו הסיכונים והסיכויים באופן ראוי בין החברה לבין מחזיקי איגרות החוב.

בשל כך מבקשת ביילסול "כי פרופ' ברנע יקבל הנחיות להיפגש עם הצדדים על מנת להביא אותם להסכמות בנקודות המעטות שעדיין שנויות במחלוקת ביניהם בגישור, בהתאם לקווים המנחים של חוות דעתו, כפי שהוגשה, או בכל אופן אחר שימצא לנכון".

בקשת ביילסול תלויה כמובן בהחלטת השופטת, אולם חוות הדעת של ברנע מחייבת את מחזיקי האג"ח לשקול בכובד ראש האם לא הגיע העת לשקול את חישוב המסלול מחדש.

בעלי קבוצת אלון כבר הסכימו להזרים לחברה כ-40 מיליון שקל, ולפי דברי ביילסול, גם יסכימו להעניק למחזיקי האג"ח חלק ניכר ממניות החברה - אם לא יצליחו להביא לה משקיעים נוספים שיגדילו את היקף ההון המוזרם ל-200 מיליון שקל, כפי שקבע ברנע.

מחלוקת על הזמן שיינתן לגיוס ההון

אלא ששני הצדדים חלוקים בינתיים על תקופת הזמן שתינתן לגיוס ההון. בעוד שהמחזיקים דורשים לספור 12 חודשים ממועד הגשת הבקשה הראשונה לביהמ"ש באוגוסט, קבוצת אלון ובעלי מניותיה מבקשים לספור 12 חודשים ממועד חתימת הסדר החוב. עבור אלון, דרישת מחזיקי האג"ח היא קיצונית, לאור המורכבות של גיוס הון באופן פרטי או בדרך של הנפקת מניות לציבור, ולכן כדי שההסדר אכן ייחתם, הם ייאלצו לוותר בנקודה זו.

נקודת המחלוקת השנייה בין הצדדים נוגעת למועד שבו תפעל קבוצת אלון למימוש החזקתה ב-6 מיליון מניות של חברת דלק US, בעלות שווי שוק נוכחי של 137 מיליון דולר. בקבוצת אלון מתנגדים למכירה מהירה של המניות, ומאמינים כי יידעו לממשן בעתיד במחיר גבוה יותר.

גם חוות הדעת של ברנע, הקובעת מחיר יעד של כ-26 דולר למניה (גבוה ב-14% ממחיר השוק), תומכת הלכה למעשה בהמשך ההחזקה, ולכן נראה שגם במקרה הזה, ייאלצו מחזיקי האג"ח לוותר על הקו הלוחמני ולהעניק לחברה זמן נוסף למימוש ההחזקה במחיר גבוה יותר. אחרת, תידרש השופטת לקבוע בעצמה מי מבין הצדדים צודק, ובמקרה הזה עלולים המחזיקים לסיים את המאבק המשפטי הארוך מבלי להשיג אפילו הישג מהותי אחד.

בעקבות בקשת ביילסול מביהמ"ש לשנות את הנושא שיידון ביום חמישי, שלח היום נאמן האג"ח את תגובתו לבקשה באמצעות בא כוחו עו"ד חגי אולמן. בתגובתו מבקש הנאמן כי ביהמ"ש ידחה את בקשת ביילסול וטוען כי היא נועדה לעכב ולסרבל את בירור בקשת ההסדר, ואף לסלף באופן בוטה את החלטות ביהמ"ש.

לדברי עו"ד אולמן, אין כל סתירה בין בקשת ההסדר של מחזיקי האג"ח לבין חוות דעת ברנע. לפיכך, טענות ביילסול שלפיהן בקשת ההסדר אינה רלוונטית או שההליך אינו יכול להצליח, הן טענות סרק.

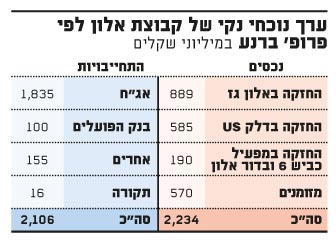

ערך נוכחי נקי של קבוצת אלון לפי פרופ' ברנע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.