בתקופה אחרונה חזינו שוב בשינוי כללי המשחק על-ידי קובעי המדינויות והרגולטורים למיניהם, תופעה שכבר מוכרת לסוחרים ולמשקיעים בשוק ההון. אותם שינויים נעשים בדרך-כלל על מנת לשנות את מהלכיו של השוק החופשי המסכן לפתע את תוכניותם של קובעי המדינויות.

מהלך כזה נעשה בתחילת החודש על-ידי בורסת הסחורות של שיקגו (CME ), שם שונתה באופן פתאומי הדרישה הביטחונית עבור רכישה ואחזקה של חוזים עתידיים של בין היתר תמכות יקרות (כסף) ומוצרי אנרגיה (בנזין).

במקביל, ראינו את ראש הבנק המרכזי האירופי, ז'אן קלוד טרישה, נוקט ביד רכה כלפי האינפלציה המשתוללת בגוש האירו תוך הצהרות של נגיד הפד בן ברננקי ושר האוצר האמריקני טים גייתנר בנושא דולר חזק. כמו כן, החלו לצוץ שמועות על כך שארה"ב שוקלת למכור חלק מרזרבות הזהב שלה, ושיוון שוקלת לצאת מן האיחוד האירופי.

אני לא יודע מה איתכם, אבל לי כל אלה נראים כאוסף מופלא של אירועים מתאימים ומתואמים כאשר האופוריה בתחום הסחורות הייתה בשיאה, והגרפים של מתכת הכסף והנפט, הראו תנועה אקספוננציאלית כלפי מעלה.

למעשה, את ההשפעה הגדולה ביותר ראינו במטבע המייצג את כל מה שנמצא כנגד הסחורות - הדולר. אינפלציה מאיימת עוצרים בדרך-כלל על-ידי העלאת הריבית במטבע של אותה מדינה, וקיימות דוגמאות רבות לכך. אך מה אפשר לעשות כאשר לא רוצים להעלות את הריבית (מצב שבו נמצאת כרגע הכלכלה האמריקנית)? ובכן, האופציה השנייה הטובה ביותר היא לגרום לירידה באיום האינפלציוני על-ידי יחסי ציבור ומעשים אדמיניסטרטיביים.

וכך היה הדבר. בזמן שרוב הספקולנטים חשבו שהדרך לעושר סלולה, לאחר שבמסיבת העיתונאים ההיסטורית בן ברננקי נתן אור ירוק לכניסה אגרסיבית לתחום הסחורות, תוכננו כנראה כל המהלכים המתואמים שמפורטים למעלה במטרה להביא את כל מגזר הסחורות לרמות מחירים נמוכות בהרבה.

יש להניח שהפד וכל המערכת הפיננסית שמו לב למצבו הטכני של הדולר האמריקני. הדולר-אינדקס עמד על סף תהום, ועל מנת להימנע מהידרדרות לא סדירה של המטבע האמריקני ננקטו הצעדים.

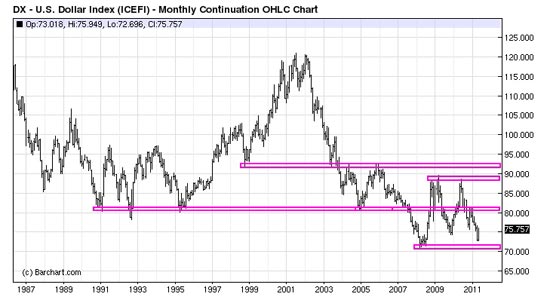

מבט על הגרף, המייצג את 25 השנים האחרונות של אותו אינדקס, מראה לנו את המצב העדין שבו הוא עמד הדולר לפני המהפך:

משה שלום דולר טווח ארוך

בחינת הגרף מאפשרת לראות שרמת ה-70, בה הדולר עצר את הידרדרותו ב-2008, הייתה והינה קריטית ביותר. למעשה, מאז התחתית של 2008, הדולר יצר דשדוש ענק בן 20 נקודות בין רמת ה-70 לבין רמת ה-90. שבירה של רמת ה-70, הייתה מצביעה על יעד של 50 בכיוון מטה.

במידה ותרחיש זה היה מתקיים, זו הייתה יכולה להיות קטסטרופה למחירי התשומות לתעשייה, מחירי המזון ומחירי האנרגיה. רמת החיים בארה"ב הייתה צונחת לרמות שפל חדשות.

מה לגבי הדולר-שקל?

לפניכם הגרף השבועי של הצמד:

משה שלום דולר שקל

העצירה של הדרדרות הדולר בעולם, התאימה לצמד דולר-שקל. 3.38 שקלים לדולר הייתה אמורה להיות רמת תמיכה חשובה, וכך היה.

באותו נקודה, הדולר עצר ועלה עד 3.52 שקלים כאשר שם ייקבע המשך מגמתו. אם נסתמך שוב על מה שקורה בעולם, יש סיכוי שהשקעותיו של סטנלי פישר במטבע האמריקני עוד יביאו רווח נומינלי, ואולי אף רווח ראלי לאוצר המדינה.

דרך אגב, ספרור האליוט אשר הצגתי במדור זה לפני מספר שבועות, הדוגל בכך שמה שנעשה מאז תחילת 2009 היא תנועה תיקון אנטי-מגמתית, עדיין בתוקף. יש לזכור שהאורך בזמן והעומק של התיקון, אינם מבטלו את תוקפו כהוא זה. אין צורך לומר שמשמעות הספרור לטווח הארוך היא, שלדולר-שקל יש כנראה עתיד מעל 4.3 שקלים לדולר.

משה שלום הינו אנליסט בכיר ב FXCM ברוקר למסחר במטבע חוץ, מדדים וסחורות, ומרצה במכללת מגמות.

ניתן לפנות אליו ישירות לאימייל: Moshe.Shalom@gmail.com.

משה שלום עשוי להיות בעל עניין אישי בנכסים הפיננסים המוזכרים בסקירה זו. אין לראות בנכתב בה הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.