בנק ישראל מוטרד מהסיכון הטמון באשראי הממונף ודורש מהבנקים "לעשות סדר" באשראי מסוג זה. "ישנה תופעה של הסתמכות מוגזמת על תחזיות אופטימיות של לווים ועל תחזית הצופה הימשכות של תנאים חיוביים קיימים - כמו למשל תקופות צמיחה מתמשכות. תחזיות אלו עלולות לגרום לבנק לבסס החלטות למתן אשראי על הערכות אופטימיות של הלווה ולהניח כי ללווה תהיה תמיד גישה חופשית לשוק לצורך קבלת מימון בעתיד", מזהירים בבנק ישראל.

נוהל בנקאי תקין

ל"גלובס" נודע כי הוראה חדשה של בנק ישראל שעתידה להתפרסם כנוהל בנקאי תקין, תחייב את הבנקים לקבוע מדיניות ברורה לגבי אשראי ממונף. בבנק ישראל סבורים כי "ללווים ממונפים יש יכולת מופחתת להגיב לתנאים כלכליים משתנים או לאירועים בלתי צפויים", ומאחר שאלו עסקאות ברמת מינוף שעולה באופן משמעותי על הנורמה של התעשייה הרלוונטית, "יש להן השלכות משמעותיות על סיכון האשראי הכולל של הבנק". המפקח על הבנקים הוא דודו זקן.

מטיוטת הנוהל שהגיעה לידי "גלובס" עולה כי בעת מתן אשראי ממונף ידרוש בנק ישראל מהבנקים מעתה "להבטיח זיהוי ברור של מטרת האשראי ולהשתמש במקדמי ביטחון שמרניים תוך התחשבות בסיכון העודף הנובע מהיעדר פיזור והגבלת סחירות". בנוסף, על הבנק לבצע ניתוח עצמאי ושמרני של הבטוחות שמעמיד הלווה, לנתח תרחישי קיצון במועד העמדת האשראי ובאופן שוטף, לעשות תרחיש ספציפי לסיכון הלווה, לתעשייה שבה הוא פועל ולתוכניתו העסקית. עוד נדרש הבנק לערוך מבחני קיצון משמעותיים לגבי יכולתו הצפויה של הלווה לעמוד בהתחייבויותיו.

אשראי ממונף נחשב לסוג אשראי מסוכן במיוחד מאחר שזהו אשראי אותו נותנים הבנקים לצורך רכישת שליטה בחברות והניתן בשיעור מימון גבוה מהמקובל. רכיב סיכון מרכזי הוא הפרקטיקה לפיה מניות החברה הנרכשת מהוות ביטחונות להחזר החוב ומשועבדות לבנק, כאשר הרוכש אמור לשרת את החוב באמצעות הדיבידנדים מהחברה הנרכשת. לעתים קרובות מדובר בעסקת נון ריקורס (הלוואות ללא זכות חזרה ללווה), כלומר הביטחונות היחידים בידי הבנק הן מניות השליטה בחברה שאת רכישתה מימן.

אשראים מסוג זה שניתנו בשנים האחרונות, הם האשראי שניתן לאילן בן דב מבנק לאומי למימון רכישת פרטנר (אשראי זה נפרע במלואו), או האשראי שניתן לשאול אלוביץ' למימון רכישת בזק. לעתים ובייחוד בתקופות האטה, הסיכון מתממש. כך למשל בחודשים האחרונים צנחו מניות של חברות רבות שמניותיהן משועבדות והביטחונות שבידי הבנקים איבדו מערכם. למשל מניות אלביט הדמיה של מוטי זיסר או מניות דלק רכב של גיל אגמון.

הפועלים - החשוף ביותר

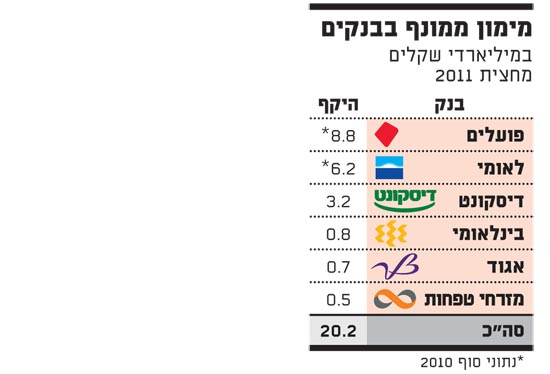

היקף המימון הממונף במערכת הבנקאית עמד במחצית 2011 על 20.2 מיליארד שקל, כ-30% מההון העצמי המצרפי של הבנקים. מדובר בעלייה בהשוואה לאשראי בסך 19.6 מיליארד שקל בסוף 2010 ול-19 מיליארד שקל בסוף 2009. עם זאת, מאחר שהפועלים ולאומי אינם מפרסמים במהלך השנה את נתוני האשראי הממונף שלהם, ייתכן שהעלייה גבוהה יותר.

הבנק החשוף ביותר לאשראי ממונף הוא בנק הפועלים עם אשראי בסך 8.8 מיליארד שקל. הבנק חשוף בין היתר לזיסר, לגיל אגמון, לאלוביץ', לאורמת (הלוואה למשפחת ברוניצקי) לכור (נוחי דנקנר), לדלק (יצחק תשובה), ולאפריקה ישראל (לב לבייב). בלאומי המימון הממונף מסתכם ב-6.2 מיליארד שקל, ובדיסקונט ב-3.2 מיליארד שקל.

הבנקים הזרים יידרשו לפרסם נתונים מאזניים לגבי פעילותם

מימון ממונף בבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.