שוק החיסכון לטווח ארוך בישראל מורכב משלושה אפיקי חיסכון נפרדים. הראשון הוא שוק ביטוחי המנהלים, שמנוהל בפועל על-ידי חמש קבוצות ביטוח. בשוק זה הלקוחות, מרגע שהושגו, הם שבויים, שאינם יכולים לעבור מגוף אחד לאחר. האפיק השני הוא קופות הגמל וקרנות ההשתלמות, התחרותיות מאוד, שם יש עשרה שחקנים שכל אחד מהם מנהל יותר מ-10 מיליארד שקל. כאן הלקוחות יכולים לעבור מגוף אחד לאחר בהחלטה של רגע. האפיק השלישי הוא שוק הפנסיה החדשה המקיפה. גמישות הלקוחות בו זהה לזו שקיימת בגמל ובהשתלמות, אך כ-95.5% ממנו מצוי בידי חמש קבוצות הביטוח הגדולות.

בעוד שבביטוחי המנהלים קשה אפוא לשנות, ובשוק הגמל וההשתלמות יש תחרות ערה ותחלופה ערה בין הגופים הדומיננטיים בשוק, הרי שברשות שוק ההון, בעבר אגף שוק ההון, מוטרדים כבר שנים רבות מהריכוזיות הרבה בשוק הפנסיה החדשה.

שוק הפנסיה החדשה - שהולך וגדל מדי חודש בקצב אדיר - חשוב מאוד לציבור בישראל. בעבר הלא רחוק היו בשוק זה שתי מתחרות גדולות - מבטחים החדשה ומקפת החדשה - שמנורה ומגדל, בהתאמה, רכשו אותן במחצית הראשונה של העשור הקודם. לצדן, אך מתחתיהן, הייתה כלל ביטוח, שהחזיקה את עתודות ורכשה את מיטבית החדשה. עם השנים הצטרפו את השלוש הללו עוד שני גופי פנסיה מובילים - של הראל, שצמחה אורגנית ובאמצעות רכישות, ושל הפניקס, שצומחת אורגנית.

בענף הבנקאות, למשל, תחרות בין חמישה שחקנים בעלי דומיננטיות דומה הייתה מתקבלת בשמחה רבה אצל הממונה. אבל, בשוק הפנסיוני, המטרה של התחרותיות הרצויה מבחינת הרגולציה לא הושגה. חמשת הגופים הגדולים בשוק הפנסיה החדשה הם אותן חמש קבוצות הביטוח הגדולות, שגם נמנות עם הגופים הגדולים בשוק הגמל וההשתלמות (התחרותי בהרבה מהשניים האחרים), וזו ריכוזיות גדולה מדי. דאגה זו עוררה את הרגולטור לצאת ב-2016 עם יוזמת הפנסיה ברירת מחדל, שלא ממש שינתה סדרי עולם, אך כן משפיעה על השוק, ושהשבוע זכתה כבר ליוזמת המשך, עם הליך שני לבחירה בקרנות אלה.

עם זאת, נתוני ההעברות בין הגופים המנהלים מלמדים שישנן תזוזות של ממש בין השחקנים בשוק עצמו. מדובר בנתוני הניוד של כספים קיימים וצבורים של לקוחות קיימים, שמחפשים אחר מחיר זול יותר, או אחר גוף עם היסטוריית תשואה טובה יותר.

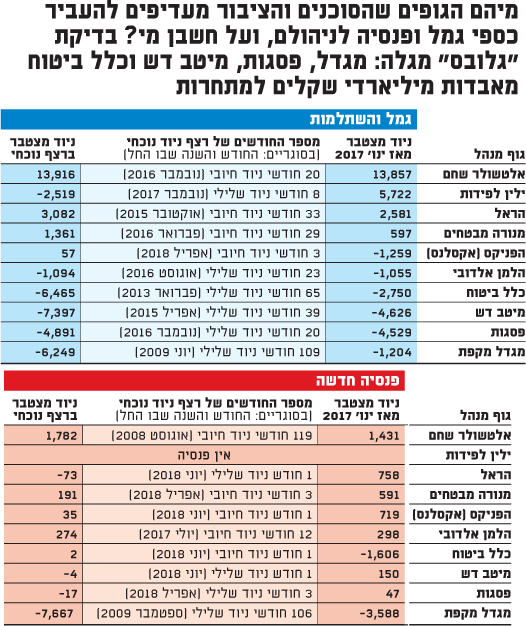

עיבוד "גלובס" לנתוני הפנסיה-נט והגמל-נט לסוף המחצית הראשונה ב-2018 מלמד, כי התחרות הקיימת בשוקי הגמל וההשתלמות ובשוק הפנסיה החדשה גורמת תזוזות ממשיות של כספים בהיקף אדיר מגוף זה לאחר, בעוד שלתוצאות העבר יש משקל בתזוזות: תוצאות רעות גובות מחיר שבא לידי ביטוי במגמות תזוזת הכספים מגוף אחד לאחר.

מיהם הגופים שהסוכנים והציבור מעדיפים להעביר כספי גמל ופנסיה לניהולם, ועל חשבן מי?

מהם הממצאים שעלו מבדיקת "גלובס"? מפת הניודים ששרטטנו מלמדת, כי ישנן תזוזות כספים בהיקף ניכר, שניכרות כיום בעיקר בקרב שישה גופים בשוקי הגמל וההשתלמות - מיטב דש, כלל ביטוח, מגדל, פסגות, ילין לפידות והלמן אלדובי, כשבשוק הפנסיה החדשה יש בעיקר גוף אחד, מגדל, שסובל מניוד אדיר של כספים מתוכו לניהול אצל הגופים המתחרים.

מהצד השני, כך מלמדת הבחינה, בשוקי הגמל וההשתלמות יש שלושה גופים שנהנים כיום מהתזוזה של הכספים המנוידים החוצה, ושנמצאים במגמה חיובית - אלטשולר שחם, הראל ומנורה מבטחים (בעוד שילין לפידות עדיין נהנה גם מזיכרון של ניוד חיובי משמעותי שהגיע אליו עד שלהי 2017).

בשוק הפנסיה החדשה יש גוף אחד שנראה כי הוא זוכה לניודים נטו חיוביים יותר מאחרים - אלטשולר שחם, ומאחוריו הראל, הפניקס ומנורה מבטחים נהנות מניוד חיובי, ואיתן עוד שתי קרנות קטנות בהרבה, שנהנות מרוח גבית שהרגולטור מספק - קרנות הפנסיה ברירת מחדל: של הלמן אלדובי ושל מיטב דש.

תשע שנים של דימום במגדל מקפת

הנתונים בשוק הפנסיה מושפעים בתקופה האמורה לא רק מהתחרות "הרגילה", כי אם גם מרפורמת "איחוד הזנבות" (איחוד חשבונות של אותו חוסך בגוף הפעיל). אבל גם כך, נתונים אלה מלמדים שבכל מה שנוגע לניודים נטו מגוף אחד לאחר - שהם ההמחשה הטובה ביותר של "ההובלה המיתוגית האמיתית" בשוק הפנסיוני - יש גוף אחד שנהנה ממוניטין חזק מאוד. מדובר באלטשולר שחם, שהוא למעשה הגוף היחיד שרשם ניוד נטו חיובי של כספים פנימה על חשבון המתחרים, בכל חודש מאז שיצא לדרך.

התוצאות מצביעות גם על מפסיד מרכזי, שמאבד את מעמדו בשוק הפנסיה החדשה, ושלמרות שהוא השני בגודלו בהיקף הנכסים המנוהלים, מנהליו צריכים להיות מודאגים מאוד מהמגמה השלילית מאוד שמאפיינת אותו כבר 106 חודשים ברצף.

מדובר במגדל מקפת, שבבעלות קבוצת הביטוח מגדל - ששולטת בזרוע סוכנויות הביטוח שבבעלות הגדולה במשק - ושמאז נובמבר 2009 ועד סוף יוני השנה איבדה למתחריה 7.7 מיליארד שקל. המגמה הזו כה ארוכה, עד כדי כך שלמנכ"ל הנוכחי והחדש, שצריך להתעמת עימה ולשנותה, דורון ספיר, קדמו שניים שמילאו כהונה שלמה: עופר אליהו ויונל כהן.

מאז ינואר 2017 ועד היום רשמה מגדל מקפת ניוד נטו מצטבר שלילי של כ-3.6 מיליארד שקל, מה שמלמד על התחזקות מגמת זליגה החוצה של כספים שבניהול הקרן, לטובת המתחרים. זאת, בין אם בגלל שהמתחרים זולים יותר, או בגלל כל סיבה אחרת. הדבר מעורר חשש אמיתי שבזמן שבמגדל מתלבטים מה לעשות עם הפנסיה, השוק בורח להם.

הבריחה הזו היא פועל יוצא של תפיסה ניהולית ברורה, שהותוותה לקרן כבר לפני שנים, ושלפיה לא מתחרים על נתח שוק בכל מחיר, ולא חובה ליישר קו בכל מכרז. בינתיים השוק אומר את דברו על התפיסה הזו. אגב, ב-2017 מקפת היו עם דמי ניהול ממוצעים יקרים במקצת ממנורה מבטחים, מהראל ומכלל ביטוח, אך זולים מהיתר, והפניקס ופסגות היו עם דמי הניהול הממוצעים הגבוהים בענף.

מציאות זו, בטח אם היא תימשך, מרמזת כי רשות שוק ההון יכולה לסמן במידה רבה גם 50% הצלחה בכל הנוגע לריכוזיות בשוק הפנסיה החדשה, בכל האמור בצורך בהקטנת כוחן של שתי הקרנות הגדולות ביותר - מנורה מבטחים ומגדל מקפת. זאת הודות לצניחתה המהירה והעקבית יחסית של קרן מקפת של מגדל, שמאז ספטמבר 2009 איבדה למתחרותיה בפנסיה סכום - שאם היה נספר בפני עצמו, היה יכול להוות את השחקן השביעי בגודלו בשוק.

למרות המספרים האדירים של הכספים שיוצאים ממגדל, נראה שאצלם עולם כמנהגו נוהג. האם הדבר מרמז על כך שהניוד האדיר החוצה ממקפת נובע גם מניוד כספים בתוך הבית, אל ביטוחי המנהלים של מגדל? ייתכן. בטח לא כל הכסף, אבל אולי על חלקו.

מבחינת מגדל, במהלך של העברת כספים בתוך הבית מהפנסיה לביטוחים יש היגיון, מאחר שביטוחי המנהלים הם מוקד משמעותי בפעילותה. ייתכן גם שתחום זה רווחי יותר למגדל (מ-2013 אין מקדם מובטח), ובוודאי שהכסף בפוליסות גמיש הרבה פחות מבחינת תזוזות הלקוח, בהשוואה לפנסיה. איננו יודעים אם זה המצב, אבל הניוד בפנסיה לא מתאזן, ומאז תחילת 2017 "חסרים" בשוק זה כ-1.2 מיליארד שקל שנוידו החוצה, ושסביר שלא עברו לשוקי הגמל וההשתלמות. בהקשר זה נציין שוב, שלמגדל צבא של סוכנים שכירים.

ברמת השוק כולו נראה שהאובדן של מגדל מהווה כר לצמיחה עבורר המתחרים, למרות ירידה מובהקת ועקבית בדמי הניהול שנגבים מהלקוחות, שאותה חווים כל מנהלי הפנסיה.

כך או כך, לצד אלטשולר שחם, שבולט עם הניוד נטו החיובי מאוד, אך עדיין מהווה שחקן משני וקטן בשוק, ישנה קבוצת הראל, שעקפה את כלל ביטוח בפנסיה - ובחלק מהמדדים גם את מגדל, וגם את הפניקס, שנהנית מתוצאות טובות ומזרוע סוכנויות בבעלות חזקה.

אמרנו שהרגולציה רוצה לחזק את בתי ההשקעות בשוק הפנסיה, ולכן היא נותנת להם העדפה בכל מה שקשור לקרנות הפנסיה ברירת מחדל. בימים אלה מוביל הפיקוח מהלך שאמור לבחור בכל ארבע הקרנות של בתי ההשקעות כיעד האוטומטי של כספי הציבור הרחב בשוק הפנסיה.

הנתונים מלמדים שבינתיים כבר יש שלושה בתי השקעות שצומחים בשוק זה (ושעדיין רחוקים מלאיים על ההגמוניה הביטוחית שקיימת בו): הלמן אלדובי ומיטב דש, ולצדם, כאמור, אלטשולר שחם. לצדם עוד גוף, פסגות, שמתחילת 2017 אמנם רשם ניוד נטו חיובי, אך נראה שזה זמן הוא דורך יחסית במקום.

אשתקד עקף אלטשולר שחם את פסגות, והפך לבית ההשקעות השני בגודלו בשוק הפנסיה. זה התאפשר משום שפסגות די עומד במקום בשוק זה כבר תקופה, ואינו מצליח לפרוץ בהרבה מעל לרף 2 מיליארד שקל נכסים מנוהלים. עם זאת, ברשות שוק ההון מאוד ישמחו לראות את פסגות ואת אלטשולר שחם מצטרפים להלמן אלדובי ולמיטב דש - ונראה שאם זה אכן יקרה, אזי לפנסיה ברירת מחדל תהיה השפעה משמעותית בהרבה מכפי שהיה לה עד כה (ויש לה).

הסוכנים מצביעים ברגליים גם בגמל

שוק קופות הגמל וקרנות ההשתלמות דומה במידה רבה לשוק הפנסיה, ולו רק בגלל שאותם סוכני ביטוח שולטים בחלק ניכר מהלקוחות בשני השווקים. ואולם, לא מדובר בשווקים זהים, והמגמות בשווקים אלה יכולות להיות שונות.

בחינת נתוני הניוד נטו בשוקי הגמל וההשתלמות מלמדת, כי גם פה ישנו מי שמוביל ב"טבלת המוניטין" - אלטשולר שחם - וישנם אלה שנשרכים מאחור בימים אלה: מיטב דש, כלל ביטוח, מגדל (שבעבר הייתה בעלת קרן ההשתלמות הגדולה במשק והיום רחוקה מהובלה בשוק זה), פסגות, ילין לפידות והלמן אלדובי.

ותובנה נוספת לסיום: תשואה היא חזות (כמעט) הכול. ישנם שלושה אספקטים מרכזיים בבחינת גוף מנהל: המחיר, התפעול והתשואה. ההצלחה של אלטשולר שחם חד-משמעית, והיא אינה נסמכת על מחיר (אלטשולר אינם זולים), על התפעול (אלטשולר שחם מתנודדים עם בעיות תפעול קשות זה זמן), אלא רק על התשואה, שם בולט אלטשולר שחם במעלה הטבלאות כבר תקופה ארוכה.