כמעט עשור עבר מאז שנוחי דנקנר קיבל לראשונה את התואר "ילד הזהב של שוק ההון". זה קרה אי שם בשנים 2008-2010, כשהוא עומד בראש קונצרן עתיר חברות ונכסים לכאורה - קונצרן אי.די.בי, שהחזיק אז בסלקום, בשופרסל ובכלל ביטוח. הוא גם כיהן בשלל תפקידים בחברות שבבעלותו - יו"ר באי.די.בי פתוח וב-אי.די.בי אחזקות, מנכ"ל אי.די.בי אחזקות ודירקטור ב-17 חברות בקבוצה. כל דלת שבה רצה לעבור נפתחה בפניו עוד לפני שהספיק לדפוק בה. בנקאים, אנשי עסקים, רגולטורים - כולם קיבלו את פניו בחיוך. החיים נראו ורודים למדי מבעד למשקפיים של דנקנר.

מאז, התמונה הוורודה השחירה. דנקנר איבד את הקונצרן שעמד בראשו, שקרס בקול תרועה רמה על רקע אי-יכולתו לפרוע את חובותיו, ונפרד מתוארו כאחד האנשים החזקים במשק. אך זו, כפי שהתברר מהר מאוד, הייתה הקטנה שבצרותיו. בחודש שעבר צעד דנקנר מבעד לשערו של כלא מעשיהו ברמלה כדי להתחיל לרצות את העונש של 3 שנות מאסר שנגזר עליו בבית המשפט העליון, בגין הרשעתו בהרצת מניות חברת אי.די.בי אחזקות בפברואר 2012.

הסיפור האנושי והציבורי הזה, ובמסגרתו גם אופן ניהולה של קבוצת אי.די.בי הציבורית טרם קריסתה, היו יכולים להיעלם בתהום התודעה הציבורית, ולהפוך לעוד דף מצהיב בהיסטוריה הלא רחוקה של המשק. אולם הדרמה סביב הפרשה מסרבת לדעוך. זאת, בין היתר, על רקע תביעת העתק, בגובה 650 מיליון שקל, שהוגשה כמה שנים מאוחר יותר נגד דנקנר ונגד חברי דירקטוריון אי.די.בי, בטענה לחלוקות דיבידנד אסורות, בהיקף של כ-1.8 מיליארד שקל. רוב הגילויים שעלו במסגרת התביעה לא פורסמו לציבור.

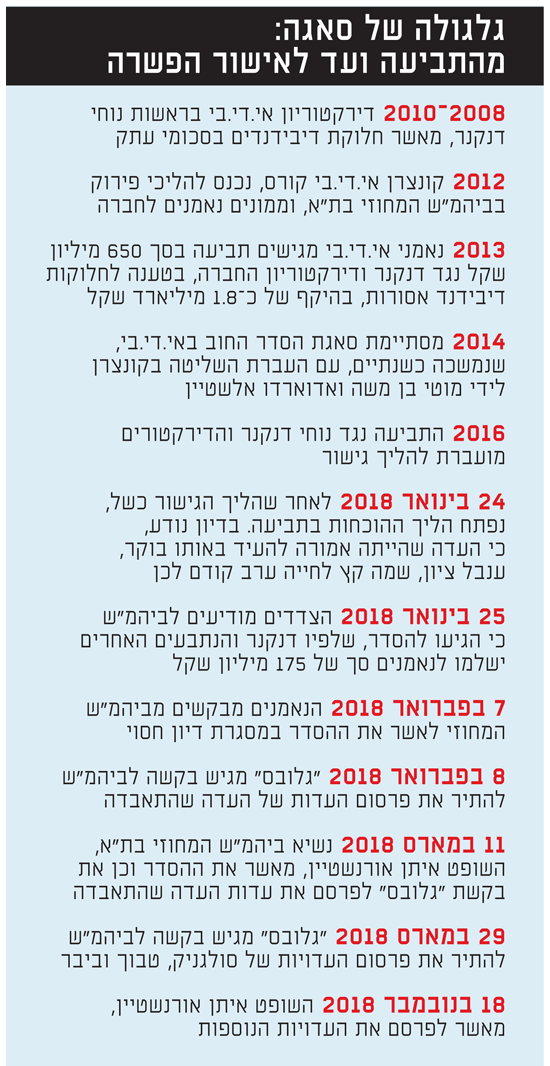

גלגולה של סאגה: מהתביעה ועד לאישור הפשרה

פרוטוקולים ריקים ודלילים

הנאמנים להסדר החוב ב-אי.די.בי - עו"ד חגי אולמן ורו"ח אייל גבאי - הגישו את התביעה נגד דנקנר, אמו זהבה, אריה ביסקר, ליאור חנס, אליהו כהן, אריה מינטקביץ, יעקב שימל, מאיר רוזן, שמואל לחמן, צבי דבורצקי ושמואל דור. באמצעות עוה"ד אופיר נאור ורנן גרשט, טענו הנאמנים כי חלוקת הדיבידנדים נעשתה כאשר היה ברור מהנתונים, כי החברה לא תוכל לעמוד בפירעון חובות עתידיים. הפרשה הסתיימה בראשית השנה בהסדר פשרה, שבמסגרתו הוסכם כי דנקנר והדירקטורים ישלמו 175 מיליון שקל לנאמנים, לקופת הפירוק, והתביעה תיסגר. זה קרה רגע לפני השלב הדרמטי של ההוכחות - עדותו של נוחי דנקנר.

העובדה כי התיק הזה לא בורר עד תום הותירה לא מעט סימני שאלה באשר לגורמים שהיו אחראים לקריסה ולדרך שבה התנהלה החברה. בנוסף, התאבדותה של עדה בפרשה - מזכירת חברת אי.די.בי פתוח ו-אי.די.בי אחזקות, ששימשה גם כסמנכ"לית אי.די.בי פתוח בשנים 2008-2010 - יום לפני שהייתה אמורה להעיד בתביעה, הגבירה את המסתורין סביב הפרשה.

על הרקע הזה פנה "גלובס" - באמצעות עוה"ד יורם מושקט ואוריאן אשכולי - אל בית המשפט המחוזי בת"א, בבקשה כי יתיר לפרסום את תמלילי החקירות שביצעו נאמני אי.די.בי לבכירי הקבוצה לשעבר. העדויות שגבו הנאמנים להסדר החוב נותרו ברובן חסויות עד היום.

במארס השנה התיר ביהמ"ש את פרסום עדותה של העדה שהתאבדה, שבמסגרתה נחשף טפח מעבודת הדירקטוריונים בקבוצת אי.די.בי, ובעיקר נחשפה העובדה כי הפרוטוקולים הריקים ודלילים של הישיבות שקיימו - משקפים את המציאות שהייתה. קרי: לא התקיימו דיוני עומק בחלק מההחלטות המשמעותיות שהתקבלו בקבוצה.

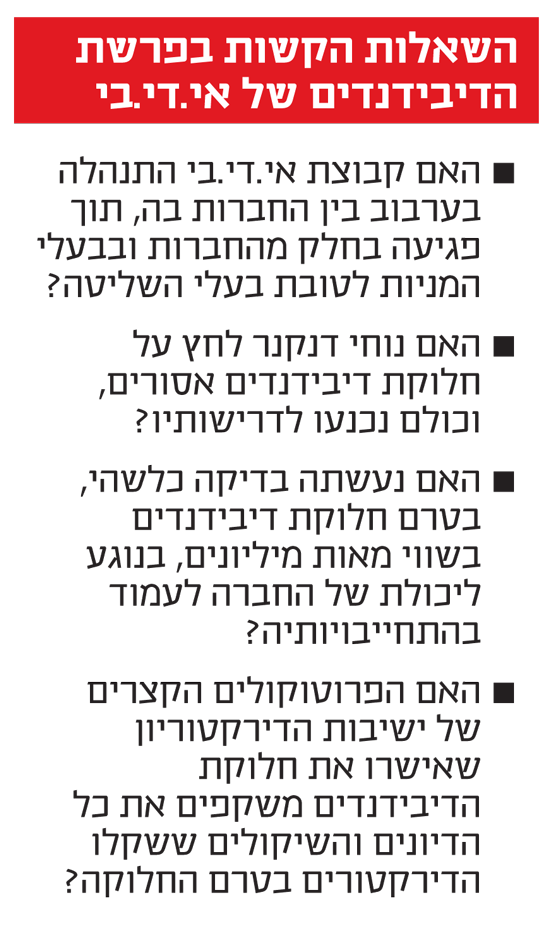

השאלות הקשות בפרשת הדיבידנדים של אי.די.בי

החלטות ללא דיון מעמיק

בהמשך לכך, ביום ג', ולאחר שביהמ"ש אישר את פרסומן, מתפרסמות כאן עדויות של נושאי משרה בכירים בחברה בתקופה שקדמה לקריסתה - אייל סולגניק, חיים טבוך וגונן ביבר.

השלושה נחקרו על-ידי עו"ד אופיר נאור, בא-כוחם של הנאמנים, שניסה לפצח את דרך התנהלות החברות בקבוצה, ואת ההליכים שקדמו לחלוקת הדיבידנדים האסורים בחברה בסמוך לקריסתה. באותם ימים חלק מהדירקטורים בקבוצה - בהם גם אמו של נוחי דנקנר, זהבה, ומקורבים לו - כיהנו כדירקטורים בכמה חברות בקבוצה - לעיתים ב-10 במקביל.

המשרדים של אי.די.בי אחזקות ושל אי.די.בי פתוח נמצאים באותו בניין, וישיבות הדירקטוריון של החברות - שכל אחת מהן היא חברה נפרדת בקבוצה - מתקיימות באותו חדר, back to back (אחת אחרי השנייה ברצף). באותן ישיבות אושרו פעם אחר פעם החלטות לחלק כספים בהיקפים גדולים מהחברות כדיבידנדים. זאת, בלי שנשאלת שאלה אחת כמעט בנוגע ליכולת הפירעון של ההתחייבויות העתידיות של החברה, ובלי שיהיו בפני הדירקטורים המסמכים הרלוונטיים וחומרי הרקע לצורך קבלת ההחלטה.

ומה חלקו של נוחי דנקנר בחלוקת הדיבידנדים? הוא עומד אז בראש מקבלי ההחלטות. ומי היה אחראי? מי הזהיר שעלולה להתעורר בעיה? מחלק מהתשובות שניתנו על-ידי נושאי המשרה נדמה שהתשובה לכך הייתה: "אף אחד".

כל אחת מהעדויות פרושה על-פני כ-100 עמודים והיריעה קצרה מלהכיל את כל מה שנאמר בה. "גלובס" התמקד בכמה שאלות מרכזיות שביקש עו"ד נאור לברר עם הנחקרים: האחת, מעמדו הבלתי מעורער ושליטתו של נוחי דנקנר בקבוצה; והשנייה, הליך קבלת ההחלטות בדירקטוריון, ובין היתר בנוגע לחלוקת הדיבידנדים האסורה, ומצבה של החברה בשלבים אלו.

אייל סולגניק / צילום: תמר מצפי

סולגניק: "המדיניות באי.די.בי הייתה לחלק לפחות 50% מהרווח"

אייל סולגניק, שהיה מנהל מחלקת תאגידים ברשות ניירות-ערך הצטרף לקבוצה באפריל 2006, לאחר שמקורב אליו ולנוחי דנקנר קישר בין השניים. "באותו זמן בחנתי הצעות עבודה נוספות, ובסוף זה התכנס לשם", אמר סולגניק בחקירה מול עו"ד נאור, שנערכה במארס 2015. השאלה - לאיזה תפקיד הגיע סולגניק, סיפקה תשובות מעניינות, שחיזקו את טענות עו"ד נאור על כך שהקבוצה התנהלה בחוסר סדר ובערבוב תפקידים וחברות.

לדברי סוגניק, "ישבתי עם נוחי, וכשישבנו, סדר גודל של 4-5 פגישות, שוחחנו על כך; הוא סיפר לי לאן הוא נכנס, אני לא ידעתי בהתחלה... זה לא היה ברור אז, שאני עומד להיכנס לתפקיד מנהל כספים משום שנדמה לי שזהבית הייתה בתפקיד, ודובר על כך שאני אצטרף לקבוצה אולי בתפקיד של כלכלן ראשי, או משהו כזה. לא היה ברור בדיוק מה הקונסטרוקציה. בזמן שדיברתי איתו, זהבית עזבה ושוב, אני לא בטוח שאני מדייק כי זה רחוק, ושוחחתי על התנאים עם נוחי. התנאים נקבעו והם שקופים וגלויים".

היות שחלק דרמטי מהתביעה שניהל עו"ד נאור נגד דנקנר והדירקטורים בקבוצת אי.די.בי התבססה על ערבוב התפקידים של הדירקטורים ונושאי המשרה, וחוסר ההפרדה בין החברות בקבוצה, התמקד נאור בעניין הזה גם במהלך חקירתו של סולגניק.

עו"ד נאור: "אתה למעשה ברמה הפורמאלית ראית את עצמך כעובד של פיתוח?"

סולגניק: "... נכנסתי בתפקיד מנהל כספים ומשנה למנכ"ל באי.די.בי פיתוח, ונכנסתי בתפקיד מנהל כספים ראשי באי.די.בי החזקות... כאן הייתי מישנה למנכ"ל ומנהל הכספים, וכאן מנהל כספים ראשי. התארים שונים".

עו"ד נאור: "הנושא הזה של הערבוב שהיה בין אי.די.בי פיתוח להחזקות, זה נושא שכבר די, לפחות לי, מובהק... ברור שהיה פה איזשהו ערב רב... השאלה איך אתה ראית את המהות של התפקיד שלך מעבר לפן הפורמאלי...".

הייתי רגולטור-על

סולגניק: "אני חושב שהתפקיד העיקרי שלי... היה תפקיד של מעין רגולטור פנימי. רגולטור-על, פנימי בתוך הקבוצה. מעין בקר מפקח, רגולטור, מכלול דברים שקשורים בעצם לחוק ניירות-ערך וחשבונאות... בין היתר נהפכתי במהלך השנים גם לסוג של, אתה יודע, יועץ-על בקבוצה, בצד החשבונאי והרגולטורי...".

עו"ד נאור: "למי אתה בעצם נותן דין-וחשבון? ממה שאני מבין, ואני אשמח לשמוע, אני מבין שבאופן פורמאלי יש דירקטוריון וזה, אני מבין שהייתה דומיננטיות מאוד רבה של נוחי דנקנר. זה לא סוד הרי, נכון?"

סולגניק: "נוחי דנקנר היה אכן אדם מאוד דומיננטי... זו אמת, הוא אדם מאוד חכם, מאוד מוכשר ומאוד דומיננטי, הוא הכיר את העסק על בוריו, היו לו אינפוטים מאוד טובים, והאמת שאני מאוד מעריך אותו. זו אמת. עו"ד נאור חזר שוב לשאלה - מי בעצם החזיק בהגה כשהוא מכוון לזה שנוחי דנקנר שלט בכול. סולגניק: "תראה, בכל ארגון יש מונח שנקרא 'בוס'. בעל-הבית", והאחרון אישר.

נאור: "אני מניח שאין לנו ויכוח על זה שהבוס ובעל-הבית היה נוחי דנקנר. אני חושב שגם ראינו דיווחים על כך שגם במסגרת הסכם בעלי-השליטה אמנם יש כמה בעלי מניות, אבל גם הם החליטו שבעל-הבית, הבוס, במובן המהותי, יהיה נוחי דנקנר".

וסולגניק השיב: "נוחי דנקנר היה הרוח החיה בקבוצה. על זה אין לנו שום מחלוקת. .. ראיתי אותו בתור הבוס וראיתי אותו בתור הרוח החיה, וראיתי אותו בתור האדם הדומיננטי בקבוצה. סוף דבר הוא היה היו"ר, הוא היה בעל-השליטה המהותי מבין בעלי-השליטה, הוא היה האיש החזק והמשמעותי".

פקק בצנרת הדיבידנדים

באשר לרגולציה בקשר לעודפים הראויים לחלוקה, שאל עו"ד נאור: "נהיה פקק בצנרת הדיבידנדים... יש כסף תקוע בכור, ונסיבה חשבונאית שהופכת להיות נסיבה משפטית, לא ניתן לחלץ את הפקק הזה... כמה בניתם על הדיבידנדים האלה, הספציפיים האלה, מחברת כור?"

סולגניק: "היה שם סכום מאוד גדול, והסכום הזה בהחלט היה סכום שראינו אותו בתכנון הכולל של הדברים, כסכום שבשלב מסוים, לפי המדיניות שהייתה נהוגה בקבוצה ושעוגנה בהסכם בעלי-השליטה שאתה מכיר אותו, שכל חברה תעשה מאמץ לחלק לפחות 50% מהרווח שלה. חשבנו שחלק מאוד מהותי מזה יגיע לדסק"ש ויחולק מדסק"ש למעלה".

עו"ד נאור: "מי זה 'חשבנו'?"

סולגניק: "אני, נוחי, גונן (ביבר), חיים טבוך, אני מניח שגם הדירקטוריון. אני בטוח שגם הדירקטוריון, ועדת הביקורת... דסק"ש ... כולם היו מודעים לסיפור הזה".

גונן ביבר /צילום: איל יצהר

גונן ביבר: אני לא הייתי מעורב בהחלטות"

גונן ביבר, לשעבר סמנכ"ל הכספים בכלל תעשיות ובמקביל מנהל הכספים של אי.די.בי, הצטרף ל-אי.די.בי ב-2004. תפקידו, הסביר, עסק ב"עולם הגזברות, מימון, כספים, בעולם שמתחת לסולגניק". בדומה לקולגות שלו, גם ביבר אישר בראשית חקירתו את מה שהצטייר מהר מאוד כאמת הברורה היחידה באי.די.בי - נוחי דנקנר שלט בכל, כולל בבונוסים שקיבלו בכירי החברה. ביבר אישר כי אם "נוחי אמר 'לא', אז אין".

העובדה שביבר היה בעולם המימון בקבוצת אי.די.בי אפשרה לעו"ד נאור לנסות סוף סוף לקבל תשובות ממי שאחראי על חלק מהליכי קבלת ההחלטות בנוגע לחלוקת הדיבידנדים האסורים. עו"ד נאור ביקש לברר כיצד נערכו הישיבות שעסקו בחלוקות דיבידנד. "נגמרת ישיבה אחת, מתחילים בשנייה - פורמלית פותחים (את הישיבה), פורמלית סוגרים - ובמסגרת הזאת מחלקים כסף מ-אי.די.בי פיתוח ל-אי.די.בי אחזקות, אח"כ מחלקים מ-אי.די.בי אחזקות לבעלי המניות שלה?", שאל עו"ד נאור וביבר אישר: "כן, אפשר להגיד שכן".

אחת טענות של הדירקטורים ב-אי.די.בי הייתה שהתקיימו דיוני עומק טרם חלוקת הדיבידנדים, אך בפועל הפרוטוקולים היו דלילים, ולכן לכאורה לא שיקפו את אותם דיונים. ביחס לסוגיה זו שאל עו"ד נאור: "הפרוטוקולים משקפים אמת?" ביבר השיב: "...הפרוטוקולים היו בדר"כ מועברים למן 'review' - ההערות שהיו לי, הייתי נותן אותן, ובהחלט אני לא זוכר אירועים חריגים שהפרוטוקלים לא שיקפו דברים. אם היה משהו שהיה צריך לתקן, הוא תוקן".

"הסתכלתי ברמת דסק"ש"

בהמשך החקירה, מתייחס עו"ד נאור ללחץ שהיה קיים ב-אי.די.בי לחלק דיבידנדים. "ממה שאני מתרשם... היה פה לחץ מתמיד לחלק דיבידנדים. זאת אומרת הקבוצה פעלה כל הזמן כדי לייצר רווחים ולחלק דיבידנדים", אמר עו"ד נאור, וביבר השיב: "היה רצון שהובהר, לחלק דיבידנדים ככל שהיה אפשר, או לפי הצורך. בהחלט היה. כלומר זה הרי לא משהו שהיה סמוי מהעין".

עו"ד נאור תהה: "איך אתה נחשף ללחץ הזה? זה דברים שסולגניק אומר לך? דברים שנוחי אומר לך? מי דופק על הדלת ואומר איך מחלקים, האם צריך, האם אפשר...?"

ביבר הסביר: "אני נחשף למצבים שבהם אנחנו יושבים בישיבות תזרים, ובישיבות תזרים אתה שומע לגבי מה בעלי המניות היו רוצים - והכל כמובן כפוף למה שניתן ואיך שזה מסתדר במסגרת התזרימים השונים... התזרימים היו אחת הדרכים לבדוק את האפשרויות לחלוקה".

על נקודה זו ביקש עו"ד נאור להתעכב, כיוון שכל תביעת הנאמנים התבססה על כך שלא נעשתה שום בדיקה אמיתית אם החברה מסוגלת לחלק דיבידנדים ולעמוד בהתחייבויותיה הכספיות. "אני קראתי היטב את הפרוטוקולים - לא נעשה בהם ניתוח של כמה כסף, מתי, ובאיזה נסיבות אפשר יהיה לקבל כסף; לא נעשה בהם ניתוח מתי ובאיזה נסיבות נוכל, והאם נוכל למחזר את החוב שלנו; יש אמירות כלליות - 'יש לנו עודף', 'יש לנו נגישות כללית לבנקים, לשוק ההון', 'יש לנו נגישות כללית לדירקטורים שלנו למטה (בחברות הבנות - א' ל"ו), אנחנו מחזיקים אותם כמריונטות, ולכן הנחת העבודה שלנו שתמיד נוכל לקבל תנובת דיבידנדים מהם'", אמר נאור לביבר - וזה השיב: "אני ממש חולק. אני לא מסכים. זה לא היה המצב. את הניתוחים שנעשו לעומק, וכל משפט שנאמר שם - אם יש נגישות או אין - נותח, בטח ברמה של סולגניק והצוות שלו".

עו"ד נאור לא הרפה ושאל: "אני בחנתי לעומק עשר החלטות חלוקה - ובכולן אותו נוסח, אחד לאחד...: 'יש לנו נגישות לשוק ההון', 'יש לנו אפשרות למחזר חוב', 'יש לנו אפשרות למשוך דיבידנדים'. אין בהם שום ניתוח - לא כלכלי, לא הסתכלות, אפילו לא רבע שנה קדימה. ...אני שואל איפה רואים את התוכן של הניתוח העמוק הזה?"; ביבר מצדו הסביר: "אנחנו לא היינו אומרים משפטים שלא היינו עומדים מאחוריהם".

אולם אחרי נטילת האחריות ההרואית מצדו של ביבר, מגיע גם בחקירתו השלב שבו הוא מסביר שניתוח הסיכונים בעת קבלת החלטות על חלוקת דיבידנדים כלל לא היה בתחום אחריותו. בתשובה לשאלת עו"ד נאור: "האם אתה, כמי שנטל חלק בהצגה של הסיכונים/סיכויים, בחנת בכלל את הסיכון, למשל, שיהיה בעתיד דירקטוריון בסלקום שלא ירצה לחלק דיבידנדים?" - השיב ביבר: "תראה, אני לא הייתי מעורב בהחלטות ובסיכון מה יקרה אם סלקום (חברה-בת של דסק"ש) תחלק (דיבידנד) או לא. אני הסתכלתי ברמת דסק"ש או מה יכול להגיע מדסק"ש, וסביר להניח שההחלטות או האומדנים שם היו אומדנים שלקחו את זה (מה שיחולק בסלקום - א' ל"ו) בחשבון".

"מזל שיש מספרים"

בהמשך החקירה עימת עו"ד נאור את ביבר עם השאלה - על בסיס אילו נתונים שהוצגו לדירקטוריון בוצעו חלוקות דיבידנדים בחברה, ואם נבחנו הסיכונים הרלבנטיים או שהחלוקות התבססו רק על הערכות שווי נכסים. הערכת שווי הנכסים בוצעת בשיטת NAV - כלומר שווי נכסים נטו בספרים - המחושב לפי שווי נכסי החברה בניכוי התחייבויותיה, כפי שהם משתקפים במאזן החברה.

עו"ד נאור סיפר לביבר כי מבדיקה של עשר החלטות חלוקת דיבידנד בשנים 2008-2010 עולה פער שלילי בין שווי השוק לבין NAV חיובי (הערכת "שווי נכסים נטו") - כלומר שווי השוק של הנכסים נמוך משווי הנכסים נטו במאזן. "יש לך שווי שוק שלא תומך בטענת ה-NAV החיובי. אתה יודע להציג לי נתונים אחרים?", שאל נאור, וביבר השיב: "זה נשמע לי לא סביר", השיב ביבר.

לשאלה האם בדק את שווי השוק אל מול החוב, השיב ביבר: "כאשר בדקנו בכל מצב עולם ולקחנו את שווי השוק ואת שווי הספרים ועל הבסיס הזה בוצעה החלטה או ניתנה הערכה, אני בטוח שמי שהסתכל על הנתונים האלה...", אך נאור לא חיכה להשלמת המשפט ותקף: "מי הסתכל? הם (הדירקטורים, א' ל"ו) קיבלו רק מצגת ממך, איזה הסתכל? הם אפילו לא קיבלו את זה במייל יום קודם. אתה באת, איש מקצוע רציני, ביחד עם אייל סולגניק, איש מקצוע רציני, הצגתם מצגת, הסתמכו עליכם וחילקו דיבידנד"

עו"ד נאור המשיך: "בוא נניח לרגע שבתהליך העבודה הזה אנחנו מגלים ששווי השוק עומד על סכום שקרוב לאפס. נניח. האם המשמעות של זה היא שאין לך בעצם יותר כרית ביטחון?"; ביבר השיב: "אני לא מסכים עם זה... . שווי שוק זה לא הדבר היחיד שעליו אתה מסתמך... אני משוכנע, אגב, שאם סולגניק, אם אני או מישהו אחר, היינו רואים תמונה שבה השווי הנכסי הוא נמוך מאוד, לא הייתה בסוף מבוצעת (חלוקת דיבידנד)".

עו"ד נאור תקף שוב: "אבל זה מה שאתם עשיתם, אתם הצגתם שווי נכסי מנופח חשבונאית"; ביבר הסתייג: אני ממש לא מסכים איתך"; ועו"ד נאור חתם: "מזל שיש מספרים".

חיים טבוך: "תחום אחריותי היה בחשבות, ולא שוק ההון. סולגניק היה אחראי לבחינת הסיכונים"

חיים טבוך, לשעבר חשב אי.די.בי אחזקות ופיתוח ומי ששימש בהמשך גם כממלא מקומו של אייל סולגניק, לאחר שזה התפטר מתפקידו כמנהל הכספים הראשי, נחקר על-ידי בא-כוחם של הנאמנים להסדר החוב של אי.די.בי, עו"ד אופיר נאור ב-28 באפריל 2015. את שכרו, סיפר טבוך, קבעו סולגניק, חיים גבריאלי ונוחי דנקר. טבוך העיד כי מעבר לשכר הקבוע קיבל בונוסים בגובה 1.5 מיליון שקל, שגם בקביעת גובהם היה מעורב דנקר.

בכל חקירה שערך ביקש עו"ד נאור לבסס תחילה עובדה מרכזית אחת והיא כי ידו של נוחי דנקנר הייתה בכל. שדנקנר שלט. בעוד חלק מהנחקרים אישרו את התיזה, אחרים התחמקו. אבל המסר שעלה מכל התשובות היה ברור: נוחי היה דומיננטי. עו"ד נאור שאל: "מכל הרשמים שאנחנו מבינים, נוחי היה בעל בית יחסית דומיננטי, גם מכוח זכויות יתר שניתנו לו בהסכם בעלי השליטה וגם מכוח, לא יודע, מבנה האישיות שלו, האופן שבו העסק הזה התנהל, הוא היה מאוד דומיננטי. יש סיכוי שהבונוס שלך היה מאושר אם נוחי לא היה מסכים?" וטבוך השיב: "אני חושב שלא, אבל אני לא בטוח".

ניתוח לשנה ועוד שנה

באשר לחלוקת הדיבידנדים ב-אי.די.בי, שאל עו"ד נאור את טבוך על הרקע לחלוקות שנערכו, תוך ניסיון לקבל מענה מה ידעו בחברה על מצבה הכלכלי בטרם החלוקה. עו"ד נאור: "(ב)חלוקות הדיבידנדים... חלה החובה לבחון את יכולת הפירעון, נכון? מבחן יכולת הפירעון... האם אתה בחנת או עשיתם איזושהי עבודה כדי לבחון מה הסיכון שהחברות מלמטה (החברות הבנות; אל"ו) יוכלו לתמוך בו בשנים קדימה, בהתחייבויות של אי.די.בי אחזקות... אני יודע שבחנתם את צד ההתחייבויות רק עד סוף אותה שנה או מקסימום שנה קדימה ולא מעבר לזה".

טבוך השיב: "א', אני אגיד שהנושא הזה לא היה בתחום אחריותי, זה היה בתחום הגזברות והכספים. ב', היה דו"ח שבועי שכלל גם ניתוח של כל הפירעונות של החברות הבנות הישירות למטה... לפי מה שאני זוכר במצגות של הדיבידנד, הוצג תמיד עד סוף השנה פלוס שנה. עד סוף עוד שנה, ועוד שנה. זאת אומרת שזה יכול להיות עוד שנתיים או שנתיים וחציי".

"לא בתחום אחריותי"

בהמשך החקירה ניסה עו"ד נאור לקבל תשובה לשאלה המרכזית - האם גורם כלשהו בהנהלת אי.די.בי ביצע הערת סיכונים אל מול חלוקות הדיבידנדים. "אתה מחלק דיבידנד במאי 2010 ויש לך צורך לפרוע תשלומים עוד שנתיים, נניח מיליארד שקל", אמר עו"ד נאור. "האם עשית ניתוח מה הסיכוי אל מול הסיכון שתהיה תנובת דיבידנד מחברת סלקום, מחברת כור, מחברת נכסים ובניין, מחברת שופרסל (כולן חברות בנות בקבוצה; אל"ו)?"; וטבוך השיב: "זה לא היה בתחום אחריותי. כל הנושא הזה".

בתגובה לכך תהה עו"ד נאור "אתה מכיר מישהו שעשה את זה? כי עוד לא פגשתי מישהו שאמר שזה בתחום אחריותו", וטבוך השיב: "אני בטוח שתמיד הציגו משהו בדירקטוריון. סולגניק הקפיד מאוד שיהיו לו נתונים ודאיים, זאת אומרת שאם רצו להגיד כמה דיבידנד מתקבל, אז זה רק נתונים ודאיים... עובר לי בראש שכן היו עוקבים איזה סכום דיבידנד, היו שואלים איזה סכום דיבידנד יכולים לקבל...".

עו"ד נאור לא אהב את התשובות המתחמקות של טבוך והקשה: "אולי לרבעון הקרוב. אני שואל על שנתיים-שלוש קדימה, ולא היה כזה. אתה ראית כזה?; אך טבוך לא סיפק לו את הסחורה וענה שאינו יודע.

עו"ד נאור המשיך ושאל האם טבוך בחן או התבקש לבחון את הסיכון שקשור בתהליך קבלת ההחלטות לצורך חלוקת הדיבידנד באופן כללי - כלומר מה הסיכוי שיהיה דירקטוריון "שיתמרד", שלא יסכים לחלק דיבידנדים? - וכן את הסיכון שקשור בסביבה הרגולטורית של כל חברה מהסוג הזה. גם על שאלות אלה השיב טבוך בשלילה.

שאלה נוספת שהופנתה אל טבוך בחקירתו הייתה האם בחן מה הסיכוי אל מול הסיכון שיהיה קושי בגיוס עוד חוב לחברות כדי לפרוע את ההתחייבויות הקיימות? - וגם על כך השיב בשלילה.

בשורה התחתונה אמר טבוך לנאור: "תחום אחריותי היה בחשבות, ולא כל נושא שוק ההון והכספים"; לשאלה מי כן היה אמור לבחון, השיב טבוך, בין היתר: אייל סולגניק.