שאלת מיליון הדולר בקרב המשקיעים בארץ ובעולם כיום היא, כמובן, מתי ייעצרו הירידות בשווקים ומה לעשות עם הכסף כיום. זאת, בשעה ששנת 2018 צפויה ככל הנראה להיסגר עם תשואות שליליות כמעט בכל אפיק השקעה אפשרי - מניות בארץ, מניות בעולם, ואג"ח ממשלתיות וקונצרניות בארץ ובעולם.

"לדעתי אנחנו נמצאים במהלך ירידות בשוקי המניות שעדיין לא רואים את סופו. הסיכונים עולים וצצים מכל עבר והם רבים, ואני מעריך שיש לשוק המניות האמריקאי, ובעקבותיו כמובן עוד שווקים מרכזיים בעולם, עוד כברת דרך לרדת לאחר הראלי העוצמתי של השנים האחרונות", אומר קובי חזן, מנהל קרן ההשקעות אמידה, בריאיון ל"גלובס".

על מה אתה מתבסס?

"אנחנו נמצאים במצב של מאבק בין שתי המעצמות הגדולות, ארה"ב וסין, שכרגע עדיין לא רואים את סיומו. המצב הזה גורם לעלייה מאוד משמעותית באי הוודאות בקרב שחקנים שונים בשווקים, מכיוון שלמאבק הזה יש המון נגזרות שמשפיעות כמעט על כל חברה או אדם בעולם, ואי הוודאות הזאת רק תלך ותגדל".

למה ?

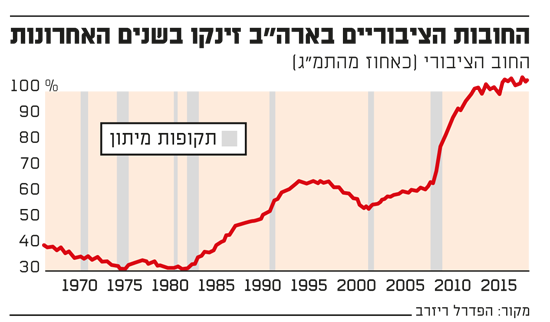

"לשני הצדדים יש הרבה סיבות לא לוותר. ויש עוד גורמים שמעיבים על השווקים - בארה"ב למשל אנחנו נמצאים ברמות חוב ממשלתי, צרכני וקונצרני, שהוא גבוה יותר מרמת החוב ב-2007, ערב המשבר הכלכלי הגדול וזה ביחס לתוצר האמריקאי. זו כמובן תוצאה של שנים רבות שכללו מדיניות מוניטרית מרחיבה עם ריבית אפסית בארה"ב. כשמחיר הכסף היה נמוך מאוד, הוא עודד חברות ופרטיים ללוות כספים ובהתאם היקף גיוסי החוב היה מהותי.

ישנן מספר אינדיקציות המעידות על העלייה ברמת הסיכון של השווקים - לדוגמא, היום משקל החברות בדירוג BBB או נמוך מזה מסך החוב המגוייס עומד על כ-50%, שיא כל הזמנים. כלומר איכות החוב שגויסה בעיקר בתקופה האחרונה נמוכה יחסית וזה גורם סיכון גדול בייחוד כשהוא פוגש תוואי עולה של ריבית עם עלויות מימון גבוהות יותר".

גורם סיכון משמעותי נוסף, אומר חזן, הוא "משקל החברות שיחס החוב ל-EBITDA שלהן גבוה מ-5. ברבעון השלישי של 2018 היחס של החברות האלה מסך כל החברות שגייסו חוב עמד על 65% לעומת 20% בלבד בשנת 2010. גם כאן המשק האמריקאי הגיע לשיא וע"פ הנתונים ניתן לראות את הגידול הרציף משנת 2010 של החברות מסוג זה שמגייסות כספים עד היום".

מה עוד?

"יחס מזומנים לחוב עומד כיום על 1 ל-8 בממוצע מכלל החברות הציבוריות בארה"ב. כלומר על כל דולר מזומן יש 8 דולר חוב וזה עוד יחס מוטה לטובה כי רוב המזומנים נמצא במאזנים של קומץ חברות גדולות וחזקות כך שאצל מרבית החברות השיעור הזה נמוך יותר. כלומר, בסך הכל שיעורי החוב בארה"ב הגיעו לרמות מאוד מאוד גבוהות".

מה אתה חושב על עקום התשואה והתנהלות הפד ?

"בחודש ספטמבר יו"ר הפד, ג'רום פאואל, שידר שהמתווה לעלייה בריבית ארה"ב יהיה אגרסיבי ובסה"כ כחודשיים לאחר מכן טען שהעלייה תהיה מתונה יותר. יו"ר הפד יכול לשנות דעתו אך המהירות והנחרצות בה שינה דעתו לאחר שהיה כה בטוח בחוזקת כלכלת ארה"ב ותוואי הריבית העולה, הכניסה אלמנט נוספת של אי וודאות בקרב המשקיעים".

החובות הציבוריים בארה"ב זינקו בשנים האחרונות

"המצב בסין לא טוב"

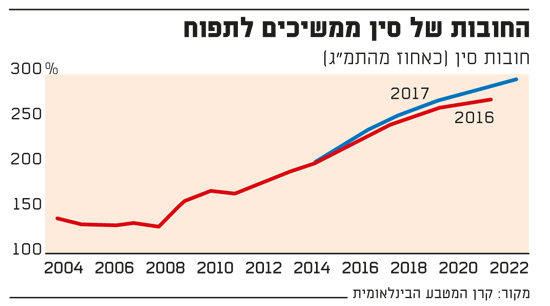

הריאיון עם חזן נערך בתחילת החודש, לפני הירידות האחרונות בשווקים, והוא, כאמור, עדיין לא רואה סוף לחולשה בשוקי המניות בארץ ובעולם, בין השאר גם בגלל המצב בכלכלה הסינית. "גם בסין המצב לא טוב. הצמיחה בסין מתמתנת בצורה רציפה כבר מספר שנים. ולאחרונה התבשרנו שהתפוקה התעשיתית עלתה פחות מהצפי וגם שם הירידה בצמיחה פוגשת מצב של חוב עולה לאורך השנים שכיום הוא נמצא בשיאו ביחס לתוצר - מהווה אינדיקטור מדאיג.

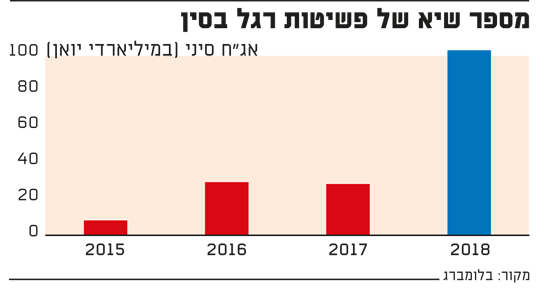

נתון שלילי נוסף הוא שבשנת 2018 היקף החברות שהגיעו לדיפולט קפץ פי 4 לעומת 2017. הממשל הסיני מנסה לעודד את הכלכלה עם כל מיני צעדים", הוא אומר.

נכון. אבל הפעולות של האמריקאים מקשות עליהם...

"בהחלט. ויש שם עוד בעיות שישפיעו בטווח הארוך יותר כמו הדמוגרפיה. מדיניות הילד הבודד שהייתה נהוגה שם בין השנים 1979-2015 עדיין לא השפיעה במלוא עוצמתה אך זה עלול לקרות כאשר בשנים הקרובות ילידי שנות ה-90 ייקלטו בשוק העבודה ומצד שני ייפלטו יותר עובדים לפנסיה ואז יש תקופה כזו של 25 שנה שנפלטים יותר עובדים מאשר מצטרפים. הפירמידה ההפוכה הזו אינה בריאה לשום משק".

איזה עוד גורמי סיכון מרכזיים משפיעים כיום על השווקים ?

"גם באירופה יש איתותים אדומים - לאחר כמעט 4 שנים שהחלה התוכנית לרכישת אג"ח בהיקף כולל של 2.6 טריליון אירו, הודיע ה ECB שהחל מינואר הם יפסיקו לרכוש אגח בשוק. תמיכת ה-ECB בהחלט תרמה להתאוששות במצב הכלכלי באירופה וכאשר יש מפגש בין הפסקת הרכישות ובין האטה בכלכלות המרכזיות באירופה, זהו גורם סיכון נוסף שמגדיל את פרמיית הסיכון הכוללת.

וכמובן יש את מלחמת הסחר בין ארה"ב לסין שיש לה השלכות גם על החברות האמריקאיות וגם על הסיניות. צריך לשים לב למספרים - באוקטובר 2018 שילמו החברות האמריקאיות מכסים בהיקף יותר מכפול לעומת אוקטובר 2017, כ-6.3 מיליארד דולר. זה היה החודש הראשון המלא שכלל את עליית המכסים בשיעור של 10% על סחורות בהיקף של 200 מיליארד דולר מסין. יש לזה כמובן השלכות - לחברות הגדולות אולי יותר קל לספוג או לגלגל את העלויות העודפות לצרכנים, אבל לחברות הבינוניות והקטנות יותר קשה לבצע את זה אז הן מנסות לצמצם את הפגיעה כמו למשל להוריד את היקף ההשקעות ולא אופתע שככל שהמשבר בין 2 המדינות יתארך הפגיעה תתרחב אף לגידול בשיעורי האבטלה".

בינתיים אף צד לא מוכן לוותר אבל נראה ששני הצדדים מנסים להושיט יד אחד לשני. אתה לא אופטימי ?

"לא במקרה הנשיא טראמפ תחם את המשא ומתן עד ל-1 במרץ 2019, כי הוא מבין שיש פגיעה לא פשוטה בחברות האמריקאיות. לא רק ליבואניות אלא גם ליצואניות שהיקף הייצוא שלהן קטן לסין. מצד שני מעבר לענייני הפגיעה בכלכלה לסינים יש את הכבוד והגאווה שלהם. לכן, ככל שהזמן עובר ואין הסכם, ונתקרב ל-1 במרץ , מדדי המניות יתקשו להתאושש, לדעתי.

ברקע, המשקיעים גם זוכרים את האיום של עליית שיעורי המכסים בחודש מרץ במידה והמו"מ לא יושג, משיעורי מס של 10% ל-25% על סחורה סינית בהיקף של 200 מיליארד דולר ואם נגיע לנקודה הזו יהיו לכך השלכות בשווקים הפיננסים. דרך אגב זה לא רק עניין המכסים אלא גם גניבת ידע ומוניטין על ידי סין".

"אז כשמנתחים את הנתונים, אנחנו רואים עלייה מאוד גדולה בסיכון הסיסטמטי בשווקים הפיננסים ולכן אפשר להבין שהמשקיעים מבקשים לקבל תשואה גבוהה יותר עבור הנכסים שלהם. כך פועל השוק", אומר חזן.

מה אתה חושב על הנפילות באג"ח האמריקאיות שגייסו כאן כסף ?

"תראה בחוכמה בדיעבד כולנו רואים מצויין, יחד עם זאת קרן אמידה לא השקיעה עד כה בשום אגח אמריקאית כי בעיקרון חברות שאין לנו היכרות מספקת איתן אנחנו מעדיפים להכיר לאורך תקופה ולא רק בהסתמך על המראה הזוהר שלהן ביום הכלולות כלומר ביום ההנפקה. לאחר היכרות ממושכת, ניתן לקבל החלטה מושכלת יותר. ספציפית בקשר לחברות האלה התחושה שבארה"ב הן גייסו בתשואות דו ספרתיות וכאן בתשואות של סביב 6% היוותה חסם נוסף להשקעה. ייתכן שבחלק מהחברות נוצרו כעת הזדמנויות השקעה".

עד עכשיו דיברנו על הסיכונים. יש היום פסימיות מאוד גבוהה בקרב השחקנים בשווקים אבל אחרי הכל ככל הנראה תהיה צמיחה חיובית של 3% או יותר בכלכלה העולמית בשנה הבאה. יש אמנם תמחור מחדש של נכסים ומסתכלים אחרת על הסיכונים אבל כרגע אין צפי למיתון בשנה הבאה. מה אתה חושב ?

"זה נכון שההשפעה של מכסים בלבד על המשק האמריקאי וגם הסיני אינה משמעותית ביחס לתוצר המדינות עד כדי משבר אבל מכיוון שמדובר בשני משקים ענקיים יש השפעה הלאה על מדינות נוספות וכמו שאמרנו על חברות בכל העולם אז נוצר כאן אפקט של כדור שלג מתגלגל שישפיע על כולם, כולל כמובן מערכת הבנקאות. העולם היום מחובר, הסחר בין המדינות גדל, יש כלכלה גלובלית. אז מה שיקרה בשנה הבאה מאוד תלוי בתוצאה של המשא ומתן בין ארה"ב וסין וככל שהמו"מ נמשך ולא מגיע להסכמות אז האפקט משפיע לשלילה על הבורסות וכמובן שעל הכלכלה עצמה".

אתה צופה שחברות אמריקאיות ואחרות יזיזו אתרי ייצור מסין למדינות אחרות ?

"כן, במידה מסויימת. אבל זה ייקח זמן. יכול להיות שבשנים הקרובות נראה מעבר של חלק מאתרי הייצור החוצה מסין".

נכון לרגע זה מצב המשק האמריקאי במצב מצויין. שיעור האבטלה בשפל, יש צמיחה טובה, האינפלציה בירידה, רווחי החברות ממשיכים לעלות..

"נכון אבל גם לקפיץ יש הכי הרבה מקום להשתחרר דווקא כשהוא הכי לחוץ. כששיעור האבטלה מתחיל לטפס, זה עלול להתרחש בקצב מהיר ומפתיע".

החובות של סין ממשיכים לתפוח

"עדיין יש מה לנקות"

השאלה גם איזה סוג של מיתון זה יהיה, אם בכלל. חזרה על תסריט 2008 לא תהיה כנראה. טראמפ מנסה לעשות צעדים מועילים לאמריקה..

"נכון. אבל הוא גם בלתי צפוי. יכול להיות שכשהוא יבין שהנזק שנגרם למשק האמריקאי גדול יותר מדי, הוא יתמתן ".

אתה לא חושב שכיום מתחילות להיווצר הזדמנויות. מחירי המניות לא ירדו מספיק ?

"לאחר שיורד גשם ששוטף ומנקה את הרחובות, אנחנו יכולים לחוש באוויר הצח. לטעמי עדיין יש מה לנקות ברחובות".

יש מנהלי השקעות בכירים בארה"ב שמעריכים שהמעצמות יגיעו להסכמות במהלך הרבעון הראשון של 2019..

"יכול להיות. צריך לזכור גם שעד אוקטובר היה כאן ראלי אדיר שהתחיל למעשה במרץ 2009, כלומר כמעט 10 שנים. ויש כוח חזק מאוד בשווקים שנקרא "חזרה לממוצע לטווח הארוך", אז בסך הכל יש כאן מהלך של חזרת המדדים לרמות סבירות יותר וכרגע נראה שאנחנו בעיצומו של המהלך הזה שככל הנראה עוד יימשך".

אתה שוקל לעשות שורט לצורך הגנה על התיק ?

"בעקבות העלייה הגבוהה ברמות הסיכון בשוק, צמצמנו את החשיפה בקרן אמידה והקטנו את רמות הסיכון גם באמצעות הגידול בהיקף המזומנים וגם באמצעות רכישת הגנות שונות".

מספר שיא של פשיטות רגל בסין

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.