אין רגע דל בבנק הפועלים: שלושה ימים אחרי שהודיעו על הפרשת ענק של מעל 900 מיליון שקל בגין החקירה בארה"ב, מקידם אתמול בנק הפועלים את הנפקת חברת כרטיסי האשראי ישראכרט. הבנק, בניהולו של אריק פינטו, פרסם אתמול תשקיף בן כ-700 עמודים, והיום הוא צפוי להתחיל ברוד-שואו בעיקר בקרב המוסדיים הישראלים. לפי הערכות, הנפקת החברה תתבצע במהלך החודש הקרוב. כשלב מקדים שלפני ההנפקה, חילקה ישראכרט דיבידנד נאה של 867 מיליון שקל לבנק, המהווה קרוב ל-30% מההון העצמי שלה. בבנק לאומי עשו מהלך דומה, כשלאומי קארד חילקה לבנק ולקבוצת עזריאלי דיבידנד בהיקף של 400 מיליון שקל בטרם המכירה.

הנפקת ישראכרט היא אחת מההנפקות הגדולות ביותר שהתבצעה בבורסה בת"א בעשור האחרון. אמנם שוק ההון התאושש בחודשיים האחרונים מהסנטימנט השלילי, אולם בתחום ההנפקות הראשוניות עדיין מדובר בשוק מאתגר, ויהיה מעניין לראות איך יעכל השוק הנפקה בסדר גודל שכזה.

בסביבת בנק הפועלים סרבו להתייחס לשאלה לפי איזה שווי בכוונתם להנפיק את ישראכרט. בשוק ההון מעריכים כי החברה לה הון עצמי של 2.1 מיליארד שקל, תונפק סביב שווי של 2.3-2.5 מיליארד שקל.

בנק הפועלים מחזיק כיום ב-98.5%, ועדיין לא ברור כמה ממניותיו ימכור בהנפקה הנוכחית. בבנק היו רוצים ככל הנראה למכור כמה שיותר מהמניות, בכדי לחסוך לעצמם הפצות עתידיות נוספות של המניות בבורסה. יחד עם זאת' הם יחליטו על היקף המכירה בהתאם לביקושים שיירשמו. בכל אופן לפי חוק שטרום המאלץ את פועלים להיפרד מישראכרט, על הבנק לרדת להחזקה של 40% עד סוף השנה, ולחסל לחלוטין את החזקותיו בחברה עד לשנת 2021.

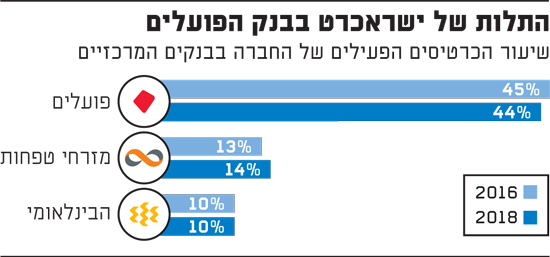

התלות של ישראכרט בבנק הפועלים

שר האוצר משה כחלון, שהוביל את המהלך שחייב את פועלים ולאומי למכור את החברות, היה מרוצה מהחלטת הבנק להנפיק את ישראכרט בבורסה. "העברת השליטה על חברת כרטיסי האשראי מהבנק לציבור היא לא פחות ממהפכה. העובדה שישראכרט תהפוך לציבורית תאפשר לאזרחים ליהנות מפירות התחרות", מסר כחלון.

1. היחסים עם בנק הפועלים ביום שאחרי

בדרך כלל, כאשר חברה מפרסמת תשקיף לקראת ההנפקה, הנתונים המעניינים הם הנתונים הכספיים שלה. לעומת זאת, בהנפקת ישראכרט זהו לא המצב. ראשית הדוחות הכספיים של ישראכרט, החברה הגדולה בענף כרטיסי האשראי כבר מתפרסמים באופן שוטף בשל היותה תאגיד עזר בנקאי. בנוסף לכך, כל קשר בין תוצאות החברה לשנת 2018 לתוצאותיה בעוד מספר שנים הוא מקרי בלבד. ענף כרטיסי האשראי הופך תהפוכות דרמטיות, וגם הפרידה מבנק הפועלים תשנה מהותית את תוצאותיה בשנים הקרובות.

השאלה המעניינת יותר היא מה תהיה מערכת היחסים העתידית בין הבנק לחברת כרטיסי האשראי לאחר הפרידה. עד לפני חוק שטרום ישראכרט הייתה בפועל מעין חטיבת התשלומים של הבנק. היא היוותה בפועל חלק אינטגרלי מהבנק, ולא אחת גם חלו ניודים בין עובדי הבנק לחברה. כעת, בעקבות חוק שטרום המצב השתנה, וישראכרט הופכת להיות מתחרה של בנק הפועלים בעיקר בעולם האשראי הצרכני, ואילו הבנק צפוי להתחרות בישראכרט בעולמות התשלומים בין היתר באמצעות אפליקציית התשלומים ביט שהוא פיתח. השינוי במצב הזה בא לידי ביטוי כבר בתקופה זו שהייתה תקופת המעבר, כאשר היחסים בין הבנק (בניהולו של אריק פינטו) לחברה (בניהולו של רון וקסלר) נחשבו למתוחים למדי.

נתוני התשקיף חושפים עד כמה עמוק הקשר העסקי בין הגופים. מהנתונים עולה כי 44% מכרטיסי האשראי הפעילים של החברה הם של לקוחות בנק הפועלים, כאשר במקום השני נמצא מזרחי טפחות שכרטיסיו מהווים רק 14% מהכרטיסים הפעילים של החברה.

מתשקיף ישראכרט עולה כי הבנק והחברה חתמו על הסכם תפעול חדש, לחלוקת ההכנסות ביניהן. בעוד בלאומי קארד ההסכם החדש שנחתם עם הבנק כולל חלוקת הכנסות טובה יותר לבנק על חשבון כרטיסי האשראי, בישראכרט שמרו ברוב המקרים על חלוקת ההכנסות הקיימת. יחד עם זאת, בלאומי קארד נחתם הסכם תפעול ל-10 שנים המקנה וודאות לטווח זמן ארוך, ואילו במקרה של ישראכרט ההסכם הוא עד לשנת 2023, קרי לארבע שנים בלבד.

ומה בנוגע להנפקת כרטיסי ישראכרט? בבנק הפועלים מתחייבים לתקופה של 30 חודשים בלבד כי ינפיקו לפחות 40% מכרטיסי האשראי החדשים של הבנק עם ישראכרט.

כמו כן, ככל הידוע אין התחייבות של בנק הפועלים להעניק מסגרות מימון לישראכרט במחירים מוזלים כשם שנהוג עד היום. מקורות מימון הן גורם חשוב לפעילותה של ישראכרט, שישפיע על יכולתה להציע אשראי במחירים אטרקטיביים. אמנם סביר כי הבנק ימשיך להעניק לישראכרט קו אשראי, אך לא ברור באיזה היקף ובאיזה מחיר. לעומת זאת, בלאומי קארד - במסגרת הסכם המכירה - התחייב הבנק לרוכשת קרן ורבורג פינקוס כי יספק קו אשראי בהיקף מוערך של כ-8 מיליארד שקל במחיר זול לתקופה של כארבע שנים.

בשורה התחתונה: שאלה מהותית שתשפיע על מצב של ישראכרט בעתיד היא מערכת היחסים עם בנק הפועלים, והתשובות המתקבלות מהתשקיף עונות על הטווח הבינוני של שלוש-ארבע השנים הקרובות בלבד.

2. שווי בהנפקה כמו לאומי קארד?

בנק לאומי, בניהולה של רקפת רוסק עמינח השלים בחודש שעבר את מכירת לאומי קארד לקרן ורבורג פינקוס לפי שווי של 2.5 מיליארד שקל, המהווה פרמיה של 30% מעל ההון העצמי של החברה. אמנם בבנק הפועלים רואים בכך בנצ'מרק, והיו רוצים להנפיק את ישראכרט לפי מכפיל דומה, אולם ספק אם יצליחו בכך.

ראשית, יש לזכור שלאומי מכר את השליטה בחברה ולכן נהנה מפרמיית שליטה ששילמו הרוכשים, ואילו פועלים מנפיק את החברה בבורסה. בנוסף לכך, פוטנציאל הצמיחה של לאומי קארד גדול יותר, בעוד ישראכרט שחולשת כבר היום על מחצית מהשוק תתקשה (לפחות בכל הקשור לפעילות כרטיסי אשראי) לצמוח בנתח שוק.

כמו כן, יש לזכור כי לאומי בנה מתווה עסקה כזה בו לא מלוא הסכום משולם לו מיד בעת העסקה, אלא נפרס על מספר פעימות לאורך זמן, מה שסייע לה לקבל סכום גבוה יותר. בעת הנפקה זהו כמובן לא המצב, שכן מלוא הסכום מגיע באופן מיידי.

ונקודה נוספת וחשובה במיוחד: לאומי הצליח לקבל מחיר גבוה כי התחייב להמשך שיתוף פעולה, ואף הובטח לו סכום נוסף של עד 270 מיליון שקל אם יעמוד ביעדי מכירה של כרטיסי לאומי קארד. בבנק הפועלים אמנם אומרים כי שיתוף הפעולה עם ישראכרט יימשך גם לאחר הפרידה, אך ההתחייבות הזו מעוגנת פחות בקשיחות לעומת ההסכם שחתם עליו לאומי לפרידה מלאומי קארד.

3. הפוטנציאל והאיומים

הנפקת ישראכרט תהיה אחת ההנפקות המעניינות בבורסה. ראשית מדובר בהנפקה גדולה אחרי תקופה ארוכה יחסית של יובש. כמו כן, זו הפעם הראשונה שתונפק חברת כרטיסי אשראי בבורסה, ויהיה מעניין לראות איך יתמחרו אותה המוסדיים, במיוחד לאור אי-הוודאות הרבה השוררת בענף כרטיסי האשראי.

מצד אחד מתמודדת ישראכרט עם לא מעט איומים בדמות הירידה בעמלה הצולבת, אשר משפיעה על הכנסותיה בתחום הסליקה. ישנם איומים רגולטוריים נוספים כמו מעבר לסליקה יומית, שישפיעו גם כן על פעילות החברות בענף. מנגד, השימוש בכרטיסי אשראי נמצא במגמת עלייה חדה יחסית בעקבות רכישות האונליין, החוק לצמצום השימוש במזומן וגורמים נוספים.

גודלה של ישראכרט מהווה יתרון וגם חיסרון: מצד אחד היא נהנית מיתרון לגודל, מה שמתבטא הן בנתוני היעילות והרווחיות שלה הבולטים מול המתחרות. מנגד, נתח השוק הגדול שלה עלול להכביד על פוטנציאל הצמיחה שלה.

יתרון נוסף לישראכרט הוא בהחזקתה באמריקן אקספרס. מדובר במותג בו ישראכרט היא מונופול בתחום הסליקה, ולכן הרווחיות שלו נחשבת גבוהה יחסית. אמריקן אקספרס היא חברה אחות של ישראכרט, אולם לצורך ההנפקה בוצעה עסקה טכנית במסגרתה הועברה ההחזקה בה מהבנק לישראכרט.

נראה כי פוטנציאל הצמיחה המשמעותי של החברה תלוי בכניסתה לתחומי פעילות חדשים. כך למשל לחברה יש אמנם כבר פעילות בתחום האשראי הצרכני, אבל היא עדיין קטנה יחסית ביחס למאגר הלקוחות הגדול שיש לחברה. כמו כן סביר כי לאחר שהיא תתנתק מבנק הפועלים ותחדל להיחשב לתאגיד עזר בנקאי, היא תוכל להיכנס לתחומי פעילות חדשים כמו ביטוח (כשם שלאומי קארד כבר הודיעה שתיכנס עוד השנה).

לכן בשורה התחתונה, אין ספק שלישראכרט יש עדיין היכן לצמוח, והדבר תלוי אם תדע לנצל היטב את מאגר הלקוחות הגדול שלה. אולם עם כל הכבוד לפעילויות העתידיות, הצלחת החברה בעתיד תיקבע לא מעט גם לפי מערכת היחסים שתיווצר מול בנק הפועלים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.