לקוחות מזרחי טפחות זכו לשמות בדויים, התקשורת מולם נעשתה באמצעות קודים, מפגשים עם הלקוחות הוסתרו והעובדים התעלמו ממדיניות הבנק ונהליו - אלה היו השיטות שנקטו חלק מעובדי מזרחי טפחות כדי לרמות את הרשויות האמריקאיות ולסייע ללקוחותיהם האמריקאים להעלים מס. כך עולה מההסדר לסיום חקירה בת יותר מחמש שנים של הרשויות האמריקאיות נגד מזרחי טפחות, בניהולו של אלדד פרשר, שבמסגרתו ישלם הבנק קנס של 195 מיליון דולר. מדובר אמנם בקנס דרמטי, אולם הבנק הצליח להפחית בשיעור משמעותי של 40% את גובה הקנס המקורי שהאמריקאים רצו להטיל עליו, שעמד על 342 מיליון דולר.

ההסדר כולל אישומים כלפי עובדי מזרחי טפחות, ולא כלפי הבנק עצמו, אולם הבנק נאלץ לקבל עליהם אחריות ולשלם את הקנס. בהודעה לעיתונות של משרד המשפטים, שעליה חתום אנתוני צוקרמן, בכיר במשרד המשפטים האמריקאי, נכתב כי "מוסד פיננסי אינו ישות ללא פנים, אלא התגלמות של מעשי העובדים. כאשר עובד של בנק בכל רמה שהיא מבצע הונאה הקשורה בכללי המס של ארה"ב, הבנק צריך לקבל על כך אחריות. ההסדר עם מזרחי טפחות הוא התראה נוספת למשלמי המסים האמריקאים שמפרים את החוקים: אנחנו יכולים ונמצא את הנכסים המוחבאים שלכם".

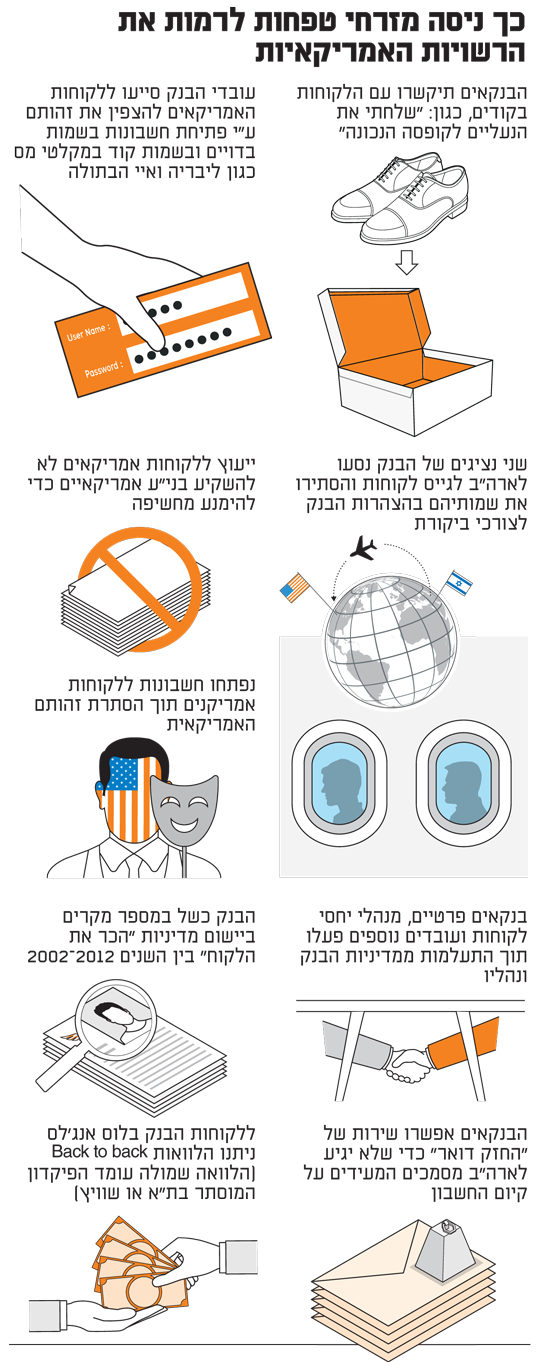

כך ניסה מזרחי טפחות

כאמור, ההסדר שהושג עם משרד המשפטים האמריקאי חושף את השיטה שבה פעלו עובדי הבנק. השיטה כללה כל טשטוש אפשרי של זיקה של הלקוח האמריקאי אל החשבון, כדי לאפשר את העלמת מס. ראשית, העובדים אפשרו ללקוחות האמריקאים לפתוח חשבונות בשמות בדויים ושמות קוד במקלטי מס כגון ליבריה ואיי הבתולה. שיטה נוספת הייתה פתיחת חשבונות לאמריקאים תוך הסתרת הזהות האמריקאית שלהם, וויתור על החתמת טפסים כנדרש.

בבנק גם התאפשר שירות של השהיית דואר שהיה אמור להישלח לבית הלקוח. בדרך זו לא הגיעו לארה"ב מסמכים המתעדים את קיומו של החשבון.

גם התקשורת בין הבנקאים ללקוחות נעשתה לעתים באמצעות קודים, שמטשטשים את העובדה שמדובר בשיח בין בנקאים ללקוח. כך למשל, נכתב שבאחד המקרים נאמר בשיחה: "שלחתי את הנעליים לקופסה הנכונה". שימוש בלשון שכזו מעידה על כוונה תחילה בהסתרת מידע.

בנוסף לכך השתמשו הבנקאים בשיטת הלוואות של "גב לגב" (back to back), שמטרתה לאפשר ללקוח האמריקאי להשתמש בארה"ב בכספים המוסתרים מחוץ למדינה. בשיטה זו העניק הבנק הלוואה ללקוח בסניף שלו בלוס אנג'לס, ומול ההלוואה "מוחבא" הפיקדון בחשבון בשווייץ או בישראל. לפי ההסדר, הבנק נהג בשיטה זו עד שנת 2008.

הבנק דרש מעט מאוד מידע פיננסי מהלווה שביקש הלוואת "גב אל גב". לקוחות אמריקאים שביקשו הלוואה שכזו לא גילו את קיומם של חשבונות אחרים, כולל החשבון המשועבד להלוואה. גם עובדי הבנק הכינו מסמכים לוועדת האשראי של הסניף בלי לזהות את החשבון המשועבד. בעקבות ביקורת שהתבצעה בנושא זה בסניף בלוס אנג'לס, הפסיק הבנק להציע זאת ללקוחותיו ו"חיסל" את הפעילות הזו.

עוד מצוין בנוגע לתחום שוק ההון כי במקרים אחרים יעצו הבנקאים ללקוחות אמריקאים שלא להשקיע בניירות ערך אמריקאים על מנת להימנע מחשיפה לרשויות בארה"ב. הדבר מעיד על כך כי הבנקאים הנחו את הלקוחות "להסתיר" את חשבונותיהם מפני הרשויות האמריקאיות.

ראוי לציין כי בהסדר נכתב כי מדובר בקבוצה של בנקאים פרטיים, מנהלי קשרי לקוחות ועובדים נוספים שכשלו בהתנהגותם. לא מצוין כי מדובר במנהלים בכירים או כי הבנק קבע מדיניות בנושאים אלה. עם זאת, לגבי מזרחי טפחות עצמו נראה כי הכשל המרכזי שלו הוא בכך שלא פיקח כראוי על נושא יישום המדיניות של איסור הלבנת הון, מה שהביא למצב בו עובדיו יכלו להתנהל כך.

בהסדר מצוין כי הבנק כשל במספר מקרים במדיניות הקשורה לכללי הציות (מדיניות "הכר את הלקוח" - כללים לזיהוי הלקוח לצורך עמידה בכללי איסור הלבנת הון). עוד צוין כי גם לאחר שנחשפה פעילות לא חוקית בבנק, ועובד לשעבר בה (יוסי רוט) הורשע בבית המשפט, הבנק לא חקר כראוי את מה שנעשה באותם חשבונות רלוונטיים. בנוסף, צוין בהסדר כי כשלי הבנק בנושא הציות הביאו לכך שבנק ישראל הטיל עליו קנס בנושא זה בגובה של 975 אלף דולר.

ההסדר כולל גם התייחסות למספר מקרים ספציפיים חריגים שהתגלו במזרחי טפחות. אחד המקרים מתייחס לרוט, עובד לשעבר של הבנק שהורשע ב-2008 בסיוע בהעלמת מס ללקוחות. בשנים 2013-2014 גם הורשעו 5 לקוחות של רוט. הטענה כלפי הבנק היא שגם לאחר שרוט והלקוחות האמריקאים הורשעו, הבנק לא חקר כראוי את מה שנעשה באותם החשבונות ולא פעל לבדוק את כולם החשבונות בהם טיפל רוט.

התייחסות ספציפית נוספת נוגעת לחשבון בנק גדול במיוחד שבשיאו עמד היקף הכספים בו על 74 מיליון דולר. מדובר בחשבון שנפתח לפני 30 שנה ע"ש חברה זרה בליבריה שעברה ב-2001 לאיי מרשל. עובדי הבנק אפשרו להשקיע במניות אמריקאיות בחשבון זה, תוך הפרה של הכללים והחוקים, בהם אי החתמת הלקוח על מסמכים מסוימים.

למרות ההפחתה, מדובר בקנס גבוה - ורכיב עונש גבוה לעומת לאומי

אמש הודיע מזרחי טפחות כי הקנס שעליו סוכם עם הרשויות בארה"ב יעמוד על 195 מיליון דולר. מדובר כאמור בסכום הנמוך בכ-40% לעומת הסכום הראשוני שאותו רצו האמריקאים להשית על הבנק - 342 מיליון דולר.

עד כה הפריש הבנק 162 מיליון דולר בגין החקירה, כך שהוא צפוי לבצע הפרשה של 33 מיליון דולר בדוחותיו הקרובים, שיפורסמו בעוד שבועיים. בנוסף לפי הערכות, הסתכמו ההוצאות הנלוות לחקירה בכמה עשרות מיליוני שקלים לפחות. מלבד עורכי הדין של הבנק בישראל ובארה"ב, שכר הבנק את משרד KPMG, שסייע בהכנת מסד הנתונים המורכב שהועבר לרשויות בארה"ב.

מזרחי טפחות חשוף בארה"ב לשני רגולטורים: משרד המשפטים והרגולטור הפיננסי של קליפורניה. לשם השוואה, לאומי היה חשוף בחקירתו למשרד המשפטים ולרגולטור הפיננסי של מדינת ניו-יורק, שהטילו עליו קנסות של 270 מיליון דולר ו-130 מיליון דולר בהתאמה. הקנס הנוכחי של מזרחי טפחות אמנם מתייחס רק למשרד המשפטים האמריקאי, אבל בהערכה זהירה ניתן לומר, שככל הנראה לא יוטל עליו קנס נוסף מצד הרגולטור המקומי של מדינת קליפורניה.

העובדה שמזרחי טפחות לא פעיל במדינת ניו-יורק גם חסכה לו הצבה של "מוניטור", קרי מפקח מטעם האמריקאים שעוקב מקרוב אחר פעילות הבנק, כשם שלאומי נאלץ להציב אצלו לפי דרישת הרגולטור של מדינת ניו-יורק.

ובכל זאת גובה הקנס שסופג מזרחי טפחות גבוה לעומת לאומי, בעיקר לנוכח העובדה שהיקף הפעילות של הלקוחות האמריקאים של לאומי היה גבוה משמעותית לעומת מזרחי טפחות.

עוד נציין כי הקנס כולל שלושה רכיבים: החזר מס שלא שולם בגובה של 53 מיליון דולר, רווחי הבנק מהפעילות הבלתי חוקית באותם נכסים שעמד על 24 מיליון דולר, ורכיב עונש גבוה למדי של 118 מיליון דולר. לשם השוואה רכיב העונש בלאומי עמד על 41 מיליון דולר. אלא שראוי לציין כי ככל שהזמן עובר האמריקאים הופכים לנוקשים יותר בדרישות הקנס כלפי הבנק (לאומי הגיע להסדר כבר לפני ארבע שנים).

הפועלים עלול לסיים עם נזק של 3 מיליארד שקל

הרשויות בארה"ב פתחו לפני כשמונה שנים בחקירה נגד שורה של בנקים זרים בשווייץ בחשד שסייעו ללקוחותיהם האמריקאים להעלים מס. לישראל הייתה נציגות מכובדת ברשימת הבנקים, וחקירה נפתחה נגד בנק הפועלים, בנק לאומי ובנק מזרחי טפחות. כאמור הראשון לסיים עם הסאגה היה בנק לאומי, שחתם על הסדר מול האמריקאים לפני כארבע שנים ושילם קנס של 400 מיליון דולר. כעת מזרחי טפחות חותם על הסדר, מה שמהווה הקלה לבנק, ויאפשר לו לחזור להתמקד בפעילות עסקית.

הבנק שעוד נותר פתוח מול החקירה הזו הוא בנק הפועלים. הפועלים גם צפוי לסיים את החקירה עם הקנס הגבוה ביותר. בשבוע שעבר הודיע על הפרשת ענק של כ-920 מיליון שקל בעקבות התפתחויות במגעים מול האמריקאים, ובסה"כ הוא הפריש בגין חקירה זו סכום של כ-2.3 מיליארד שקל (לא כולל הוצאות משפטיות של מאות מיליוני שקלים).

בבנק הפועלים אולי יכולים לשאוב עידוד מכך שמזרחי טפחות הצליח להפחית את גובה הקנס, כלומר ניתן לקיים מו"מ עם האמריקאים על גובה העונש. מצד שני היקף הפעילות בפועלים מול השוק האמריקאי היה גדול יותר מאשר במזרחי, והבנק חשוף גם לרגולטור הפיננסי של מדינת ניו-יורק, כך שלפי הערכות שאת הפרשה הזו עשוי הבנק לסיים בנזק של יותר מ-3 מיליארד שקל.

עוד נציין כי לאחר שבנק לאומי הגיע להסדר מול הרשויות בארה"ב, היו להסדר גלי הדף: בכירי הבנק לשעבר נאלצו להחזיר בונוסים (אם כי בסכום זניח יחסית של כ-5 מיליון שקל), ובישראל החליט משרד המשפטים לפתוח בחקירה לפני כמה שנים, אך טרם הוחלט על הגשת כתבי אישום. כעת יהיה מעניין לראות אם אותם הדברים יתרחשו גם במזרחי טפחות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.