לפני כשלושה חודשים החל עידן חדש בשוק הבנקאות העולמי, עם כניסתו לתוקף של השלב הראשון של רגולציית TLAC (או בשמה המלא Total Loss Absorption Capacity). רגולציה זו נועדה להפוך את המערכת הבנקאית לעמידה יותר בפני משברים, והיא חלה על 30 הבנקים הגלובליים החשובים מערכתית (G-SIBs).

TLAC נולדה כחלק מלקחי המשבר הפיננסי שפרץ ב-2008. במהלכו, הבנקים הגדולים נחשבו "גדולים מכדי ליפול" - מכיוון שכשל שלהם נתפס יקר במונחים של השמדת ערך, וכאיום על יציבות השווקים הפיננסיים והכלכלה העולמית.

ברם, כל עוד בנק לא הגיע לחדלות פירעון - לא היה קיים מנגנון שיאפשר לתעל את הפסדיו לבעלי ההון ולמחזיקי האג"ח שלו. כך, הממשלות עמדו בפני מלכוד ומי שנאלץ לחלץ את הבנקים היו משלמי המיסים (Bail Out) - בעוד המשקיעים בהון ובאג"ח הבנקים לא ספגו הפסדים.

הדבר יצר סיכון מערכתי משמעותי - לבנקים שיודעים שממשלות תחלץ אותם בעת הצורך, יש תמריץ לקחת סיכונים רבים.

כתוצאה, התגבש קונצנזוס גלובלי בדבר צורך במסגרת משפטית חדשה, שתאפשר לרשויות לפתור משברים בבנקים (Resolution) באופן מהיר ולייחס את ההפסדים למשקיעי הבנקים, בלי להשתמש בכספי משלמי המיסים.

כך, נולד קונספט חדש - Bail In או BI. במסגרתו, מי שיספוג את ההפסדים בבנקים הם משקיעי ההון, אחריהם המחזיקים במכשירי הון היברידי נחותים ולבסוף בעלי אג"ח בכירות. זאת, באמצעות מחיקת קרן המכשירים או המרתם להון במחירים שיגרמו למשקיעים הפסדים כבדים.

כרית ספיגת ההפסדים של הבנקים הורחבה באופן משמעותי

הגדלת כריות ספיגת ההפסדים

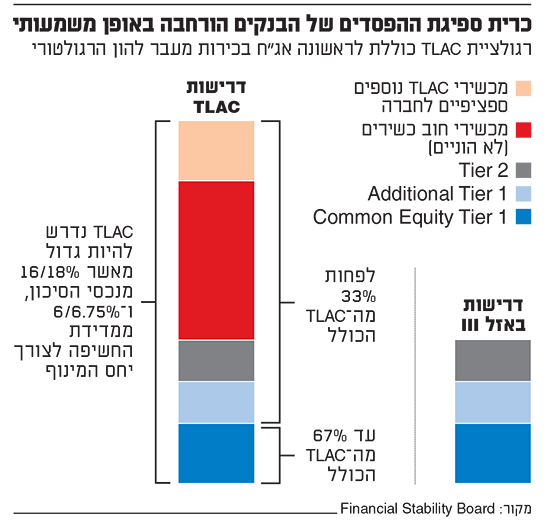

בעקבות לקחי המשבר, רגולציית באזל III לא רק הגדילה דרמטית את היקף ההון בבנקים, אלא גם שיפרה את איכות ההון ובפרט את יכולתו לספוג הפסדים. זאת, בין היתר, באמצעות גיבוש מנגנונים מוסדרים לספיגת הפסדים במכשירי ה-CoCo החדשים ובשטרי הון נחותים.

המסגרת הרגולטורית הגלובלית של TLAC "מוסיפה" על באזל ומכניסה לראשונה למסגרת ספיגת ההפסדים בבנקי ה-G-SIB גם אג"ח בכירות, ובכך מגדילה את יכולת ספיגת ההפסדים שלהם.

לצורך כך, TLAC קובעת רמת סף מינימלית של הון רגולטורי ואג"ח בכירות, שבעת הצורך יהיה ניתן למחוק או להמיר להון מניות.

גם במסגרת TLAC, מקור ספיגת ההפסדים העיקרי והראשון בסדר הנשייה נותר ההון הרגולטורי. ברם, אם ההפסדים של בנק בהליך פתרון משברים יעלו על היקפי ההון הרגולטורי שלו - הוא יוכל לבנות מחדש את ההון ולממן את ההפסדים שנוצרו באמצעות מקור נוסף - אג"ח בכירות, שהוגדרו מראש לצורך כך.

לראשונה, הדבר יצר למשקיעי אג"ח בנקאיות סיכון רגולטורי לספיגת הפסדים. ממכשירים שנתפסו בעבר כבטוחים כמו פיקדונות - אג"ח בכירות מסוימות הפכו לנתונות להפסדי קרן במחי החלטה רגולטורית, מבלי שהבנק עצמו יגיע לחדלות פירעון.

חשוב לאזן ולומר שלצד סיכון חדש זה, האפשרות שבנק חשוב מערכתית יגיע לחדלות פירעון ירדה משמעותית, לאור הגידול בהון והירידה במינוף ובסיכון הנזילות בבנקים תחת באזל III, כמו גם הכפפת הבנקים למבחני קיצון תקופתיים נוקשים.

פערים ביישום הרגולציה

עקרונות TLAC קובעים שהיא תכנס לתוקף בשני שלבים. בשווקים המפותחים, מינואר 2019 נדרשת כרית ספיגת הפסדים בהיקף 16% מנכסי הסיכון, שתגדל ל-18% מנכסי הסיכון ב-2022. בשווקים המתעוררים אבני דרך אלה נקבעו ל-2025 ו-2028 בהתאמה. לפחות שליש מכרית ספיגת ההפסדים נדרשת להיות מורכבת מאג"ח בכירות.

תחת TLAC, אנליזת הסיכון לספיגת הפסדים באג"ח בנקאיות בעולם הפכה למורכבת בהרבה. לצד מדדים הנוגעים לאיתנות הפיננסית של הבנק, היא משלבת גם היבטים רגולטוריים סבוכים, בהם שוני באופן היישום במדינות שונות, שתירגמו את העקרונות הגלובליים לרגולציות מקומיות באופן שונה.

הדבר נובע מכך שבבואם ליישם את עקרונות TLAC, רגולטורים ומחוקקים נדרשו להתמודד עם השאלה - כיצד ניתן להשיג ודאות משפטית שאג"ח בנקאיות בכירות תוכלנה לספוג הפסדים לפני התחייבויות אחרות.

אולם פערים מהותיים בחקיקה, ובפרט בדיני חדלות הפירעון והבנקאות במדינות השונות, הביאו לשוני משמעותי באופן היישום. דוגמה מובהקת לפערים ביישום רגולציית ה-TLAC מתקיימים בין ארה"ב ואירופה.

בארה"ב נבחר מודל של נחיתות מבנית. במסגרתו, את מכשירי ה-TLAC מנפיקה חברת החזקות, המחזיקה את מלוא מניותיו של הבנק (המהווה חברה בת שלה). כתוצאה, מעמדם של מכשירים אלה נחות להתחייבויות הבנק עצמו.

בעת הצורך, ניתן "לבודד" את הפעילות הבנקאית, כך שלהליכי חדלות פירעון תיכנס רק חברת ההחזקות, וההון הרגולטורי וחוב ה-TLAC שלה הם שייספגו את ההפסדים. זאת, בשעה שהבנק עצמו יכול להמשיך להתנהל כרגיל, מחוץ להליכי חדלות הפירעון.

במודל TLAC זה עושות שימוש גם בריטניה, שוויץ ויפן.

לעומת זאת, המסגרת הרגולטורית באירופה מורכבת בהרבה. היא עודנה נמצאת בתהליכי הסדרה, הכוללים שינויי חקיקה מהותיים במדינות השונות.

בתחילת הדרך, הרגולציה האירופית העניקה למדינות גמישות רבה בקביעת סדר מכשירי החוב הלא מובטחים בהיררכיית חדלות הפירעון וביישום גישות שונות להנחתת אג"ח TLAC. כתוצאה, נוצרו בחוקי חדלות הפירעון הלאומיים במדינות אירופה גישות שונות ליישום TLAC ומנעד רחב של היררכיות מורכבות בין נושים. הדבר הקשה על גיבוש מסגרת ברורה לפתרון משברים בבנקים בינלאומיים ועל משקיעים להבין את מבנה המאזן וסדרי הנשייה בבנקים.

כמענה לכך, בשלהי 2017 נבחר "המודל הצרפתי" כסטנדרט האירופי. לפיו, המדינות נדרשו ליצור מחלקה חדשה של חוב - "חוב בכיר לא מועדף", שהבנקים ינפיקו לצורכי TLAC. מכשירים חדשים אלה נחותים לניירות הערך הבכירים של הבנק וניתן יהיה להשתמש בהם בהליכי פתרון משברים כחלק מכרית ספיגת ההפסדים.

אג"ח אלה אמנם מכונות "בכירות", אך בפועל הן נחותות לאג"ח בכירות אחרות של הבנקים, שאינן TLAC, ומכאן חשיבות ההבחנה ביניהן.

אתגרים מהותיים באירופה

בארה"ב, כבר בסוף 2017 עמדו כל שמונת הבנקים הגדולים בדרישות TLAC. בהשוואה לאג"ח בכירות "רגילות", המרווחים שהם שילמו על מכשירי TLAC נעים בממוצע בין 15 ל-80 נקודות בסיס (נ"ב), בתלות במח"מ. להערכתנו, מרווחים אלה אינם מעיקים משמעותית על רווחיות הבנקים בארה"ב, ולצד זאת מהווים פיצוי סביר לסיכון העודף עבור המשקיעים, בהינתן רמות ההון והיציבות הפיננסית של הבנקים האמריקאים.

לעומת זאת, באירופה הדרך לעמידה ביעדי TLAC עוד ארוכה. להמחשה, הבנק השוויצרי UBS מעריך שבשנה הקרובה ינפיקו בנקים אירופיים אג"ח TLAC בהיקף משמעותי של כ-450 מיליארד אירו.

הדבר נובע מכך שהגישה האירופאית בנושא, תחת רגולציית MREL (ראשי תיבות של Minimum Requirement for Own Funds and Eligible Liabilities), המחמירה בהרבה מהסטנדרט הגלובלי. היא חלה על רוב הבנקים ביבשת, לרבות בנקים קטנים. זאת, בשונה מארה"ב, המכילה דרישות TLAC רק על שמונת הבנקים הגדולים החשובים מערכתית.

הדבר מחדד את ההבדלים המשמעותיים בין בנקים גדולים וחזקים לקטנים וחלשים יותר ביבשת ומביא לשונות גבוהה בצורכי הגיוס ובעלויות הצפויות.

מצד אחד, ארבעת הבנקים הצרפתים הגדולים גייסו אג"ח TLAC בכירות תחת ביקושים גבוהים, במרווחים נמוכים יחסית של כ-40-30 נ"ב מעל אג"ח בכירות רגילות.

מצד שני, עבור בנקים פחות חזקים הנפקות TLAC עלולות להפוך למאתגרות. ככלל, יותר מעשור לאחר פרוץ המשבר, ענף הבנקאות האירופי עודנו מתמודד עם שורת אתגרים המאיימים על יציבותו. כעת, עלויות המימון תחת TLAC צפויות להכביד על רווחיות הבנקים עוד יותר. לדוגמה, UBS מעריך שהפגיעה ברווחיות הבנקים האירופיים בשל עלויות המימון העודפות כתוצאה מהרגולציה עלולה להגיע בממוצע ל-8% מהרווח.

הבעיה העיקרית עם הערכות כאלה היא שהמציאות איננה מתנהלת בממוצעים. בפרט, בנקים בינוניים וקטנים עלולים לסבול מקושי לאתר בסיס משקיעים מספק למכשירי TLAC ומעלויות מימון כבדות שתפגענה בקיימותם העסקית. להערכתנו, הדבר עשוי להוביל לגל מיזוגים בקרב בנקים אירופאים.

הקשיים בהתמודדות עם דרישות TLAC מגיעים גם לחלק מהבנקים הגדולים ביבשת. בסוף נובמבר 2018 הנפיק הבנק הגדול באיטליה, UniCredit, המתמודד עדיין עם הררי חובות בעייתיים, אג"ח TLAC בהנפקה פרטית בהיקף 3 מיליארד דולר ל-5 שנים, בתשואה גבוהה של 7.83%. בעת ההנפקה, תשואה זו שיקפה מרווח גבוה של 420 נ"ב מעל ריבית היוריבור - פי שישה מהנפקה דומה שביצע הבנק בתחילת 2018 ומרווח של כ-150 נ"ב מחוב בכיר של הבנק שאינו מוגדר TLAC. הדבר ממחיש את העלויות הכבדות שעלולות להיות מושתות על בנקים אירופיים החייבים לבצע הנפקות TLAC, גם בתנאי שוק קשים.

דוגמה נוספת לבנק הסובל בעידן TLAC מעלייה בעלויות המימון שלו הוא דויטשה בנק. טרם המשבר, דויטשה נהנה מתפיסה שסיכון האשראי שלו קרוב לזה ממשלת גרמניה, שתעמוד מאחוריו בכל תרחיש. הדבר אפשר לבנק ליהנות מעלויות מימון נמוכות במיוחד, שהפכו ליתרון תחרותי בעוד הוא נוטל סיכונים משמעותיים ונושא מינוף רב.

כעת, עלויות המימון שלו בהנפקת אג"ח בכירות המוכרות כ-TLAC האמירו דרמטית, ועומדות כיום על מרווח של יותר מ-200 נ"ב מעל ממשלת גרמניה וכ-120 נ"ב מעל חוב בכיר שאינו TLAC.

המשמעות היא שכיום, המשקיעים באג"ח של דויטשה מתמחרים את הסיכון שיספגו הפסדים. לדעתנו, זוהי ראיה לעמידה ביעדי הרגולציה הבנקאית פוסט-המשבר.

הכותבים הם, בהתאמה, שותף וסניור במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלה שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.