הנשיא ניקסון היה זה שביטל ב-1971 את הסכמי ברטון וודס ונתן דרור לעידן מוניטרי חדש, תקופת כסף הפיאט שבו אין כל מגבלה על ייצור כסף וחוב. הוא היה גם הנשיא שפתח את הדלת ליחסים מסחריים בין המערב לסין. שני הצעדים האלה, יחד עם מותו של המנהיג הסיני מאו דזה טונג בשנת 1976 ועלייתה של הנהגה חדשה בסין, שינו את סין ואת העולם הכלכלי-תעשייתי כולו ללא היכר.

לאורך עשורים עמד העולם פעור פה ומשתאה נוכח השינויים שעברו על סין, עד כדי כך שהבון-טון היום הוא לדבר על סין כעל המעצמה העולה, יורשתה של האימפריה מוכת החובות אמריקה. כאילו שזוהי דרכו של עולם - אימפריה שהורסת את עצמה מבפנים ונעלמת, הפעם זו אמריקה, ואחרת צעירה ורעננה, הפעם זו סין, תופסת את מקומה.

זהו שיח סלוני חביב של סוף שבוע, ומתאים בעיקר כסיפור של מי שביקר לאחרונה בסין. אך בחינה יסודית יותר של העובדות לאשורן תגלה כי מדובר לכל היותר בסיפור יפה, מיתוס החסר כל קשר למציאות.

לסין יש סיכוי גדול יותר להיות הניצוץ שיצית את המשבר הפיננסי העולמי הבא מאשר לרשת את אמריקה, והיא לכודה בקורי בעיותיה יותר, ולא פחות, מהמעצמה שאותה היא אמורה להחליף. יתר על כן, הניסיון ההיסטורי דווקא מלמד כי בדרך כלל בעקבות אימפריות שקורסות בא כאוס כללי ארוך שנים, ולא תחלופה מסודרת. אחרי קריסת האימפריה הרומית המערבית בא עידן של 700 שנה המכונה בצדק "התקופה האפלה" (The Dark Ages), והמזרח התיכון כולו עדיין לא התאושש מהיעלמותה של האימפריה העותומנית גם מאה שנה אחרי שקרסה ב-1918.

את הנס הסיני ניתן לחלק בגדול לשתי תקופות, מאז סוף שנות השמונים של המאה שעברה ועד 2008, ומאז 2008 ועד היום.

השלב הראשון של הנס היה לא פחות ממדהים. כוח העבודה הסיני הזול - פועל תעשייה סיני השתכר בסוף שנות התשעים של המאה שעברה פחות מ-3% משכרו של מקבילו האמריקאי - ונהר של אשראי בדמות הדולרים מבית הדפוס של הפדרל ריזרב ושל הבנקים המסחריים, שאותם הסכימו הסינים לקבל בתמורה לעבודתם, יצרו בסין בום כלכלי שכמוהו לא היה מעולם.

הבום זה גם ייצא לסין כמעט 60% מכוח העבודה התעשייתי בארה"ב. בשנת 1971 הועסקו כמעט 25% מכוח האדם בארה"ב בתעשייה. עד 2018 הנתון ירד לכ-10%. במקביל גדל הגירעון במאזן המסחרי של ארה"ב עם סין בקצב מסחרר. בשנת 1990 עבר הגירעון במאזן המסחרי בין השתיים, קרי ארה"ב ייבאה יותר משייצאה, את רף 10 מיליארד הדולר. בשנת 2000 נחצה רף 100 מיליארד הדולר, וב-2018 יעמוד הנתון על 419 מיליארד דולר.

הסכומים האלו וההשקעות בתשתיות שנלוו אליהם יצרו את הנס הסיני, אך אליה וקוץ בה. הכלכלה הסינית הייתה בנויה בעיקר על מכונת הייצור-יצוא המדהימה שלה, וכאשר משבר 2008 היכה במדינות המערב, המכונה הזאת נקלעה למשבר קשה. וכך, על אף שסין לא נפגעה ישירות מהמשבר הפיננסי ומההאטה שבאה בעקבותיו, התוצאות הנלוות השפיעו גם השפיעו עליה.

כדי לקדם את פני הרעה הזו השלטון המרכזי בסין חיקה את הצעדים שננקטו במערב, ובועת אשראי עצומה החלה להתנפח.

אם לפני המשבר עמד סך החוב של כל הכלכלה הסינית על כ-140% מהתמ"ג, הרי עתה עומד החוב על יותר מ-300% מהתמ"ג, לפי הערכות בגולדמן זאקס. סך כל חובות המשק הסיני עומד על יותר מ-34 טריליון דולר. במונחי תמ"ג זה שיעור דומה לחובות המשק האמריקאי, אך בהבדל אחד משמעותי - כל חובותיה של ארה"ב נקובים במטבע שלה, שאותו היא יכולה עקרונית להדפיס, אם כי לא בלי מחיר, דבר שסין יכולה לעשות רק באופן חלקי.

יתרה מזאת, בעוד חלק משמעותי מהחוב האמריקאי התופח שייך לסקטור הממשלתי המשלם ריבית נמוכה יחסית, בסין גדל רוב החוב בסקטור העסקי לסוגיו. יותר מרבע מכל חובות המשק הם תוצר של "בנקאות צללים" שהתפתחה בסין בעשור האחרון, וחלק גדול נוסף מרוכז בסקטור הנדל"ן, ושניהם נושאים ריבית גבוהה מאוד.

"המערב הפרוע" של בנקאות הצללים

בנקאות הצללים היא כינוי לעולם שלם המחבר מוסדות פיננסיים, כולל בנקים רגילים, חברות, ממשל מקומי ומשקי בית רבים, העוסקים בסוגים שונים של הלוואות. המערכת הזאת פועלת מחוץ למערכת הבנקאית הרשמית ותחת רגולציה מצומצמת למדי, אם כי לאחרונה הממשלה הסינית עושה מאמצים להכניס את הסקטור הענק הזה לפיקוח מסוים.

יחד משתתפים בעולם הזה של בנקאות הצללים מיליוני לווים ומלווים מסוגים שונים ומשונים הפועלים בשקיפות אפסית, תוך שהם מפזרים הבטחות גדולות לתשואה ולביטחון.

כ-9 טריליון דולר מהחובות הסיניים מקורם בבנקאות הצללים. בשנה שעברה נזעקה קרן המטבע הבינלאומית להזהיר כי ה"מערב הפרוע" בשוק בנקאות הצללים בסין מגדיל את הסיכונים, הגבוהים גם כך, הטמונים בהר החוב הכללי במדינה.

"הגודל וחוסר השקיפות של כל החיבורים והקשרים במערכת הפיננסית הסינית מייצרים סיכון ליציבות", הזהירה הקרן בדוח החצי שנתי שפרסמה, והוסיפה כי בנקאות הצללים מייצרת סיכון של ממש למערכת הפיננסית של הכלכלה השנייה בגודלה בעולם. "למרות מאמצים שנקטה הממשלה בנדון, הפגיעות נותרה גבוהה, והשימוש באשראי בהשקעות מסוכנות נותר נרחב", נכתב בדוח של הקרן.

חלק משמעותי מבנקאות הצללים הופנה למתן אשראי לסקטורים ספקולטיביים במיוחד, כמו נדל"ן. סקטור הבנייה הסיני לבדו צבר חובות של כ-3.5 טריליון דולר נכון למחצית 2018, גידול של פי שניים ורבע ממצבת החובות שלו רק לפני ארבע שנים, לפי הכלכלן הראשי של נומורה, אחד מבנקי ההשקעות הגדולים באסיה.

שוק הנדל"ן הרותח ביותר בעולם

ים האשראי הזה שהופנה לנדל"ן יצר את שוק הנדל"ן הרותח ביותר בעולם. כ-25% מהתמ"ג בסין נובעים מסקטור הנדל"ן, ו-80% מהעושר הלאומי, כ-65 טריליון דולר, הם החזקות התושבים בנדל"ן. אחת הסיבות לפופולריות העצומה של שוק הנדל"ן בסין הייתה התפיסה שלפיה התחום הזה מהווה הגנה מפני הירידה בכוח הקנייה של המטבע הסיני, היואן, לאורך השנים.

כאשר הקונים האמריקאים שלחו לסין דולרים מודפסים בתמורה לטלוויזיות ולמכנסי הג'ינס הזולים, עמדו בפני ממשלת סין שתי אפשרויות. הראשונה הייתה לשלוח את היבואנים להחליף את הדולרים בשוק החופשי ואז לגרום לעלייה חדה בשער החליפין של היואן, קרי שהיואן יתייקר נוכח הביקוש הגואה לו. עלייה כזו בשער היואן הייתה גורמת כמובן לשיבוש מוחלט של מכונת היצוא שהייתה בנויה על מחירים מקומיים נמוכים ואטרקטיביים.

האפשרות השנייה הייתה לקנות את הדולרים מהיצואנים אשר היו זקוקים ליואנים לכיסוי הוצאותיהם המקומיות בסין, באמצעות כסף שידפיס הבנק המרכזי הסיני, ובכך לגרום לירידה בכוח הקנייה של המטבע המקומי בגלל הגידול בכמותו.

ממשלת סין בחרה כמובן באופציה השנייה. וכך, אם ב-1978 עמד סך הכסף בסין ( M2 , הכולל את סך המזומן וגם פיקדונות וחסכונות נזילים) על כ-116 מיליארד יואן, הרי בסוף 2018 עמד הסך על כ-180 טריליון יואן, גידול של יותר מפי 1,500. והרבה מאוד ממנו הופנה לסקטור הנדל"ן.

העליות המתמשכות במחירי הנדל"ן בסין לאורך 40 שנה קיבלו תמריץ עצום נוסף לאחר 2008, שעה שהממשלה הנהיגה תוכניות המרצה והרחבה שונות שנועדו למנוע מהכלכלה להיקלע למשבר בעקבות המשבר במערב.

האשראי הזמין לדיור, שחלק משמעותי ממנו נבע מבנקאות הצללים אך לא רק ממנה, דחף מעלה-מעלה את הביקושים, את המחירים ואת חשיבות הנדל"ן לכלכלה הסינית. כך יצרו בועת האשראי העצומה והתאווה הסינית לנדל"ן אנומליות יוצאות דופן.

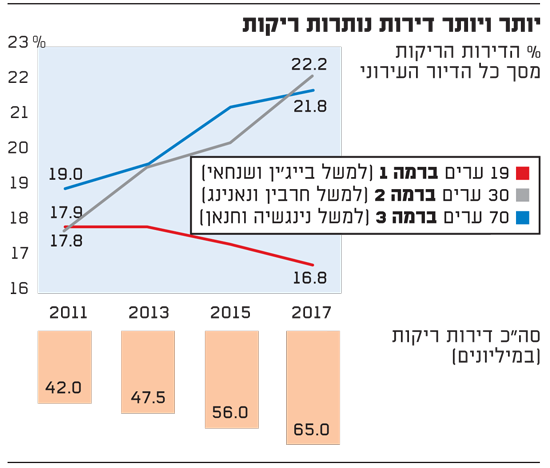

בעוד יותר מ-65 מיליון דירות, יותר מחמישית ממלאי הדירות בסין, עומדות ריקות, חלקן בערי רפאים של ממש (ראו תרשים), בה בשעה מחירי הנדל"ן מרקיעים שחקים, ובערים הראשיות, בייג'ין ושנחאי, המחירים פר הכנסה הם בשיא עולמי.

יותר ויותר

על פי מאמר במגזין "פורבס" ממארס 2017, "דירה ממוצעת של 90 מ"ר בשנחאי עולה כ-725 אלף דולר, בשעה שההכנסה הממוצעת בשנחאי עומדת על כ-13,600 דולר לשנה, או כ-53 שנות עבודה שנדרשות כדי להגיע לאותה דירה. בניו יורק, העיר היקרה ביותר בארה"ב, עומד היחס הזה על 32 שנים".

אך גם בערים הפחות מרכזיות המחירים בשמיים. דירת 90 מ"ר תעלה בממוצע 2 מיליון יואן (כ-290 אלף דולר) שעה שההכנסה השנתית הממוצעת היא כ-11,000 דולר, קרי 26 שנות עבודה. לשם השוואה, היחס בין הבית החציוני לשכר החציוני בארה"ב עומד על 10 בערך.

אין פלא אפוא כי רבים רואים את שוק הנדל"ן הסיני כעומד באותו במקום שבו עמד השוק האמריקאי לפני 12 שנה. כך מתאר ה"ניו יורק טיימס: "בעשור האחרון הקדישה סין הר של כסף לבניית שדות תעופה, בתי חרושת וערים שלמות שהפכו לערי רפאים. מרוץ בנייה ממומן בחוב צרך יותר מלט בשלוש שנים מאשר ארה"ב צרכה בכל המאה העשרים... והכול בשם הצמיחה והגידול הכלכלי. התוצאה היא מדינה עם חובות עצומים, שהפסימיים מכנים אותם 'המסלול לגיהנום' או 'פצצת חוב מתקתקת'".

על פי סקר רחב היקף שנערך בסין, תושבי המדינה מקדישים שלושה רבעים מחסכונותיהם להשקעה בנדל"ן, כמעט פי שניים מאשר בארה"ב. סך המשכנתאות על דירות הרפאים הבלתי מאוכלסות מגיע, נכון לסוף 2017, כדי 1.5 טריליון דולר, או כמעט 47% מכל המשכנתאות בסין. לפי בלומברג, 44% מרכישות הבתים בסין בשנת 2018 היו של בתים שניים, ורכישות של בית שלישי היוו 25% מהרכישות, קפיצה מ-3% לפני כעשור.

התשואות על הדירות ירדו דרמטית

הואיל והשכר לא הדביק את הקפיצה במחירים, והואיל ושכר הדירה נובע תמיד מהשכר, אין פלא שהתשואה על הנכסים נפלה פלאים. על פי האתר גלובל פרופרטי גייד, בשנת 2017 רשמו התשואות על דירות בערים היוקרתיות בייג'ין ושנחאי נפילה דרמטית.

"כאשר התחלנו לאסוף מידע על סין, התשואות על כל הנכסים בבייג'ין היו מעל 9% ובשנחאי הן היו בין 4.7% ל-7%", נכתב באתר. "בשנה שעברה (2017) מצאנו כי על כל סוגי הדירות בבייג'ין התשואות היו מתחת ל-2.5%, ובשנחאי הן היו מתחת ל-3.2%, בעוד עלות ההון לקבלנים עומדת על 7% או 8% והריבית על המשכנתאות נעה בין 5.5% ל-6%". הפער הזה בין עלות ההון לתשואה על הנכס הוא דגל אדום גדול המתנוסס בעוז.

על פי דיווח של בלומברג, נכון למחצית 2018 המצב המשיך להתדרדר. "התשואה על שכירות בסין נמוכה במיוחד. בערים הגדולות כמו בייג'ין ושנחאי היא נעה סביב 1.5%. המשכורות פשוט אינן גבוהות מספיק כדי להדביק את עליית מחירי הנכסים המתודלקת על ידי האשראי המתנפח. גרוע מכך, קבלנים כורעים תחת נטל החוב, שרובו לטווח קצר. רבים מהם משלמים 7% או 8% על איגרות החוב, עם יחס חוב להון של כ-380%. בעוד הם משכירים את הנכסים תמורת תשואה של 1.5%, עלות ההון שלהם עומדת על כ-10%, והפער הזה כפול מיליוני יחידות דיור מעצים את בעיית החוב של הסקטור כולו".

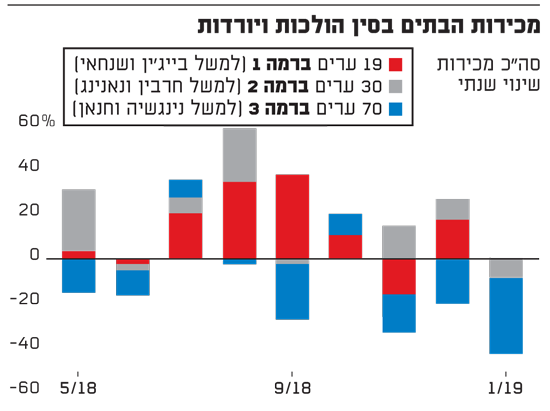

העלייה הדרמטית במחירים ועומס החוב החלו להאט את הפעילות בשוק הנדל"ן הסיני. המכירות ב-24 ערים הנמדדות באינדקס הנדל"ן הסיני ירדו בחודש הראשון של 2019 ב-44%, אף כי בארבע הערים הגדולות המכירות היו עדיין בעלייה.

על פי הלשכה הממשלתית לסטטיסטיקה של סין, בחודשים ינואר ופברואר 2019 מכירות הנדל"ן בסין גדלו במונחים דולריים ב-2.8% וזאת בהשוואה לגידול של 12.2% שרשמו בדצמבר. סך המכירות למטר רבוע ירד ב-3.6% לעומת התקופה המקבילה אשתקד.

גם בשוק העסקי (מסחר ומשרדים), כפי שנמדד ב-40 ערים הנסקרות על ידי סוכנות המחקר אי-האוס צ'יינה אר.אן.די, ירדו המכירות ב-31% בחודש ינואר 2019. במונחים שנתיים הסתכמה הירידה במכירות ב-14% ב-2018, ובערים שבדירוג שלוש וארבע הירידה במכירות הייתה גדולה יותר ועמדה על 21% ב-2018.

עם הגידול בחוב וההאטה בשוק ובמחירים, חברת דירוג האשראי מודי'ס דירגה את איגרות החוב של 51 מתוך 61 חברות הנדל"ן הסיניות שהיא מסקרת בדרגת "זבל". ענני הסופה אפוא מתקבצים והולכים.

בנאום שנשא בינואר השנה הזהיר פרופ' שיאן סונגזו מאוניברסיטת רנמין בבייג'ין: "אנשים שיחקו עם מינוף, חוב ופיננסים, ויצרו פאטה מורגנה במדבר, אשר בקרוב תתמוטט לגמרי".

פרופ' סונגזו לא היה לבד. אזהרתו הייתה הד לדברי ז'ו שיאוצ'ואן, לשעבר יו"ר הבנק המרכזי של סין, שהזהיר מפני התפוצצות בועת נכסים כבר בוועידת המפלגה הקומוניסטית בסוף 2017.

מכירות הבתים בסין

הדילמה הקשה של הבנק המרכזי

אלא שהפחד מפני התפוצצות כזאת רק עודד את הממשלה בסין ואת הבנק המרכזי להוסיף ולנפח. בתחילת השנה הקטין הבנק המרכזי את יחס הרזרבה של הבנקים ב-1%, וכך שיחרר עוד כ-120 מיליארד דולר לאשראי.

כך נקלע הבנק לאותה דילמה שאיפיינה את מדיניות הבנק המרכזי האמריקאי עד שנכנע סופית במארס השנה. מחד, הגדלת בועת האשראי מסכנת את היציבות לטווח הארוך יותר, אך מאידך הקטנת הבועה מזרזת את סופה, ואת ההאטה והמיתון שיבואו בעקבותיה.

תיאר את הדילמה הייבין זו, כלכלן ראשי לסין בבנק ג'יי.פי מורגן, במילים מכובסות משהו בדוח מפברואר 2019: "הבעיה הגדולה בטיפול בבעיית החוב היא שמירה על שיווי המשקל בין החוב וגידולו לבין המדיניות המוניטרית. ברמת חוב זו, 70% מההלוואות החדשות הולכות לתשלום הריבית על ההלוואות הקיימות".

את מצבו של המשק הסיני סיכם במילים יותר חד משמעיות אנדרו גארטוויט, אנליסט אשראי מטעם קרדיט סוויס, במאמר מיולי 2018: " לדעתי סין נמצאת באמצע בועה משולשת - בועת האשראי הגדולה בכל הזמנים, בועת ההשקעות הגדולה ביותר ובועת הנדל"ן השנייה בגודלה מעולם".

שוק איגרות החוב הסיני לנדל"ן עומד על כ-350 מיליארד דולר, וההאטה המסתמנת מייצרת בו סיכון של ממש. הסיכון מגדיל מצדו את מחיר האשראי, הריבית, וכך עולה שוב רמת הסיכון על רקע השאלה האם הקבלנים יוכלו לעמוד בהתחייבויותיהם בריבית כה גבוהה.

כבר עתה עומדת הריבית הממוצעת בשוק הזה על 11.2%, הגבוהה זה ארבע שנים, זאת בשעה שמספר שיא של איגרות חוב כאלו מגיעות לפירעון ב-2019. אפילו חברות בנייה ענקיות נאלצות לשלם ריבית עתק על האג"ח החדשות כדי לגייס כסף.

כך למשל, על פי נתונים של בלומברג, חברת הקבלנות השנייה בגודלה בסין, צ'יינה אוורגרנדה, גייסה לא מכבר באג"ח דולריות 1.8 מיליארד דולר ונאלצה לשלם ריבית (תשואה) של 13.75% על האג"ח ל-5 שנים. זוהי התשואה הגבוהה ביותר שהחברה שילמה מעולם.

הירידה במחירים הביאה גם לתוצאות בלתי צפויות. בחודש אוקטובר אשתקד התנפלו רוכשים על משרדי המכירות של חברת בנייה במזרח מחוז ג'יאנג'י כאשר נודע להם כי החברה החלה להציע הנחות של עד 30% על המלאי הבלתי מכור.

מחזות דומים התרחשו בעשרה מקומות שונים ברבעון האחרון של השנה שעברה. ברובע פאדאונג היוקרתי של שנחאי עשרות רוכשי דירות התקבצו בחזית משרדיו של קבלן מקומי עם שלטים שעליהם נכתס "החזר לנו את כספנו", לאחר ששמעו כי הקבלן, קאונטרי גרדן, הוריד את המחירים מ-35 אלף יואן (כ-470 דולר) למטר רבוע ל-26 אלף יואן. הנה כי כן, כך מילכדה בועת האשראי את יזמי הנדל"ן הסינים ואת שוק ההון של סין מכל כיוון אפשרי.

אך המשק הסיני סובל לא רק מהתנפחותה של בועת אשראי לנדל"ן. במאמר הבא נבחן מה עשה הר האשראי למכונת הייצור הסינית, לשוק איגרות החוב ולמאזן התשלומים של המדינה.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com

בטוויטר: chanansteinhart