לאחר שהנפקת מניותיה שתוכננה להתבצע בשנה שעברה נדחתה בשל סכסוך עם העובדים, הבורסה לני"ע בת"א שבה ומוציאה לדרך את מהלך הנפקת המניות, שאם יזכה להצלחה -ייסחרו בבורסה המנפיקה עצמה. הבורסה, בניהולו של איתי בן זאב, דיווחה היום על הגשת טיוטת תשקיף לרשות ניירות ערך. מי שצפוי להוביל את ההנפקה, כפי שנמסר מהבורסה, הוא בנק ההשקעות ג'פריס (Jefferies), שבימים האחרונים הפך לחבר בורסה מרחוק.

הבחירה בחתם בינלאומי ולא מקומי מלמדת על רצון הבורסה לעשות הצעה לא אחידה (בניית "בוק"). לכן, האינדיקציות לשווי יינתנו רק לאחר התחלת הרוד שואו, וזה ייצא ככל הנראה לדרך ברגע שרשות ני"ע תאשר את התשקיף.

מניסיון העבר עולה כי הליך ההנפקה של חברה שהתשקיף שלה כבר אושר ברשות, נמשך כשבועיים-שלושה. לרשות - שהיא הרגולטור האחראי על הבורסה - יש כחודשיים לכל היותר לבחינת התשקיף, אך סביר שתאשרו עוד קודם, בכפוף לשינויים והבהרות שתבקש.

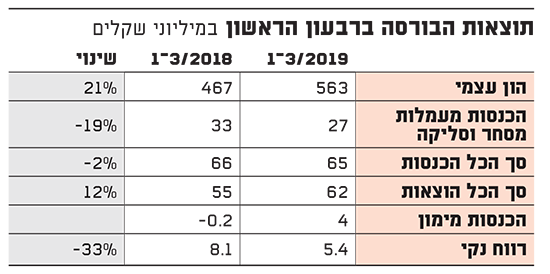

בספטמבר האחרון אמר מנכ"ל הבורסה, איתי בן זאב, כי "לא תהיה הנפקה מתחת לשווי של 551 מיליון שקל" - השווי שבו נכנסו חלק מרוכשי מניות הבורסה, כשזו יצאה אשתקד משליטת חברי הבורסה הישראליים בראשות הבנקים. מדוחות הרבעון הראשון של הבורסה עולה כי הונה העצמי גדל ל-563 מיליון שקל.

תוצאות הבורסה ברבעון הראשון

בבורסה מציינים כי "ההנפקה תתבצע על בסיס הדוחות הכספיים לרבעון הראשון של 2019", בהם רשמה רווח נקי של כ-5.4 מיליון שקל בלבד, לעומת רווח של כ-8.1 מיליון שקל ברבעון המקביל. בבורסה מציינים כי הירידה בהכנסות והגידול בהוצאות הובילו לירידה ברווח הנקי, אשר קוזזה על ידי גידול בהכנסות המימון על תיקי ההשקעות של החברה.

עוד עולה מהדוחות, כי בעקבות ירידה בהיקף המסחר בבורסה ברבעון הראשון השנה, נרשם קיטון בהכנסותיה לכ-64.6 מיליון שקל, קיטון של כ-2% לעומת הרבעון המקביל אשתקד. בשורת עמלות המסחר וסליקה חלה ירידה של 19% לסך של 26.6 מיליון שקל.

בבורסה מסבירים כי "הקיטון בהכנסות נובע מירידה במחזורי המסחר והסליקה, בדומה למגמה הכלל עולמית, וכן מהשפעת הרפורמה בקרנות הסל שהתרחשה בסוף שנת 2018. בשאר סעיפי ההכנסות שאינם ממסחר, רשמה הבורסה גידול לעומת התקופה המקבילה אשתקד". עוד מציינים בבורסה כי "יישום תקן 16 IFRS וגידול בהוצאות השיווק היו הגורמים המרכזיים לגידול בהוצאות הרבעוניות, שהסתכמו בכ-61.7 מיליון שקל".

הסכסוך עם העובדים בסוגיה טרם הוכרע

אשתקד הושלמה העסקה ההיסטורית במסגרתה הבורסה יצאה משליטת הבנקים והפכה לחברה בבעלות פרטית, אשר פועלת למטרות רווח. בהמשך לתהליך זה, מתכננת עתה הבורסה להנפיק כשליש ממניותיה. במסגרת שינוי מבנה הבעלות בחברה נמכרו מניותיה לחמישה גופים זרים, בהובלת מניקיי האמריקאית-אוסטרלית שמחזיקה ב-19.9% ממניות הבורסה.

יתר ארבעת המשקיעים הזרים שרכשו את מניות הבורסה הם Sunsuper ,Moelis, Dalton ו-Novo Nordisk Foundation הדנית, שמתבססת על חברת התרופות הבינלאומית בשם זה, שהעבירו את רוב מניותיהם לידיו של נאמן - משה טרי - בהמתנה להנפקתן לציבור. זאת כחלק מהתחייבות הרוכשים להנפיק חלק ניכר מהחזקותיהן בבורסה, אף שהם יישארו בעלי מניות גם לאחר ההנפקה, עם החזקה של קצת פחות מ-5% לכל אחד מארבעת הגופים.

המשקיעים שאינם מניקיי שילמו עבור מניותיהם סכום של כ-64.65 מיליון שקל, לפי שווי בורסה של 500 מיליון שקל, בשעה שמניקיי שילמה 110 מיליון שקל עבור מניותיה בבורסה, וזאת לפי שווי חברה של 551 מיליון שקל.

עוד 6% ממניות הבורסה כבר ניתנו לעובדיה, עבור הסכמתם להליך. עם זאת, ההנפקה של הבורסה שתוכננה במקור להתרחש עוד אשתקד, נדחתה בשל עימות עם העובדים שרצו לקבל הבטחות והטבות נוספות לשם הסכמתם להנפקה. הסכסוך בעניין זה תלוי ועומד בבית הדין לעבודה, וטרם הוכרע.

את הנפקת הבורסה מלווה משרד עורכי הדין ברגמן וקסלר, ואת ג'פריס מלווה משרד הרצוג פוקס נאמן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.