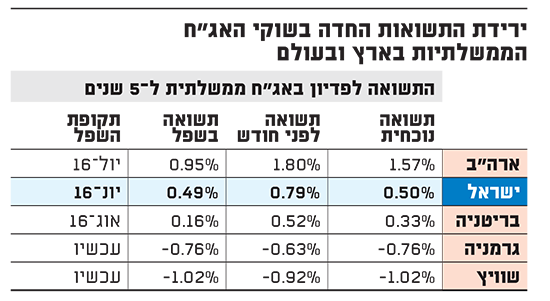

עם כל הכבוד לציוצים ולאירועים הסובבים את מלחמת הסחר בין ארה"ב לסין, הסיפור הכלכלי המרכזי שמשפיע עלינו בשבועות האחרונים הוא ירידת התשואות החדה בשוקי האג"ח בארץ ובעולם.

אם עד לפני חודש בלבד עמדה התשואה על איגרות החוב של ממשלת ארה"ב ל-5 שנים על 1.8%, כעת התשואה השנתית לפדיון עומדת על רבע אחוז פחות. תופעה דומה התרחשה במרבית האג"ח הממשלתיות: בבריטניה צנחה התשואה ב-0.2% תוך חודש, ובאירופה בעשר נקודות בסיס, וגם אצלנו בארץ חלה ירידה חדה בשוק האג"ח הממשלתיות, מרמה של 0.8% לפני חודש בלבד ל-0.5% כיום.

ירידת התשואות החדה בשוקי האג"ח

אירופה בשפל כל הזמנים, אנחנו עוד לא שם

נכון לכתיבת שורות אלו, שוק האג"ח הישראלי עדיין לא הגיע לנקודת השפל שחווינו בקיץ 2016, אולם סביר להניח שממש בקרוב (אולי אפילו עד סוף השבוע הנוכחי) איגרות החוב המקומיות "ישברו" את השיא הזה.

באירופה זה כבר קרה: תשואות האג"ח הממשלתיות של רוב המדינות המרכזיות ביבשת, מגרמניה, דרך צרפת וספרד ועד לשוויץ, כולן נמצאות כיום בשפל של כל הזמנים.

מעבר לעובדה היבשה שמדובר ברמת התשואות הנמוכה ביותר שנראתה אי פעם בשווקים אלו, המאפיין הבולט יותר הוא רמת התשואות עצמן - בכל המדינות הללו השקעה באג"ח ממשלתית "מזכה" את המשקיעים בתשואה שלילית. כלומר, עבור כל 100 שקל שנשקיע באיגרות הללו כיום, נקבל עד לפדיונן בעוד 5 שנים תמורה כוללת של פחות מזה!

רק לסבר את האוזן, אם לוקחים בחשבון עלויות השקעה (כולל המרות מטבע), משקיע פרטי מישראל שירכוש ויחזיק אג"ח של ממשלת גרמניה בתקופה זו יפסיד ככל הנראה כ-5% מכספו. הדרך היחידה שבה השקעה מסוג זה תשתלם עבורנו, היא במקרה שהתשואות ימשיכו לרדת ואז ייווצרו לנו רווחי הון מהאיגרת שניתן יהיה לממש במהלך הדרך, או שפשוט האירו יתחזק משמעותית ביחס לשקל ואז ניהנה מרווחי מטבע. בכל תרחיש אחר, ההשקעה באג"ח בתשואה שכזאת תהיה הפסדית בהגדרה.

לעומת השפל שאליו הגיעו שוקי האג"ח בגוש האירו, הרי שבבריטניה ובארה"ב עדיין לא נגעו בתחתית.

מה שכן, בשני השווקים הללו התשואה על איגרות חוב לטווח בינוני נמוכה יותר משמעותית ביחס לריבית הרשמית שלהן. בבריטניה, התשואה על אג"ח ל-5 שנים עומדת כיום על 0.33% בזמן שריבית BoE עומדת על 0.75%. בארה"ב, התשואה על אג"ח מקבילה היא 1.6% בזמן שריבית הפד עומדת על 2.25%.

עכשיו מ עניין יהיה לראות מי ינצח - האם הנגידים יצליחו "להחזיר" את התשואות שהמשקיעים יצרו בשווקים לתוואי הריבית שהם מנווטים, או שמא ייאלצו "להתקפל" בפני המשקיעים ולהפחית את הריבית לרמות המשקפות את תשואות האג"ח הנוכחיות.

אז מה עושים עם התיק במצב כזה?

אפשר לכתוב עוד הררי מילים על המצב הנוכחי ועל הסיבות שהובילו אותנו עד הלום, אבל חשוב יותר לעצור לרגע קט ולבחון מה החלופות העומדות בפנינו ולהחליט מה לעשות בתיק ההשקעות.

בנקודת הזמן הזאת יש למעשה שתי אסטרטגיות מרכזיות שניתן לנקוט בהן. האחת, להתמקד בנכסים סולידיים יחסית שעדיין ניתן להשיג בהן תשואה סבירה, והשנייה - להעלות את רמת הסיכון בתיק על מנת להגדיל את פוטנציאל התשואה העתידי.

כאמור, השקעה כיום בנכסים סופר סולידיים בישראל כדוגמת מק"מ לשנה תניב תשואה אפסית כמעט בוודאות (תשואה שוטפת של 0.25% לפני מסים ועלויות השקעה). גם השקעה באג"ח ממשלתית שקלית ל-5 שנים היא לא גליק גדול - תשואה שנתית לפדיון של פחות מ-0.5%.

אז איך בכל זאת ניתן להשיג תשואה סבירה מבלי להגדיל משמעותית את רמת הסיכון בתיק ? לצורך כך, יש להשקיע בצורה מפוזרת בסל של איגרות חוב קונצרניות בדירוגי השקעה בינוניים ומעלה. כאן כמובן יש הבדל בתשואה בין רמות הסיכון השונות, כאשר למשל תיק בדירוגי AA ומעלה לטווח של 5 שנים מציע כיום תשואה שנתית שוטפת של 1.6%, בעוד תיק דומה בדירוגי A נותן תשואה כפולה של 3.2%.

כמובן שאפשר לשלב בין הדירוגים או להשקיע בסלים בדירוג A עם טווח השקעה קצר יותר, שמאופיינים כיום בתשואה לפדיון של כ-2%.

לקבע היום את התשואה לפדיון

פתרון נוסף להשקעה סולידית עם פוטנציאל תשואה עדיף משמעותית על פני התשואה האפסית באפיק הממשלתי, הינו השקעה בתיק אג"ח בדירוג השקעה שיוחזק עד לפדיון. אפשר למצוא כיום סלים מסוג זה לפדיון בעוד 3-5 שנים עם תשואה לפדיון של 2% עד 2.5%.

למרות שאבסולוטית זה אומנם נשמע נמוך, במצב הנוכחי מדובר בתשואה של פי 4 ו-5 על התשואות שניתן לקבל באג"ח מדינה לתקופה דומה. אחד היתרונות המרכזיים של ההחזקה עד לפדיון היא היכולת "לקבע" היום את התשואה לפדיון של התיק לטווח ההשקעה שבחרנו.

בשורה התחתונה, ההתפתחויות האחרונות בגזרת הריביות בעולם, וההשלכות שלהן על תשואות האג"ח בכלל השווקים, מחייבות את המשקיעים לנקוט אסטרטגיית השקעה ברורה על מנת להתחמק מהתשואות האפסיות (ולעתים השליליות) שמאפיינות את האפיק הממשלתי, ולייצר לעצמם פוטנציאל תשואה סביר באמצעות חשיפה לאג"ח קונצרניות בדירוגי השקעה גבוהים, או באמצעות החזקת אג"ח מדורגות עד לפדיון.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.