הגופים המוסדיים הישראליים, שמנהלים את החיסכון לטווח ארוך ה"צובר" של הציבור בארץ, ניהלו בסוף 2019 כ-1.5 טריליון שקל. החלק הארי של תפקידם כמנהלי החיסכון הפנסיוני הוא להיות מנהלי ההשקעות של הציבור הרחב - גם זה שלא יודע מהם שוקי ההון, איך משקיעים וכיצד מפזרים סיכונים בתיק השקעות. למעשה, דרך גופי החיסכון לטווח ארוך מהווה הציבור הישראלי כולו שחקן שמשקיע בשוק ההון ושתלוי בתשואות שהשוק מניב לאורך זמן.

עבור תפקידם כמנהלי החיסכון לטווח ארוך, כולל היבטים של ניהול עתודות למקרי ביטוח ומתן שירות במועד תביעה, נהנים הגופים המוסדיים מהכנסות משמעותיות, שנקראות דמי הניהול. למעשה, דמי הניהול בחיסכון הפנסיוני הם המחיר שהציבור משלם עבור ניהול ההשקעות הכי חשובות שלו. חלק מהדרך שבה אותם גופים מוסדיים מנהלים את החיסכון הפנסיוני - וחלק זה גדל והולך לאורך השנים - היא באמצעות הפניית כספי החוסכים לניהול דרך מנהלי השקעות חיצוניים. אגב, עבור חלק ניכר מהמנהלים האלה רשאים המוסדיים לנכות את עלות הניהול החיצוני מכספי החוסכים עצמם - מה שנקרא "ההוצאות הישירות".

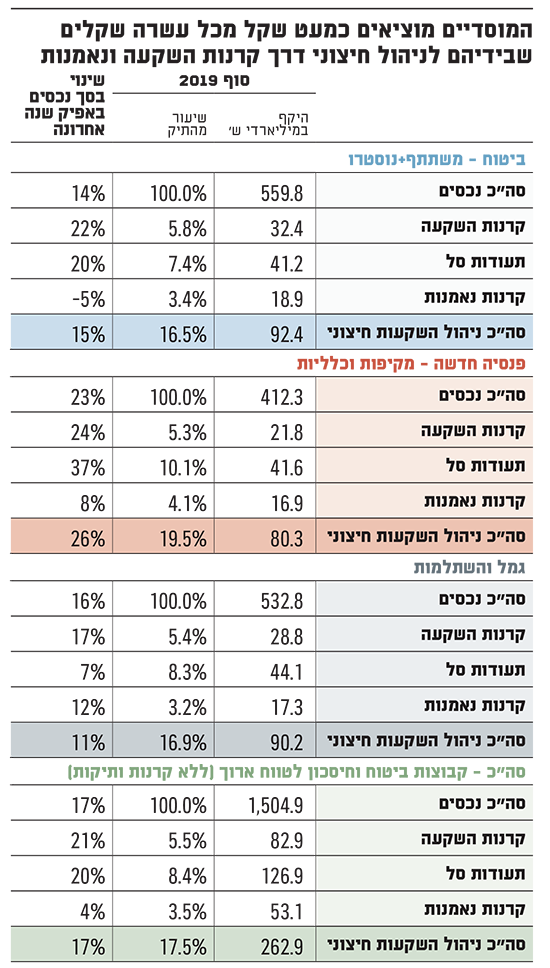

כך או כך, נכון לסוף 2019 ניהלו הגופים המוסדיים המקומיים 263 מיליארד שקל מכספי החוסכים באמצעות מנהלי השקעות חיצוניים. סכום זה מהווה כ-17.5% מהתיק המוסדי הכולל. זהו גידול של כ-17% ביחס לסכום הכולל שנוהל באמצעות מנהלי השקעות חיצוניים בסוף 2018, ושהיווה גם 17.5% מהתיק הכולל.

מדובר בראש ובראשונה בניהול חיצוני באמצעות מנהלי קרנות השקעה פרטיות חיצוניות, כמו קרנות פרייבט אקוויטי, קרנות גידור, קרנות הון סיכון, קרנות השקעה בנדל"ן וכדומה, שאמורים לספק למוסדיים זווית השקעה חדשה שאין להם, עם איכויות ניהול אקטיביות שאין בתוך הגוף המוסדי עצמו. לצד זאת, יש גם ניהול חיצוני באמצעות קרנות נאמנות ותעודות סל, שאמורות לספק חשיפה לשווקים, לסקטורים ולאזורים שהגוף המוסדי רוצה אליהם חשיפה ברמת מדד, וזאת דרך גורם מנהל חיצוני. קרנות הנאמנות וגם תעודות הסל מספקות מענה משמעותי יותר בניהול ההשקעות מחוץ לישראל.

המוסדיים מוציאים כמעט שקל מכל עשרה שקלים שבידיהם לניהול חיצוני דרך קרנות השקעה וקרנות נאמנות

ההשקעה דרך קרנות גדלה משנה לשנה

מבדיקת הרכב נכסי הגופים הפנסיוניים החדשים, שאינם כוללים את קרנות הפנסיה הוותיקות, עולה כי נכון לסוף 2019 ניהלו הגופים המוסדיים כ-83 מיליארד שקל באמצעות קרנות השקעה, עוד 127 מיליארד שקל באמצעות תעודות סל ועוד 53 מיליארד שקל באמצעות קרנות נאמנות.

למעשה, בכל אחד משלושת אפיקי החיסכון לטווח ארוך החדשים - חברות הביטוח (כספי עמיתים וכספי הנוסטרו של החברות), קרנות הפנסיה החדשות (המקיפות והכלליות) וקופות הגמל וקרנות ההשתלמות - החשיפה למנהלי קרנות השקעה כבר מהווה יותר מ-5% מהתיק הכולל. זה אומר שלפחות שקל אחד מכל 20 שקל שהגופים המוסדיים מנהלים עבור הציבור הישראלי, עובר לניהול גופים מתמחים חיצוניים בדמות קרנות ההשקעה הפרטיות.

ההשקעה המוסדית דרך קרנות ההשקעה גדלה משנה לשנה: ב-2018 חנו 68.6 מיליארד שקל בקרנות אלה, ובסוף 2019 כבר דובר בסכום גדול ב-21%. חלק מהגידול הגיע מהתשואות החיוביות שנרשמו בשלל אפיקי ההשקעה בשנה שעברה, אבל חלק ניכר מהגידול נבע מהזרמה של כספים חדשים לניהול קרנות השקעה חיצוניות.

למעשה, קרנות ההשקעה, בדומה להשקעה בהלוואות פרטיות, בתשתיות וישירות בנדל"ן, מהווים אפיק השקעות גדל והולך בקבוצות המוסדיות הגדולות, בגלל החיפוש אחר אפיקי השקעה עם תשואה יציבה יחסית, ריאלית ושאינה קשורה ישירות ומיידית למדדי שוקי ההון. השקעה זו גם תורמת לפיזור גיאוגרפי וסקטוריאלי, ונעשית במטרה להניב תשואה שוטפת ויציבה ברמת סיכון נמוכה יחסית, גם על רקע הגאות הנמשכת במחירי הנכסים הסחירים והלא-סחירים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.