תחילתה של שנת 2020 אינה מיטיבה עם מניות חברות הביטוח. בהמשך לסנטימנט שלילי שהתחיל כבר במחצית השנייה של 2019, התלות של תוצאות החברות בשוקי ההון הוסיפה להן בשבוע וחצי האחרונים עוד משקולת כבדה: סערת וירוס הקורונה, שסחפה מטה את שוקי ההון בישראל ובעולם. השפעת הווירוס הביאה לקיצוץ של כ-2.46 מיליארד שקל בשווי המצרפי של חברות הביטוח הציבוריות הישראליות.

התפרצות נגיף הקורונה התחילה להרעיד את שוקי העולם בשלהי שבוע המסחר שהסתיים ב-24 בינואר, ואילו בישראל השפעתה התחילה להיות מורגשת בבורסה ב-26 בינואר. מאז ועד לסוף יום המסחר אתמול רשמו כל שבע מניות הביטוח בתל אביב ירידות שערים: מירידה מצטברת של 4.5% במניית איילון ושל 7% באיי.די.איי ביטוח (המוכרת כ"ביטוח ישיר"), ועד לירידות של 9.2%, 10.9%, 11.6%, 11.7% ו-13%, במניות הפניקס , הראל , מגדל , מנורה מבטחים וכלל ביטוח , בהתאמה.

ירידת המניות נרשמת בצלן של הטלטלות בשוקי ההון בכל רחבי העולם, בתוספת אפקט הקורונה, כשהשווקים הם ממקורות ההכנסה (והרווח) הגדולים ביותר של ענף הביטוח, דרך רווחי ההשקעה.

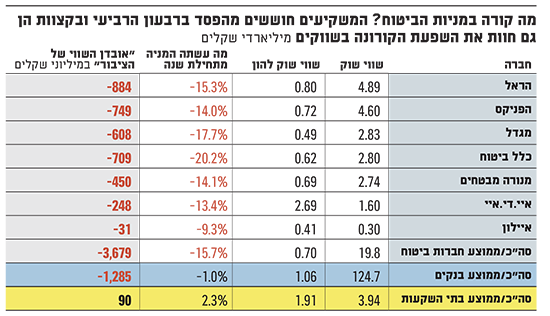

עם זאת, התפרצות הקורונה רחוקה מלהיות ההסבר היחיד, ואפילו העיקרי, לירידות של 15.7% בממוצע שרשמו המניות של שבע קבוצות הביטוח הציבוריות מתחילת 2020. בבחינה רחבה יותר של ענפי הפיננסים עולה כי מגמה זו ייחודית לענף הביטוח, בעוד שמניות הבנקים השילו מתחילת השנה "רק" 1%, ובשעה שבתי ההשקעות הציבוריים בכלל טיפסו בממוצע ב-2.3% (בעיקר הודות לזינוק של 31% במניית מור בית השקעות).

מה קורה במניות הביטוח

עקום הריבית קובע את הסנטימנט השלילי

למעשה, מניות הביטוח פותחות חלש את 2020 בהמשך לסנטימנט שהציגו במחצית השנייה אשתקד, הנובע בעיקר מהריבית הנמוכה והירידה בעקום הריביות, בצירוף בעיות שנגזרות מדרך היישום בישראל של הוראות משטר ההון הרגולטורי החדש, סולבנסי 2.

בדיקה לאחור מגלה כי המניות של חמש קבוצות הביטוח המסורתיות הגדולות נמצאות בסנטימנט שלילי מובהק כבר כמה חודשים: מאז מאי 2019 במקרה של כלל ביטוח, החל מסוף יולי במגדל ומאז אוקטובר האחרון עבור מניות מנורה מבטחים, הפניקס והראל. במובן זה, הירידות בשוקי ההון בימים האחרונים היוו מעין תוספת למשקולת שמעיבה על המניות וששחקה את השווי שלהן באופן אבסולוטי, ובמיוחד ביחס להון של אותן חברות.

למה הכוונה? מצד אחד ישנו עקום הריביות שיורד, ובכך מכריח את החברות להגדיל את הרזרבות שלהן אל מול ההתחייבויות כאן ועכשיו, כשבתווך הן הציגו שחיקה מסוימת בהון הרגולטורי שמותאם סולבנסי 2 - דבר שלפחות לגבי אחת מהן (מגדל) עלול להצביע על סבירות בתרחיש של גיוס הון, שיידרש בעתיד הנראה לעין.

למעשה, הריבית הנמוכה, ובעיקר הירידה בה, פוגעת בתוצאות החברות ובהון הרגולטורי שלהן, כשהמשקיעים בבורסה צופים לחברות שחיקה בהון ברבעון הרביעי של 2019. זאת, מאחר שירידה בעקום הריבית, כפי שחלה אשתקד, מובילה לכך שתשואות האג"ח לשנים קדימה יירדו - וזה חותך כבר כיום את הרווחים בענף, בדגש על אלה של חמש החברות המסורתיות הגדולות - מגדל, כלל ביטוח, הפניקס, הראל ומנורה מבטחים.

כל אלה מובילים לכך שמכפילי ההון שהמשקיעים בבורסה המקומית מצמידים לחברות הביטוח - נמוכים מאוד, ודאי ביחס לחלופות האחרות בעולם השירותים הפיננסים. במה מדובר? בדיקה של מניות הגופים הפיננסיים הבולטים מגלה כי נכון לנעילת המסחר אמש, מכפיל ההון בבנקים עומד על 1.06 בממוצע (מ-0.97 לבנק הפועלים ועד 1.4 למזרחי טפחות), בעוד שבבתי ההשקעות מדובר במכפיל הון ממוצע של 1.91.

לעומת גופים אלה, במניות הביטוח מדובר במכפיל הון ממוצע של 0.7, כשמצד אחד נמצאת חברת הראל עם מכפיל של 0.8, ומהצד השני נמצאת מגדל, שמקבלת מהמשקיעים אמון נמוך מאוד, המתבטא במכפיל של 0.49 בלבד.

באחרונה עלו חברות הביטוח לכותרות, גם בגלל נזקי ההצפה הרבים שקרו בישראל בגין הסערות הפיזיות שקרו פה. ואולם, בעוד שלשוקי ההון ולעקום הריבית השפעה משמעותית על דוחות החברות, הרי שלנזקי ההצפה משמעות מינורית, וקצרת טווח, על תוצאות החברות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.