ענף הרכב הישראלי עבר לא מעט משברים חיצוניים ופנימיים בשני העשורים החולפים, דוגמת התפוצצות בועת הדוט-קום בשנת 2000, המשבר הפיננסי הגלובאלי של 2008, נסיקת מחירי הדלק ל-140 דולר לחבית; גלים של מתיחות ביטחונית, כולל שבועות של טילים על העורף, שינויים תכופים במיסוי רכב וכך הלאה.

כאשר בוחנים את גרף מכירות הרכב לאורך השנים מגלים, שהמשברים הללו יצרו עיכובים נקודתיים, אבל לא בלמו את השוק ולא שינו את המגמה הכללית וארוכת הטווח של עלייה עקבית במכירות רכב בישראל. הסיבה הבסיסית ליציבות היא נתוני רקע יציבים יחסית ובראשם היעדר אלטרנטיבות לניידות 24/7 בישראל, אינפלציה מרוסנת ויציבות תעסוקתית. בעשור האחרון נוספו לכך היצע גדול ואטרקטיבי של דגמי רכב, שערי מטבע נוחים וריבית מזערית.

אבל המשבר הנוכחי הוא חיה שונה ובלתי מוכרת. מדובר באירוע רב-מערכתי, שמשפיע ומערער את היציבות בשלל מעגלי השפעה חיצוניים ופנימיים, שקשורים זה לזה.

בשבועות האחרונים ראינו ירידה בהיצע וכושר הייצור של תעשיית הרכב הגלובלית ביחד עם מגמה הפוכה של פגיעה בביקוש הגנרי בשוק הרכב. במקביל התערערו עמודי תמיכה בסיסיים של הכלכלה והמשק, כמו שוק ההון, התעסוקה ושערי המטבע.

כרגע בלתי אפשרי להעריך את מלוא היקף הנזק ולספק חיזוי ארוך טווח למצב שוק הרכב המקומי. אפילו תעשיית הרכב עדיין לא הפנימו אותו בתחזיות הרבעוניות שלהם והאנליסטים הבין לאומיים שמסקרים את הענף לא מספיקים לעקוב אחרי האירועים. לפיכך, נשתדל לספק כאן תמונות מצב עדכנית ככל הניתן של זירת האיומים המורכבת, שאליה נשאב כיום הענף במהירות.

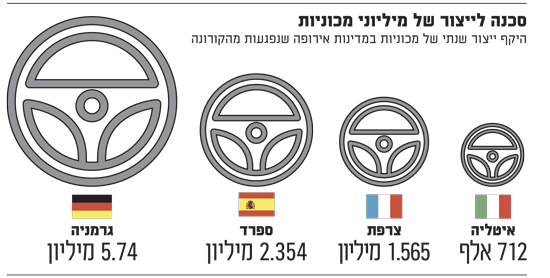

סכנה לייצור של מיליוני מכוניות

1. צד ההיצע: תעשיית הרכב בהלם

מעגל ההשפעה החיצוני הבסיסי ביותר של הענף נוגע לצד ההיצע, כלומר כושר הייצור של תעשיית הרכב הגלובלית, וכאן הנזק הולך ומתרחב מיום ליום. שרשרת האספקה הלוגיסטית בסין עדיין לא חזרה לפעול באופן מלא ומקורות פנימיים במדינה מדווחים על נצילות נמוכה יחסית של יצרני החלפים, בין 40% ל-60%.

כתוצאה מכך באירופה, ביפן, בדרום קוריאה ובארצות-הברית עדיין נערכים היצרנים להאטה בקצב הייצור, כתוצאה מקשיים באספקת חלפים ממקור סיני.

אבל מבחינת תעשיית הרכב זו כבר "הבעיה של אתמול", או לפחות של החודש שעבר. "הבעיה של היום" היא פגיעה בכושר הייצור של תעשיית הרכב במערב כתוצאה ישירה מהתפשטות הקורונה לחצר האחורית שלהם וממגבלות התנועה והפעילות העסקית, שממשלות שונות מנסות לאכוף כדי לבלום אותה.

הפגיעה לא פוסחת על מוקדי ייצור לרכב וחלפים דוגמת ארצות-הברית, איטליה, ספרד, צרפת ובהדרגה כנראה גם גרמניה.

שיתוק הפעילות בספרד, למשל, הוא מכה קשה במיוחד לתעשייה. בשנה שעברה יוצרו בספרד 2.82 מיליון כלי רכב חדשים, מתוכם כ-2.31 מיליון כלי רכב ליצוא, בעיקר לאירופה. זו קיבולת ייצור מאסיבית, שבשבועות האחרונות נפגעה בצורה חלקית בשל השבתות "זמניות", הפחתת משמרות וכדומה. על פי ההערכות, בשבועות הקרובים היא עשויה להתרחב להשבתה ממושכת כתוצאה מהסגר הפנימי במדינה.

במהלך היומיים האחרונים הודיעה סיאט כי משביתה עד להודעה חדשה את כל פעילות ייצור הרכב שלה בספרד, רנו-ניסאן הודיעה על סגירת כל מפעלי הייצור שלה באירופה וכנ"ל גם קבוצת פיז'ו-סיטרואן-אופל, אם כי בינתייים רק עוד סוף מרץ. גם תעשיית הרכב באיטליה כמעט משותקת מתחילת החודש. בגרמניה ובבריטניה הן נמצאות בדרך לשיבושים קשים בייצור וכדור השלג ממשיך לצבור תאוצה.

בינתיים יצרני הרכב לא משדרים פאניקה בגלל אובדן כושר הייצור הצפוי. גם בגלל, שהערכת הנזקים עדיין נמצאת בעיצומה, וגם בגלל, שרובם מעריכים כי ממילא הם יצטרכו להקטין מיוזמתם את המלאים ואת היקף הייצור, בשל הדעיכה המהירה בביקוש לרכב חדש באירופה.

כאן אנחנו מגיעים למעגל הפגיעה החיצוני השני, שהוא פגיעה בביקוש לרכב בתוך השווקים העשירים של אירופה. אם נחזור לספרד, זהו שוק שצורך כ-1.2 מיליון מכוניות חדשות בשנה ובפברואר צנחו המכירות בו ב-11%. שוק הרכב הגרמני "חטף" בפברואר ירידה של 10% במכירות כלי רכב פרטיים ואילו הביקוש לרכב פרטי באיטליה קרס ב-19%. גם שוק הרכב היפני והקוריאני צנחו בשיעור דו-ספרתי. כל הדוגמאות הללו נרשמו עוד לפני הקטסטרופה של חודש מרץ, שעשויה להתבטא בירידה חסרת תקדים של 30% פלוס במכירות החודשיות.

בתעשיית הרכב תולים תקווה בכך, שמחירי הדלק הנמוכים והרתיעה מתחבורה ציבורית יצרפו למעגל לקוחות חדשים, שעד כה נמנעו מרכישת רכב ואלה יאזנו במקצת את המכה. אבל לא מן הנמנע, שהמענה לביקוש "החדש" יגיע מחברות השכרה ו/או שוק הרכב המשומש.

2. שוק ההון: דלק למדורה

מעגל הפגיעה השלישי, שכרגע משפיע בעיקר על הביקוש אבל עשוי להשפיע גם על ההיצע בהמשך, הוא שוק ההון, שסופג חבטות חסרות תקדים. גם כאן יש שני מעגלי פגי.עה משניים.

בצד ההיצע, רוב יצרניות הרכב הגדולות במערב חשופות לשוק ההון במידה כזו או אחרת והפגיעה העסקית ארוכת הטווח בהם, שכנראה עוד לא תומחרה באופן מלא בשוק ההון, עשויה להקשות עליהם למחזר חובות, לגייס הון ואולי אפילו לשלם את האג"חים. כבר ראינו את זה במשבר הפיננסי של 2008.

בצד הביקוש התמונה די ברורה. בתקופות של גאות בשוק ההון וצמיחה בתמ"ג הצריכה הפרטית נוסקת, התעסוקה מתרחבת והביקוש לרכב גואה. בתקופות שפל, שמלוות בהתכווצות התעסוקה והתמ"ג ואולי אפילו מיתון, הביקוש לרכב חדש נסוג. גם את זה ראינו ב-2008.

המשמעות היא הוספת דלק סילוני למדורה, שבוערת מסיבות אחרות לגמרי. לא נופתע כלל אם בשבועות הקרובים נראה גל של אזהרות רווח חמורות ואולי אפילו בקשות לסיוע ממשלתי של יצרניות רכב גדולות, לצד תהליכים מואצים של קיצוץ, ביטול ו/או דחיית תכניות השקת דגמים

בשורה התחתונה כבר די ברור, שאף יצרן רכב גדול לא ייצא מהסיטואציה הזו ללא נזק. במיוחד לאור העובדה שתעשיית הרכב כבר נכנסת לסיטואציה כשהיא צולעת וחבולה כתוצאה משינוי השוק והחמרת דרישות הרגולציה. השאלה הגדולה היא האם - ומתי - יצליחו היצרנים לאזן בין הפגיעה בכושר הייצור שלהם כתוצאה מהמשבר לבין הירידה בביקוש, ומה גודל הרזרבות לשעת חירום שעומדות לרשותם.

3. הדילמה של המט"ח

כל המעגלים החיצוניים הללו ישפיעו ישירות על ענף הרכב הישראלי, שגם הוא יצטרך למצוא בתקופה הקרובה נקודת איזון בין הצורך להזמין ולשריין מלאים לנוכח קשיי הייצור הצפויים של יצרני הרכב לבין הצפי לפגיעה בביקוש המקומי לרכב חדש. המשימה הזו קשה לא רק בגלל פער זמנים ממוצע של שלושה חודשים בין הזמנת רכב לנחיתתו פה, אלא גם צורך בבקרת נזקים בכמה מעגלים פנימיים ייחודיים לישראל.

נקדים ונאמר, שלמזלו של הענף, משבר הקורונה הגיע בעיתוי נוח, יחסית. בינואר-פברואר כבר הספיקו להימסר בישראל כ-66 אלף כלי רכב חדשים, כמעט רבע מהמכירות הממוצעות השנתיות. יתר על כן הענף נכנס למשבר לאחר שנים ארוכות של שערי מטבע נוחים ביחס לשקל, שלא תורגמו למחירים לצרכן ולפיכך אפשרו למשווקים לצבור שכבה עבה של "שומן".

כל זה יאפשר לענף לספוג בצורה נוחה יחסית לענפי משק אחרים את הזעזועים ברבעון הראשון ואולי גם בחלק מהרבעון השני. אבל ההמשך תלוי בהתפתחות המשב ובמשתנים חיצוניים, שמהם מושפע הענף.

בטווח הזמן המיידי נאלצים כל היבואנים להתמודד עם הפיחות המואץ של השקל ביחס למטבעות היבוא העיקריים, האירו והדולר. כבר אמרנו לא פעם, שבישראל מיסוי הרכב הכבד משמש בתור מכפיל כוח של כל תזוזה בשערי המט"ח.

יבואני הרכב אמנם מבצעים הגנות שערי בהיקפים רציניים, אבל ספק אם אלה תוכננו לשינויים כל כך חדים ומהירים. לפיכך, אם המגמה הקיימת במט"ח תימשך, אפשר לצפות לעליית מחירים בטווח הזמן הקצר-בינוני. זו כנראה לא תהיה עלייה גלויה, מכיוון שרוב מחירי המחירונים הרשמיים בארץ קובעו בתקופות שבהן השקל היה הרבה יותר חלש. אבל בהחלט אפשר לחכות לעלייה סמויה, שתבוא לידי ביטוי בצמצום ההנחות הישירות והעקיפות ללקוחות פרטיים ו/או הקטנת ההנחות לחברות הליסינג, תוך ניצול החיסכון במרווחי השיווק לקידום מכירות פרטיות.

הבעיה היא, שהלחץ על המט"ח מגיע בתקופה בעייתית, שבה גם הביקוש לרכב נמצא תחת איום הן במגזר הפרטי והן במגזר הציים. הלקוחות הפרטיים ניצבים בתקופה של חוסר ודאות כלכלית ותעסוקתית, לצד פגיעה בהון הפנוי ובהשקעות של משקי הבית. לפיכך, עליית מחירים בעיתוי כזה היא דחיפה בכיוון הלא נכון ובזמן הלא נכון.

4. שוק הליסינג: סדקים ראשונים?

מנגד, הלקוחות המוסדיים, קרי חברות הליסינג וההשכרה, מתמודדים עם בעיות משלהם, כמו הכחדה של מגזר השכרה לתיירות נכנסת; צפי לצמצומים משמעותיים בתעסוקה ברוב המגזרים - וכתוצאה אולי גם גלים של החזרות מוקדמות של כלי רכב מליסינג. זהו מצב שאותו לא חווה הענף כמעט 20 שנה. זאת, לצד נסיקה חדה בריבית של האג"חים שלהם, שהיקפם מיליארדי שקלים, קשיים בגיוס הון חדש ואולי אפילו דרישות של המלווים להגדלת הלימות ההון.

וזה רק בטווח הזמן הקצר. לא מעט חברות ליסינג בנו בשנים האחרונות חלק נכבד מהמודל העסקי רכב על הכנסות ממכירת כלי רכב חדשים, כלומר שוק ה"אפס קילומטר". המודל העסקי הזה נמצא כיום במתקפה דו-כיוונית בגלל הצפי לצמצום הנחות של היבואנים מחד (ע"ע מט"ח) וירידה בביקוש של השוק הפרטי מאידך.

הדרכים המרכזיות והמוכרות "לשחרר את הלחץ" בשוק הליסינג הן הקטנת הצי הקיים באמצעות מכירת מסות של כלי רכב משומשים בהנחות משמעותיות, הארכת וזי ליסינג קיימים על חשבון רכב עתידי והגדיל את "השאיבה" מבארות האשראי של יבואני הרכב עצמם, שעד כה תמכו בענף בעיתות משבר.

אלא שהפעם שחרור "קיטור" מלחץ האשראי באמצעות הפיכת מלאי למזומנים לא יהיה משימה קלה בהתחשב בעובדה, שפיטורים המוניים עשויים להביא דווקא להגדלת צי הרכב המשומש של חברות הליסינג בטווח הקצר ושהיבואנים עצמם עשויים להיקלע למצוקה כתוצאה מדעיכת הביקוש לכל סוגי הרכב בישראל (חדשים ומשומשים) בקצב דו-ספרתי.

לפיכך, יהיו יבואנים שיבחרו לחסל את "כרית ההנחות" לחברות הליסינג ולהפוך אותה להנחות ללקוחות פרטיים, כדי לנסות לפצות על אובדן מכירות.

נסייג ונאמר, שחלק לא מבוטל משוק הליסינג נשלט על ידי חברות, שנמצאות בבעלות ישירה או עקיפה של יבואני הרכב עצמם, כך שיש להם משאבי חילוץ פיננסיים למקרי משבר. גם מידת החשיפה לשוק הליסינג שונה בין יבואנית ליבואנית.

אבל די ברור שהסיטואציה הזו יוצרת בימים אלה בשוק הרכב הישראלי את מה, שמכונה בעולם הפיננסים וההנדסה " STRESS TEST". כלומר היא מאתגרת עד לקצה את העיוותים הייחודיים של שוק הרכב הישראלי, דוגמת שוק "האפס קילומטר" והשימוש בהר של אשראי למימון רכישות רכב כנגד שווי פיקטיבי ומנופח של רכב משומש.

המבחן הזה כבר מתחיל ליצור כיום סדקים ראשונים בחוליות החלשות, כמו איום סגירה של חברות השכרת רכב קטנות, עסקת המכירה של "קל-אוטו" לקרסו שלא ברור האם, מתי ובאיזה מחיר תיסגר, ואולי גם פגיעה בחברות ליסינג ציבוריות.

האם היסודות של הענף מספיק חזקים כדי לשרוד את הסדקים הללו עד התיקון, שבוא יבוא? נצטרך לחכות ולראות. כך או כך לא מדובר ב "צרות של עשירים" וגם לא בענף ההלבשה אלא בפגיעה פוטנציאלית בענף עתיר מיסוי, שתורם הכנסות של כמעט מיליארד שקל בחודש למדינה, לא כולל את ההשלכות על הכנסות ממיסוי דלק (עוד כ-1.5 מיליארד שקל בחודש). לפיכך פגיעה מתמשכת בו תהיה טלטלת מאקרו של המשק ולא זעזוע מיקרו.