ביל פורד, מנכ"ל קרן הענק ג’נרל אטלנטיק, לא מופתע מהתפוצצות בועת השווי של חברות ההייטק - לאחר השקעות העתק בשנים האחרונות שניפחו את השוק באופן מלאכותי. כמי שפעיל יותר משלושים שנה בגופי ההשקעה הגדולים בניו יורק, מהם 15 שנה בתפקיד הנוכחי, עבורו מה שהתרחש בשנתיים האחרונות לא היה שגרתי בשום מובן, אבל גם לא ממש מפתיע. "תסתכל על מה שהיה כאן בשנת 2000 - בכל פעם שיש עליית מחירים בשוק הציבורי, ישנם גורמים רבים שנכנסים לתחום הפרייבט אקוויטי וההון סיכון, אבל רבים מתוכם - כמו קרנות גידור, או משרדי הון פרטיים (Family Offices) - לא מתכוונים להישאר שם לטווח הארוך. אני קורא להם 'תיירים' שנכנסים לשוק בזמן שהוא נראה אטרקטיבי, וברגע שהוא יורד הם עוזבים", אומר פורד בראיון ראשון לכלי תקשורת ישראלי.

● לראיון המתורגם באנגלית לחצו כאן

בימים אלה, פורד מבקר בישראל כדי לפגוש חברות מועמדות להשקעה - במסגרת ההתרחבות הגלובלית של הקרן שכוללת חניכה של משרד ראשון בתל אביב שהושק כבר באפריל האחרון. "האמת היא שזה צפוי: נכנסים משקיעים חדשים לשוק שורי, ונסוגים ממנו בדובי, כי זה לא העסק העיקרי שלהם, או שהם לא מחויבים אליו מספיק. כשאנחנו מדברים עם החברות שלנו, אנחנו אומרים להם שאנחנו כאן איתם לטווח הארוך, עם הרבה סבלנות ואורך רוח, עם נכונות להיות כאן בזמנים הטובים והגרועים".

ג'נרל אטלנטיק פעילה בישראל כבר מסוף 2019, ולמרות שהיא מעלה מאוד את הפרופיל התקשורתי שלה רק בחודשים האחרונים, היא כבר ביצעה כאן שמונה השקעות ענק בסכום כולל של 750 מיליון דולר, חמש מהן בתקופה אותה ניתן לכנות כ"בועת הקורונה", כלומר בהם השווי של החברות היה גבוה מהרגיל. היא אמנם לא שיחקה תפקיד בשיח התקשורתי המקומי, ולא זכתה לאותה הנראות של משקיעות נמרצות ממנה בשוק המקומי - כמו טייגר גלובל או אינסייט פרטנרס - ובכל זאת, היא אחת מקרנות ההשקעה הגדולות בארה"ב עם הון מנוהל של 79 מיליארד דולר, 11 מיליארד דולר פחות מאינסייט, לדוגמה.

"יזמים הובילו קרנות גידור למחירים לא הגיוניים"

"השנתיים האחרונות היו מהמאתגרות שידענו, כי היה קשה מאוד לבדל את ההון שלנו ביחס לזה של המשקיעים האחרים. יזם היה אומר: 'אני רוצה לגייס כסף במחיר הזה', והם היו מקבלים הסכם הבנות לקראת גיוס באופן מיידי. הם הביאו שחקניות חדשות יחסית, כמו קרנות גידור, להסכים למחירים האלה, שהפכו לבלתי הגיוניים. עכשיו אנחנו עוברים לתקופה בונה יותר, שבה הגישה של היזמים לכסף הופכת רציונלית יותר".

נראה שכולם מחכים לראות מה קורה בשוק, ושואלים את עצמם "האם הגענו לתחתית?"

"הודענו למשקיעים שלנו בפגישת השקעות שערכנו בלונדון שאנו עוברים למשטר השקעות חדש. למה הכוונה? ב־12 או 13 השנים האחרונות שחלפו מאז פרוץ המשבר הכלכלי הקודם, התקיימו כאן בנקים מרכזיים ברחבי העולם שסיפקו הרבה תמריצים כספיים, כדי לוודא שהכלכלה ממשיכה לנוע".

פורד מתכוון לבנקים מרכזיים באירופה, בארה"ב וביפן שהזרימו 25 טריליון דולר של תמריצים כספיים במהלך תקופה זו, והוא מציין כי השווקים אכן התחזקו. "אז, הייתה לנו בהתחלה אינפלציה נמוכה וריבית נמוכה להפליא, אבל מחירי הנכסים הגיעו לשיא - החל מנדל"ן, דרך שוק המניות ועד הקריפטו. עכשיו, האינפלציה גבוהה, הריבית עולה, והבנקים המרכזיים מושכים נזילות מהשוק, ועוברים מהקלה להידוק. בתוך זה, נכסים רבים מתמחרים מחדש, ולתוך סביבה זו נכנסת האפשרות של מיתון שצץ בשל ההידוק המוניטרי והצורך להיאבק באינפלציה".

בנוגע לסביבה הכלכלית הנוכחית שכוללת אינפלציה בעלייה, שיעורי ריבית גבוהים ואף אפשרות למיתון - מנכ"ל קרן הענק ג'נרל אטלנטיק מזהיר כי "ייתכן שזה המצב שאליו ניקלע לתקופת מה. זו אמנם סביבה מאתגרת, אבל גם כזו שמבליטה את החוזקות שלנו: היא מאפשרת לנו להתבדל כמשקיעים ארוכי טווח - לפחות לתקופה שנעה בין חמש לשבע שנים, וככאלה שיש להם אורך רוח להתמודד עם מחזורים כלכליים. לגורמים רבים שהגיעו לשוק הטכנולוגיה לא באמת הייתה היכולת לעזור לחברות. הם בעיקר ביצעו המון השקעות, פעלו בצורה קצת פסיבית, ולמעשה לא עיצבו את העסקאות בשום צורה. ההון שלנו, מאידך, שידר סבלנות, שותפות אמיתית ליזמים, מחויבות ארוכת טווח לסייע לחברות לצמוח, ויצירת ערך. לכן אני חושב שהסביבה המאתגרת הזו תגלה טוב יותר את ההבדלים בין סוגי המשקיעים השונים".

אתה מספר שנכנסתם למשטר השקעות חדש, מה ייעצתם ליזמים שלכם לעשות?

"אנחנו מלווים את החברות שלנו בנושא הזה מעבר למעורבות הרגילה שיש לנו איתן כחברי דירקטוריון וכשותפים פעילים. שם אנחנו מייעצים לחברות לפעול בכמה תחומים. העצה הראשונה היא להתכונן להארכה של פרק הזמן שבו התכוונו לפעול עם התקציב הנוכחי שלהן, ולשמור טוב יותר על ההון שלהן. זה יכול להיעשות באמצעות הפחתת עלויות, או על ידי הפחתת קצב הוצאת המשאבים. החדשות הטובות הן שחברות רבות - כולל בפורטפוליו שלנו - גייסו הון רב במהלך השנתיים האחרונות. עכשיו הן צריכות להתכונן לפרוס את הסכום הזה על פני שנתיים או שלוש, באמצעות ניהול עלויות חכם יותר".

ליזום מיזוגים ורכישות, ולקנות טאלנטים

עצתו השנייה של פורד היא "ללמוד גם לשחק בהתקפה" וזאת ניתן לעשות, לדבריו, בשני אופנים: באמצעות יוזמה של מיזוגים ורכישות, ובעזרת קנייה של טאלנטים. "הרי נוצרו כאן יותר מדי חברות, ויש צורך בקונסולידציה. לחברות שמובילות את השווקים שלהן יש כאן הזדמנות לפעול בחזית הזו, במטרה לחזק את מעמדן בשוק ולהקטין את מספר המתחרים. לגבי רכישה של טאלנטים, הרי נכנסנו למציאות שבה חברות רבות שמעסיקות עובדים מעולים עלולות להיכשל, וישנה אפשרות לבצע מהלכים כדי לגייס אותם לארגון שלך. הייתה כאן תקופה שבה ההון הביא ליצירת יותר מדי חברות, לכך שיותר מדי חברות גייסו כסף ושהשווי היה גבוה מדי. חברות גייסו כי הן יכלו, לא כי הן היו צריכות. עכשיו אנחנו עוברים לסביבה שבה ההון יהיה קשה להשגה, ושיגיע בנתחים קטנים יותר. כל הצד הזה של הקמת חברות הופך מאתגר הרבה יותר".

האם גם לקרנות הפרייבט אקוויטי יש אחריות בנושא?

"כאשר הנתון הוא ריבית ריאלית ואבסולוטית נמוכה מאוד, אותם מוסדות שנהגו קודם לכן להחזיק באג"חים כדרך לייצר תשואה ולעמוד בהתחייבות שלהם לקרנות הפנסיה או לקרנות ההקדש האוניברסיטאיות לא יכלו יותר לייצר את התשואה הזו בגלל התעריפים הנמוכים. הם פנו להשקעות אלטרנטיביות, ופרייבט אקוויטי הוא אחד הכיוונים המוערכים שבהם. אבל מה שלפני 20 שנה היה מגיע לטריליון דולר בנכסים, הפך עכשיו ל־10 טריליון דולר, וכל הכסף הזה חיפש עסקאות והעלה את המחירים. עכשיו מקבלים את האפקט ההפוך: מוסדות רבים כאלה מקצצים את ההתחייבויות שלהם לפרייבט אקוויטי, הולכים לכיוונים אחרים ומותירים פעילות סלקטיבית מאוד ותמיכה במספר קטן יותר של חברות. חלק נכבד מההון שלא היה מחויב לטווח הארוך ייצא גם הוא. אולי זה מספק הסבר למצב שאליו הגענו, שבו כמות הכסף שהייתה בשוק הייתה כל כך גדולה".

ג‘נרל אטלנטיק היא קרן צמיחה ותיקה שפועלת באותו האופן כבר מאז 1980, ללא קשר לתנאי השוק. מטרתה להשקיע בחברות שכבר צברו הכנסות וצומחות במהירות, לפחות ב־40% בשנה, בתחומים כמו טכנולוגיה - אבל לא רק. לקרן יש השקעות בתחומים כמו מדעי החיים, מוצרים לצרכן הסופי ופיננסים. בין האקזיטים שלה נכללות חברות כמו סנאפ, סלאק, וענקית הסייבר קראוד סטרייק. היא יודעת לתת המחאה של 800 מיליון דולר בהשקעה אחת, אך מבינה היטב את הזדמנויות ההשקעה בחברות צעירות, כך שגם המחאה של 25 או 50 מיליון דולר בסבב גיוס שני (B) באה בחשבון, ואולי עשויה להתאים לשוק הישראלי.

רוב תשואות קרנות ההשקעה בהייטק בשנתיים האחרונות היו על הנייר, וראו את הירידה הגדולה שלהן כבר בקיץ 2021. האם ראית את הבועה מתחילה להתפוצץ כבר אז?

"אנחנו אומרים כבר ארבע או חמש שנים כי הערכות השווי של החברות גבוהות מדי. בגלל זה היינו ממוקדים בתקופה הזו יותר באקזיטים וביצירת תשואות במזומן למשקיעים שלנו, ופעלנו בסך הכל באופן זהיר בהשקעות חדשות. אם מביטים על הפורטפוליו שלנו, רואים שבשנה שעברה השקענו 8 מיליארד דולר, אבל ייצרנו 11 מיליארד דולר באקזיטים. בכל אחת משלוש או ארבע השנים האחרונות מכרנו יותר ממה שבסוף השקענו".

"היכולת להגיע לביצועים טובים קשה יותר"

פורד מסביר כי הדפוס הזה מתחיל להשתנות. "היכולת להגיע לביצועים טובים קשה יותר, ושוק ההנפקות סגור, בו בזמן שהמחירים יורדים מהר יחסית. זה מייצר הזדמנויות השקעה חדשות בתנאים אטרקטיביים הרבה יותר. לכן, אחרי חמש שנים, נתחיל לבצע יותר השקעות ואולי נמכור קצת פחות אחזקות. זו תזוזה משמעותית. כמובן שיתברר שגם אנחנו עשינו טעויות כאלה ואחרות, אבל בסך הכל יתברר גם כי אסטרטגיית ההשקעה והמכירה שלנו הייתה נכונה".

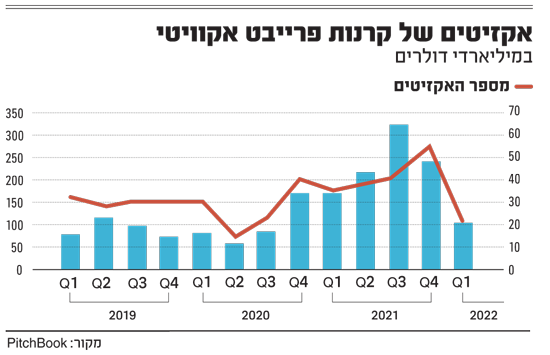

לפי חברת המחקר PitchBook, שיעורי האקזיט של קרנות הפרייבט אקוויטי הגיעו לרמות נמוכות של ממש. האם זה אומר שתנצלו את המצב להשקעות ארוכות טווח, ואולי מסוכנות יותר?

"התחום שבו אנחנו מקבלים ציונים גבוהים ממשקיעים הוא שיצרנו בתקופה הזו כל כך הרבה נזילות, ולמעשה הורדנו את האסימונים מהשולחן, בעוד שלרבים מהמתחרים שלנו ישנם רווחים לא ממומשים, על הנייר בלבד. הם לא החזירו את ההון למשקיעים בזמן, ועכשיו כשהערכות השווי של החברות יורדות - הם מתחרטים על כך מאוד. כלומר, לא רק שהתשואה הריאלית ירדה, אלא גם זו שעל הנייר, ומשקיעים באים אליהם ושואלים מדוע לא החזירו להם כסף כאשר עוד היו יכולים. כעת, יעברו שנתיים, שלוש או אפילו ארבע שנים עד שנקבל תשואות משמעותיות על ההון שהשקענו".

מנכ"ל ג'נרל אטלנטיק מעריך כי ירידת השווי בחברות הציבוריות תתבטא גם בקרב חברות ההייטק הפרטיות וחדי קרן, ותביא חברות לצאת לגיוסים שבהם יגייסו לפי שווי נמוך יותר מאשר בגיוס הקודם - דבר שלפי ההערכה עלול לייצר להן מבוכה רבה ולגרום לכאוס ביחסים שבין היזמים, למשקיעים ולעובדים.

"חברות מורידות שווי כשהן במצב מסוכן"

לדבריו, זה יקרה, "אבל אולי לאט יותר, כמו החלקה במורד בהילוך איטי. הסיבה לכך שזה יקרה בהילוך איטי היא העובדה שחברות רבות גייסו סכומי כסף משמעותיים בשנתיים-שלוש האחרונות, המדדים הפיננסיים שלהם יציבים, והמסלול שבו הן הולכות ברור. בדרך כלל חברות נאלצות לבצע הורדת שווי כאשר הן עומדות בפני מצב של כניסה לאזור מסוכן שבו עומדת לרשותן פחות משנה אחת כדי לממן את ההפסדים התפעוליים שלהן. רק אז הן יאותו לקבל סבב בשווי יורד".

פורד מספר כי הוא ואנשיו מזהים כעת יזמים רבים שגייסו הון, בכלל זה ממשקיעים שהוא מכנה ממשקיעים שבאו לטווח הקצר, "שיחקו" בטווחי מחירים גבוהים מאוד - וכעת אותם יזמים מחפשים שותף חדש שיתמוך בהם לטווח הארוך. "הם מדברים על כניסה להשקעה במחירים של השנה שעברה (Flat Round), כל עוד הם מצליחים לייצר מסלול יציב של צמיחה כלכלית. הייתי אומר בבוטות - הזדמנויות השקעה רבות מתוך אלה עדיין עומדות במחיר מופקע למדי, אפילו אם לוקחים בחשבון שהחברות האלה עוד יצמחו בשנה הקרובה. לכן, אני חושב שזה ייקח זמן, אבל נגיע לרגע שבו חברות יתחילו לגייס בשווי נמוך יותר".

מספר המפוטרים חזר ביוני למספרים שראינו עם פרוץ הקורונה.

"אנחנו נכנסים לתקופה של טלטלה שתכלול מיזוגים ורכישות בתעשייה שלנו. יותר מדי חברות מומנו על ידי קרנות הון סיכון, בשווקים רבים. בכל תחום היינו צריכים לראות אולי שלושה או ארבעה מתחרים. במקום זאת, יש שבעה. לא כולם יצליחו וחלקם באמת עלולים להיסגר, והעובדים ייפלטו לשוק. במקרים אחרים אולי יהיו מיזוגים, אבל גם שם נראה מקרי פיטורים. אני חושב שזה כמעט בלתי נמנע וזה כבר מתחיל לקרות".

אלכס קריסס וצוות ההשקעות שלו / צילום: ג'נרל אטלנטיק

משקיעים בורחים ממניות לנכסים אחרים כמו נדל"ן, אגרות חוב או סחורות. האם אתה רואה מגמה שבה הם חוזרים להשקעות בטכנולוגיה?

"ראשית, יש עדיין צמיחה חזקה שמגיעה גם משוק הטכנולוגיה, ואם אתה משקיע שנמצא בתחום בשביל הטווח הארוך - התשואות מוכיחות את עצמן לאורך זמן. יש מניות טכנולוגיה רבות שמפגינות צמיחה סקולרית (צמיחה חזקה בשוק דובי; א.ג), ובאופן כללי, צמיחה כללית איננה קשורה למחזוריות קצרת הטווח בכלכלה. עם זאת, בטווח הקצר רואים יותר משקיעים שנוהרים להחזיק בחוב בגלל עליית הריביות, דבר שלא ראינו כאן רק לפני שלושה חודשים".

מתי להערכתך מניות יחזרו להיות סחורה מבוקשת?

"כרגע יש עדיין כמה נעלמים שמקשים על כך, ועד שלא נקבל לגביהם תשובה, לא נדע בוודאות שהם בדרך חזרה. למשל, מהו הקצב הסביר של עליות האינפלציה והריבית? האם אנחנו הולכים לקראת מיתון? השוק הדובי שנכנסנו אליו ומכפילי ההכנסות הנמוכים משקפים את הריבית והאינפלציה הגבוהים. אבל מה יקרה אם נתחיל לראות את הירידה בשווקים באה לידי ביטוי בדיווחים של חברות שכלל לא לקחו בחשבון מיתון, וידווחו על ירידה בהכנסות? הפגיעה בהכנסות וברווחיות תוביל לחיסרון אפילו עוד גדול יותר בשוק המניות. אז יש עוד כמה תשובות שמשקיעים מחכים לקבל לפני שהם מתחייבים להקצות עוד הון לשוק המניות".

"תנאי העסקה חוזרים להיות נוחים יותר"

עם המשבר בשוק, עושה רושם שידם של המשקיעים עכשיו על העליונה, אחרי שנתיים שנתנו יתרון מובהק ליזמים שגייסו מכם הון.

"בהחלט. חזרנו לתקופה שבה אפשר לעשות בדיקת נאותות מלאה לפני השקעה. בשנה שעברה ראינו יזמים שהיו מניחים הסכמי השקעה עם אולטימטום של 24 שעות, והם הציעו למשקיעים הפוטנציאליים אפשרות לבדיקת נאותות מוגבלת למדי. אנחנו מעולם לא התפשרנו על זה, ועכשיו אנחנו רואים שהלחץ הזה הסתיים. גם תנאי העסקה חוזרים להיות נוחים יותר. אם עד לאחרונה היו מציעים לנו מניות עם זכויות מוגבלות, הרי שכיום חזרנו לעידן שבו משקיעים יכולים לרכוש מניות בכורה עם זכויות מועדפות והגנות. אם עד לאחרונה גיוסים היו מסתכמים בכך שיזם רוצה לגייס לפי שווי של 3 מיליארד דולר והוא מחכה עד שמישהו היה מופיע ושם כסף, הרי שהיום הגיוסים חזרו להיות מבוססי צמיחה, רווחיות ותזרים מזומנים. גם ערכי השווי חזרו לגודלם הטבעי".

ישראל היא מדינה יקרה גם להשקעות הון סיכון, ולראייה קרנות ההשקעה לא מפסיקות להגיע לכאן ולהעלות מחירים. גם אתם חלק מהטרנד.

"זה נכון שהרבה משקיעים הגיעו לכאן בגלל החדשנות שיש פה, אבל הם בהחלט ישקפו את מה שהם חושבים על הערכת השווי. זה דבר נהדר לישראל, כמובן, אבל יהיה צורך לתת לחום לצאת מהשוק, ולמחירים להיות קצת יותר רציונליים".

האם תשקיע בחברות קריפטו או בלוקצ'יין, בראי הטלטלה בשוק?

"אנחנו לא משקיעים במטבעות קריפטוגרפיים, אלא בחברות. למרות התיקון המשמעותי במטבעות הקריפטו, המגמה לטווח הארוך יותר, זו ששייכת לבלוקצ'יין, לביזור פיננסי ו־web 3.0 היא אמיתית מאוד ואכן מהווה תשתית מחשוב חדשה סביבה יווצרות חברות טובות. אני חושב שהטלטלה בשוק המטבעות משאירה את המשקיעים האמיתיים במגרש".

תעודת זהות: ג'נרל אטלנטיק

תחום עיסוק: קרן השקעות עם הון מנוהל של 79 מיליארד דולר

היסטוריה: נוסדה ב־1980, ובאפריל השנה הקימה סניף ראשון בארץ. היא פעילה בישראל מאז נובמבר 2019

נתונים: לחברה 445 עובדים, כשמהם 230 מומחי השקעות ב־15 סניפים. יש לה 190 חברות פורטפוליו. הקצאת ההון השנתית שלה עומדת על 9-8 מיליארד דולר, 60% מחוץ לארה"ב

עוד משהו: אלכס קריסס מנהל את השקעות הקרן בישראל, והנציג המקומי מקס אוגוסט מסייע לו בבחינת חברות חדשות

תעודת זהות: ביל פורד

אישי: אזרח ארה"ב בן 61

מקצועי: בעל תואר ראשון בכלכלה ממכללת אמהרסט, ותואר שני במנהל עסקים מאוניברסיטת סטנפורד. משמש כמנכ"ל ג'נרל אטלנטיק מאז 2007. הוא הצטרף לקרן בשנת 1991, לאחר קריירה במורגן סטנלי

עוד משהו: משמש כדירקטור בבייטדאנס, המפעילה הסינית של טיקטוק, ובבלקרוק