אודות המשקיע האינטליגנט

הטור שבועי של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב"

אודות ג'ייסון צוויג

מבכירי העיתונאים של The Wall Street Journal. מחברו של הספר "הכסף שלך והמוח שלך: איך מדעי המוח יכולים לסייע לכם להיות עשירים", והעורך של הגרסה המעודכנת של רב־המכר "המשקיע הנבון", שהוגדר על ידי וורן באפט כ"ספר ההשקעות הטוב ביותר שנכתב אי־פעם"

עונת הציד לרכישות עצמיות של מניות, או בייבק (buybacks), נפתחה - פעם נוספת. בנאום "מצב האומה" שנשא הנשיא ג'ו ביידן מוקדם יותר החודש, הוא תקף את חברות הנפט הגדולות על כך שניצלו רווחי שיא "כדי לקנות בחזרה את המניות של עצמן, ובכך העשירו את המנכ"לים ובעלי המניות". בהמשך הנאום הציע להכפיל פי ארבעה את המס הפדרלי - 1% כיום - על רכישות עצמיות.

● שיאן הדיבידנדים: חברות בשליטת עידן עופר חילקו יותר מהבנקים הגדולים יחד

● יותר ממיליארד דולר בקופה הפכו את החברה הזו ליעד להשתלטות

לא מפתיע שרכישות עצמיות מעוררות את זעמו של הנשיא. בחמש השנים האחרונות, על פי חברת מדדי דאו ג'ונס ו-S&P, חברות אמריקאיות גדולות הוציאו כ-3.9 טריליון דולר על רכישה מחדש של מניותיהן.

האם מנהלי חברות מרעיבים את העסקים שלהם כדי להשמין את עצמם ולרפד את בעלי המניות, כפי שטוענים המבקרים כבר שנים? או האם רכישות עצמיות הן סוג של מרפא לכל מחלה, שמאפשר למשקיעים להעביר הון למטרות הטובות ביותר האפשריות?

רכישות עצמיות אינן רעות או טובות. הן פשוט עוד מכשיר. בדיוק כפי שאפשר להשתמש בפטיש כדי לבנות בית, וגם כדי להרוס אותו, רכישות עצמיות הן שימושיות בידיים התאגידיות הנכונות, ומסוכנות בידיים הלא נכונות.

ברכישה עצמית, חברה משתמשת במזומנים כדי לרכוש בחזרה חלק מהמניות שלה, בדרך כלל במחיר השוק, מבעלי מניות שבוחרים למכור. בסוף התהליך יש לחברה פחות מזומנים ופחות מניות זמינות לרכישה: משקיעים שמשתתפים בזה מקבלים יותר מזומנים ונתח קטן יותר בחברה.

העיתוי הכושל של ליהמן ברדרס ושל סיטיגרופ

לא קשה לחשוב על דוגמאות לרכישות עצמיות שהשתבשו. חברת ליהמן ברדרס הוציאה 2.6 מיליארד דולר ברכישה עצמית של המניות שלה ב-2007, ובשני הרבעונים הפיסקאליים הראשונים של 2008 הוציאה כמעט 1.5 מיליארד דולר נוספים. פחות משישה חודשים אחר כך, החברה הענקית מוול סטריט קרסה.

כפי שדיווח "וול סטריט ג'ורנל" ב-2009, סיטיגרופ רכשה בחזרה מניותיה ביותר מ-20 מיליארד דולר בין 2004 ל-2008 - בדיוק לפני שנזקקה לסיוע ממשלתי בגובה כ-45 מיליארד דולר בזמן המשבר הפיננסי.

מאז דצמבר 2004, Bed Bath & Beyond רכשה בחזרה 265 מיליון מניות בעלות מצטברת של 11.7 מיליארד דולר, על פי הדוח הרבעוני האחרון של הרשת הקמעונאית הנאבקת. היא שילמה יותר מ-26 דולר על חלק מהמניות האלה בזמן טירוף מניות המם של 2021. השבוע נסחרה מניית החברה תמורת פחות מ-2 דולרים.

אל תתנו לכמה דוגמאות אנקדוטליות להסתיר מכם את הראיות הרחבות יותר. מבט מפוכח על חלק מהרטוריקה בנושא רכישות עצמיות חושף את התמונה הגדולה יותר.

רכישות עצמיות מרעיבות חברות מהון שיכלו ליישם באופן רווחי יותר על ידי השקעה בהצמחת העסקים שלהם.

הביקורת הזו מניחה שאותה הנהלה, אם לא תקצה את ההון לרכישה עצמית, תקצה אותו באופן נכון למטרות אחרות.

עם זאת, לצפות לכמויות של מזומנים עודפים שלא ישרפו חור בכיס של המנכ"ל הטיפוסי זה כמו לשים ערימת בשר נא לפני אריה ולצפות שלא יטרוף אותה.

מה קרה כשחברות הנפט לא ביצעו רכישה חוזרת

הדוגמאות החביבות עליי מגיעות משנות ה-70, אז, בדיוק כמו עכשיו, היה לחברות נפט ענקיות הרבה יותר הון שיכלו להשקיע בחזרה בבארות הקיימות שלהן.

במקום לקנות בחזרה מניות, ב-1979 קנה תאגיד אקסון יצרנית מנועים חשמליים תמורת 1.2 מיליארד דולר - רק כדי להיפטר מהרכישה כמה שנים אחר כך, תוך שהחברה בקושי הצליחה להחזיר לעצמה את ההשקעה. בנוסף אקסון גם הזרימה לפחות מיליארד דולר לחברות המייצרות ציוד משרדי עתידני - רק כדי לסגת גם מהן עד אמצע שנות ה-80.

החברה שהייתה אז יריבתה של אקסון, תאגיד הנפט מוביל (Mobil), הוציאה יותר ממיליארד דולר לרכישת חברה שייצרה קופסאות קרטון, וניהלה גם את רשת חנויות הכלבו Montgomery Ward. גם היוזמות האלה כשלו.

חברות מנסות באופן מלאכותי לנפח את שווי השוק שלהן על ידי רכישה עצמית של המניות שלהן.

מחקר חדש, "רכישות עצמיות של מניות עומדות למבחן", שנכתב על ידי המרצים לפיננסים והנהלת חשבונות ניקולס גסט מאוניברסיטת קורנל, ס' פ' קותארי מ-MIT ופארת' וונקאט מאוניברסיטת אלבמה, מנתח את תשואת המניות של אלפי חברות מ-1988 עד 2020, ומשווה בין אלה שרכשו בחזרה מניות לעומת אלה שלא עשו זאת, בהתאמה לגודלן ולגורמים אחרים.

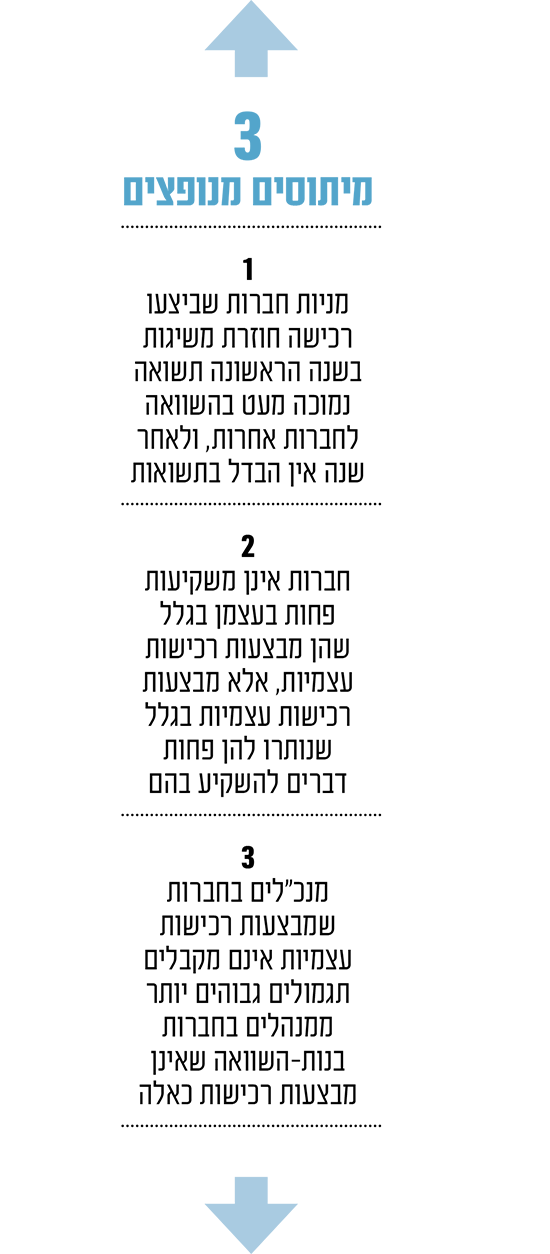

בשנה של הרכישה העצמית, חברות שביצעו רכישות עצמיות תכופות או גדולות הניבו תשואות מעט יותר נמוכות - לא יותר גבוהות. לאורך תקופה ממושכת יותר, לא היה הבדל בתשואות. מחקר שנעשה ב-1967 הראה תוצאות דומות.

חברות המבצעות רכישות עצמיות משקיעות פחות בהוצאות הון או בהוצאות על מחקר ופיתוח.

חברות צעירות יותר, עם סיכויים מעולים לצמיחה פנימית, נוטות להחזיר את כל המזומנים שלהן בחזרה לעסק, ולא מותירות כלום לרכישות עצמיות. כשהחברות מבשילות, הזדמנויות הצמיחה שלהן מידלדלות, והעסק שלהן מייצר יותר מזומנים ממה שהן צריכות, וזה הופך רכישות עצמיות להחלטה מתאימה בנוגע לשימוש בכסף העודף.

כך שבאופן ממוצע, חברות הנמצאות בתהליך של האצה לא עושות רכישות עצמיות, בעוד שחברות בהאטה עושות זאת. משקיעים נוטים לשלם יותר על מניות הצומחות במהירות, כך שביצועי השוק בטווח הקצר של חברות הצומחות יותר לאט ועושות רכישות עצמיות נוטים להיות מעט יותר נמוכים.

באופן כללי, זה לא שחברות משקיעות פחות בגלל שהן עושות רכישות עצמיות, אלא שהן עושות רכישות עצמיות בגלל שנותרו להן פחות דברים להשקיע בהם.

רכישות עצמיות נמצאות בעלייה בגלל שמנכ"לים המקבלים שכר גבוה מדי מנצלים אותן כדי להגדיל את השכר שלהם.

בעוד שהכמויות בדולרים של רכישות עצמיות עלו, הרי שכשיעור מתוך כלל הערך של שוק המניות האמריקאי הן הצטמקו מאז 2007 כמעט במחצית - לכ-0.7%, לעומת 1.3%, על פי חברת מדדי דאו ג'ונס ו-S&P. הפריחה ברכישות עצמיות התגמדה בהשוואה לעלייה בשווי המניות באופן כללי.

המנכ"לים דווקא לא מקבלים שכר גבוה יותר

זאת ועוד, המחקר "רכישות עצמיות של מניות עומדות למבחן" גילה שמנכ"לים של חברות העושות רכישות עצמיות לא מקבלים שכר גבוה יותר משמעותית - כולל המשכורת, הבונוסים והאופציות במניות - מהמנהלים בחברות בנות-השוואה שאינן מבצעות רכישות עצמיות של מניות. בממוצע, מנכ"לים שמבצעים רכישות עצמיות לא מרוויחים אפילו 1% יותר בחישוב כולל של השכר.

"אנחנו לא רואים ניצול מסיבי לרעה כפי שטוענים אנשים מסוימים", אמר אחד ממחברי המחקר, ס' פ' קותארי מ-MIT. "זה לא משחק מכור שבו המנכ"לים מרפדים את כיסיהם".

רכישות עצמיות נותנות למשקיעים בחירה בחינם: אתם יכולים למכור את מניותיכם בחזרה לחברה, או שאתם יכולים לשמור אותן. הן לא יעשירו אתכם, אבל הן יכולות לעזור למנוע ממנכ"לים לעשות אתכם עניים. פוליטיקאים משתי המפלגות צריכים להפסיק לעשות להן דמוניזציה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.