פברואר מסתמן כחודש קשה במיוחד למשקיעים במה שמכונה "השוק הסולידי" בבורסה בת"א. מדדי האג"ח של מדינת ישראל ושל החברות הציבוריות רשמו ירידות חדות, אגב זינוק בתשואה לפדיון, שמשקף את העלייה במפלס הסיכון שרואים המשקיעים.

● האג"ח הממשלתיות מאבדות גובה: "בשוק מעריכים שהריבית תעלה"

● מנהלי השקעות ממליצים איפה לשים את הכסף כשהשווקים סוערים | בדיקת גלובס

● האג"ח הממשלתיות חוטפות אבל עדיין מפגינות עמידות יחסית, חובה לשמר אותה | יניב פגוט, דעה

סיבה מרכזית אחת לעליית התשואות באג"ח הממשלתיות והקונצרניות נובעת מעליית תשואות חדה באג"ח הממשלתיות האמריקאיות מאז תחילת החודש, על רקע נתוני מאקרו חזקים. אותם נתונים מלמדים, כי הבנק הפדרלי מתקשה לרסן את האינפלציה, חרף העלאות הריבית המשמעותיות שביצע בשנה האחרונה.

לעליית התשואות בארה"ב, שמהוות בנצ'מרק ליתר שוקי החוב בעולם, השפעה על תשואות האג"ח הממשלתיות בישראל, שלוחצות מצידן על מחירי האג"ח של החברות הציבוריות (החוב קונצרני). זאת הן בשל היותן מושפעות מהתשואה באג"ח הממשלתיות, הנחשבות לנכס בטוח וסולידי ביותר, והן בשל הירידה בתיאבון לסיכון מצד המשקיעים המקומיים.

סיבות נוספות לירידות בשוק האג"ח הן פרסום מדד המחירים לצרכן הגבוה בישראל, שאילץ את בנק ישראל להעלות ריבית ב-0.5% במקום ה-0.25% שהעריכו בשוק ערב המדד, והחששות באשר להשפעת הרפורמה במערכת המשפט על כלכלת ישראל. הללו הזניקו את הדולר מול השקל בשבוע האחרון, מהלך שהעלה את מפלס החששות באשר להמשך עליית האינפלציה ובעקבותיה העלאות ריבית בנק ישראל.

"בסדרות הארוכות הסיכון מגולם בצורה מינורית"

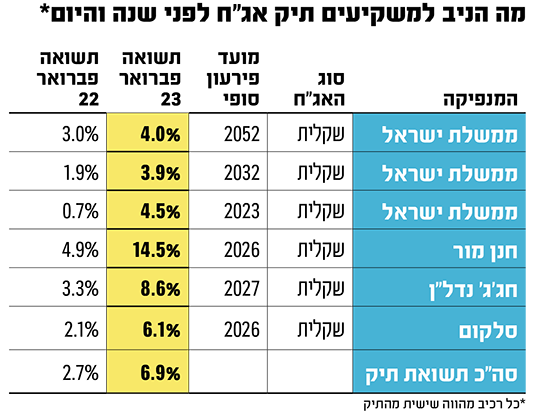

ירידת מחירי האג"ח ועליית התשואות בהן מספקות למשקיעים בשוק ההון תשואה שעליה היו יכולים רק לחלום בתחילת השנה שעברה, בשל סביבת הריבית האפסית ששררה אז. אם בתחילת 2022 היו מעניקות אג"ח של ממשלת ישראל לטווח הבינוני-ארוך תשואות לפדיון שבין 0.7% ל-3%, הרי שאותן סדרות מעניקות כיום תשואה של יותר מ-4%.

זאת, בשעה שעקום תשואות האג"ח הממשלתיות התהפך, כלומר, ככל שהסדרות קרובות יותר לפדיון, כך התשואה עליהן גבוהה יותר (קרי מסוכנות יותר), מה שמוביל את המומחים להמליץ לחפש את ההזדמנויות באג"ח לתקופות קצרות, על פני הארוכות.

"המשקיע מקבל כיום פיצוי יותר טוב על הסיכון בטווחים הקצרים", אומר רפי גוזלן, הכלכלן הראשי של בית ההשקעות אי.בי.אי. "נראה כי סדרות האג"ח הארוכות לא מפצות מספיק בתשואה שהן מניבות על האינפלציה והסיכונים הנוספים.

"המק"מים (מלווה קצר מועד של עד שנה) של בנק ישראל מעניקים כיום תשואה של 4.7% לשנה, בעוד שאג"ח ממשלתיות בינוניות-ארוכות יעניקו כ-4%. כלומר, לטעמי הסדרות הארוכות מגלמות בצורה מינורית את הסיכון הפוליטי או הרפורמה במערכת המשפט".

גוזלן מתאר את המצב שנוצר בשוק החוב. לדבריו "יש שילוב של מספר גורמים. הראשון הוא שהעולם עבר בחודש האחרון שינוי די גדול, שמגיע בעיקרו מארה"ב ונוגע לגובה הריבית הצפויה. השוק מתמחר כעת שלוש העלאות ריבית (בארה"ב) של 0.25%, בניגוד לתמחור של העלאה אחת נוספת, בחודש שעבר.

"גורם שני, הוא העלאת הריבית, שהייתה גבוהה מהצפי של בנק ישראל בשבוע שעבר. והגורם השלישי זה כמובן הפיחות בשקל מול הדולר וסל המטבעות".

לדברי גוזלן, "הפיחות בשקל די בעייתי, וזה נובע מיישום הרפורמה המשפטית, בנקודת הזמן המדוברת. בתנאי המשק הנוכחיים חלק גדול מהיחלשות השקל תגולגל לעליית מחירים. אנחנו לא באינפלציה נמוכה שבה הפירמות יכולות לספוג חלק מהפיחות".

מדדי החוב עוד עלולים להמשיך לרדת

בדקנו תיק שמחציתו אג"ח ממשלתיות שקליות לטווחים בינוניים-ארוכים ומחציתו אג"ח קונצרניות שקליות לטווח בינוני. לפני שנה התשואה הגלומה בתיק שכזה עמדה על 2.7%, בעוד שכיום משקיע שירכוש אותו יקבל תשואה של 6.9% - יותר מכפולה.

משקיע שירצה לבנות לעצמו תיק קצר מועד, יכול כאמור לקבל תשואה גלומה באג"ח הממשלתיות הקצרות (עד שנתיים) של 4.6%, ובאג"ח הקונצרניות הקצרות (תל בונד שקלי 1-3) הוא יקבל 6.6%. ככל שיאריך את התיק, כך תרד התשואה.

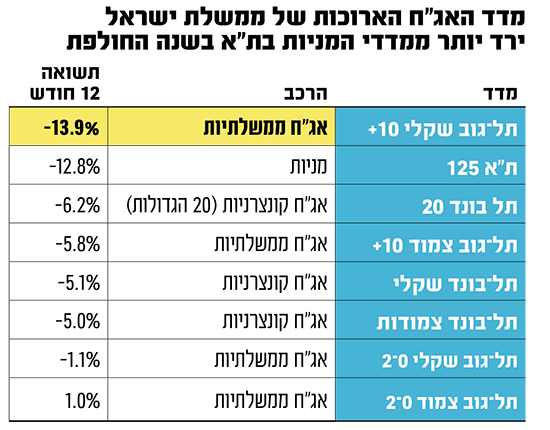

זאת לאחר שהשנה האחרונה הייתה כאמור צורבת מבחינת המשקיעים בשוק הסולידי. עד כמה צורבת? מדד האג"ח הממשלתיות הארוכות ביותר, תל גוב שקלי ל-10 שנים ומעלה, נפל ב-12 החודשים האחרונים ב-13.9%, והתשואה הגלומה בו כיום חוצה את רף ה-4%. לשם השוואה, מדדי המניות ת"א-35 ות"א-125 ירדו פחות ממדד האג"ח הממשלתיות המדובר, 9.3%- ו-12.8%- בהתאמה.

יש לציין שעליית התשואות טרם הסתיימה, כך שמדדי החוב עוד עלולים להמשיך ולרדת בחודשים הקרובים. ככל שבנק ישראל, בעקבות הבנק המרכזי בארה"ב, ימשיך להעלות את הריבית, וחולשת השקל מול הדולר תימשך, כך ייתכנו עוד ירידות במדד והתשואות עוד ימשיכו לטפס.

הסיכוי להעלאות ריבית נוספות, כאמור, רק עולה. בסוף השבוע התפרסמו נתוני מאקרו בארה"ב המלמדים עד כמה האינפלציה "דביקה". הוצאות הצריכה הפרטית בארה"ב עלו ב-0.6% בינואר, יותר מהצפוי (0.5%). בתגובה נרשמו ירידות בוול סטריט בשישי, של עד 2%. מנכ"ל ענק הבנקאות האמריקאי ג'יי.פי מורגן, ג'יימי דיימון, אף אמר בסוף השבוע כי הבנק הפדרלי "קצת איבד שליטה על האינפלציה".

מה שקורה בארה"ב משפיע מן הסתם על כל העולם וגם על שוק החוב המקומי, ושופך דלק למדורת התשואות. תשואת האג"ח ל-10 שנים של ממשלת ארה"ב זינקה מרמה של 3.39% בתחילת פברואר, ל-3.95% בסוף השבוע האחרון. זהו זינוק דרמטי לתשואת האג"ח של הכלכלה הגדולה בעולם.

מה שקורה בשוק החוב הממשלתי שולח כמובן גלי הדף אל שוק החוב הקונצרני. גם שם מטפסות התשואות, ומפלס הדאגה שם בהחלט עולה.

המשמעות המוחשית היא שעליית התשואות לפדיון מייקרת את הגיוסים, ולכן תוביל לקושי הולך וגובר של החברות למחזר חובות ולקחת אשראי חדש.

מדד התל בונד השקלי , שכולל 192 איגרות חוב קונצרניות, נסחר בתשואה לפדיון של כ-6%. לפני שנה בדיוק, התשואה הגלומה במדד עמדה על פחות ממחצית - כ-2.6%.

מדד זה כולל מגוון גדול של סדרות אג"ח, בין היתר של הבנקים הגדולים (לאומי, פועלים, מזרחי טפחות ודיסקונט), חברות כמו סלקום, בזק ושטראוס ומגוון חברות נדל"ן, בהן אלוני חץ וגב-ים.

התוצאה היא שהמשקיעים יכולים לרכוש היום איגרות חוב שיעניקו להם תשואות חד-ספרתיות גבוהות, שלפני שנה רק יכלו לחלום עליהן - מחברות גדולות במשק.

אך המשמעות הנוספת היא שהתשואות הגבוהות מגלמות גם סיכון גובר ליכולת החזר החוב של החברות. כ-10% מהאג"ח הקונצרניות השקליות בבורסה נסחרות בתשואה דו-ספרתית (תשואת זבל) וכחמישית מאותן איגרות חוב נסחרות בתשואה חד-ספרתית גבוהה של מעל ל-8%. אלה תשואות שבהן יתקשו אותן חברות למחזר את החוב שלהן, כך שהחשש להסתבכות ולכשל פירעון מטפס במקביל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.