לפני מספר שבועות הגיש מיליארדר ההייטק והנדל"ן הישראלי טדי שגיא הצעה לרכישת מלוא מניותיה של חברת אבטחת הסייבר שבשליטתו, Kape. ההצעה, שהוגשה באמצעות חברת Unikmind שבבעלות שגיא (המחזיקה 55% ממניות קייפ) נקבה במחיר של 3.44 דולר, ובסה"כ כ-700 מיליון דולר עבור החזקותיהם של יתר בעלי המניות בקייפ, לפי שווי של כ-1.55 מיליארד דולר לחברה. ביום ההצעה מדובר היה מדובר על פרמיה של כ־10% על מחיר השוק של מניית קייפ, הנסחרת בבורסה המשנית של לונדון (AIM).

● השנה הסוערת של דיפלומט מסתיימת בירידה ברווח, ובאזהרה ללקוחות

● התשואות נפלו והנכסים הצטמקו, אז איך הצליח אלטשולר שחם לשמור על הרווח | ניתוח

האם הצעתו של שגיא אטרקטיבית לבעלי המניות בקייפ? ובכן, נראה שרבים סבורים שהתשובה היא לא; ובכל זאת, ייתכן ששגיא יצליח לרכוש את מניות הציבור ולו משום שלצד "הגזר" של הצעת הרכש, יש גם "מקל" בדמות היכולת שלו למחוק את המניה ממסחר.

בהודעה על הצעת הרכש נכתב כי "ללא קשר לתוצאות ההצעה, Unikmind מתכוונת לדרוש כינוס של אסיפה כללית של קייפ במטרה לקבל החלטה למחוק את מניית קייפ ממסחר ב-AIM בהקדם האפשרי".

במקרה כזה, בעלי המניות מקרב הציבור יישארו עם מניות לא נסחרות בחברה פרטית. מלבד Unikmind של שגיא, בעלי המניות הגדולים בקייפ הם חברת ההשקעות הבריטית Slater Investments עם כ־6.7% ושני מייסדי חברת ExpressVPN שקייפ רכשה ב-2021, כל אחד מהם מחזיק בכ-5.7% ושניהם נושאי משרה בחברה.

מתברר, כי כללי המסחר בלונדון מקילים מאוד על בעלי שליטה ביכולתם למחוק את המניות ממסחר. עו"ד ניר דאש, מנהל משותף של מחלקת חברות וניירות ערך במשרד הרצוג פוקס נאמן מסביר כי חברות ישראליות שנסחרות בלונדון כפופות לכללים הישראלים, אך קייפ אינה ישראלית - היא הוקמה באי מאן (Isle of Man) והמטה שלה פועל מלונדון.

"מחיקה של חברה מלונדון אפשרית בשתי דרכים. הראשונה היא הצעת רכש מלאה, שהיא תהליך אומנם יותר ארוך ממה שאנחנו מכירים אצלנו, אבל המהות שלו דומה. השנייה היא מה שמכונה הסדר באישור בית המשפט (Scheme of arrangement), שזה הליך די דומה למה שהיה בישראל לפני חוק החברות ב-1999, הליך שדורש אישור מ-75% מבעלי המניות המצביעים באסיפה", אומר דאש.

לדבריו, "בישראל אתה לא יכול למחוק באופן יזום את המניות ממסחר - אם לא הצלחת להשלים הצעת רכש או מיזוג, החברה נשארת ציבורית, אין מה לעשות. באנגליה, מספיקה הצבעה של 75% מהמשתתפים באסיפת בעלי המניות בעד, ואפשר למחוק את החברה ממסחר. עדיין יהיו לה בעלי מניות מהציבור, אבל המניה שלה כבר לא תיסחר". במילים אחרות, יכולה להיווצר קונסטלציה שבה, בהנחה שלא כל בעלי המניות ישתתפו באסיפה, תוכל Unikmind להשיג את הרוב הנדרש למחיקת קייפ מהמסחר לבדה.

"הערכת חסר משמעותית"

עם זאת דאש מציין כי בבורסות של לונדון יש דבר שנקרא Nomad; מדובר בחברות פיננסים שלדבריו משמשות כמעין "רגולטור פרטי": "הנומאד ממונה על-ידי החברה אבל עושה עליה רגולציה וכל חברה חייבת נומאד", הוא מסביר.

"במקרים רבים כשחברה מונפקת, בעל השליטה נכנס להסכם עם הנומאד ומגביל את עצמו מהשתתפות בהחלטות מסוימות. לדוגמה, ייתכן מצב שבו בעל השליטה יסכים שיידרש רוב מיוחד למחיקת החברה ממסחר, כדי שההנפקה תיחשב יותר אטרקטיבית".

האם מחיר ההצעה של שגיא טוב לבעלי המניות? מספר גורמים סבורים שלא, ובראשם - הדירקטורים העצמאיים של קייפ, שכשבועיים לאחר ההצעה פרסמו דיווח לבורסה לפיו דנו בהצעה, התייעצו עם בעלי מניות מוסדיים גדולים, קיבלו ייעוץ מצד Shore Capital וסיטי, והם "מאמינים כי ההצעה מעריכה בחסר משמעותי את קייפ ואת סיכוייה העתידיים".

הדירקטורים העצמאיים לא לבד, גם אנליסטים נוקבים במחירי יעד גבוהים יותר למניית קייפ. כך למשל, האנליסט שאול אייל מ־Cowen ממליץ על מניית קייפ בהמלצת "קנייה" במחיר יעד של 3.5 ליש"ט, הגבוה משמעותית ממחיר ההצעה.

למעשה, גם מחיר השוק כיום גבוה ממחיר ההצעה של שגיא. השבוע פרסמה קייפ את הדוחות הכספיים שלה ל־2022 ונסחרה בעלייה מתונה, למחיר של 2.88 ליש"ט. בשער החליפין הנוכחי, הצעה של 3.44 דולר משמעותה 2.81 ליש"ט, כלומר מחיר המניה גבוה ב־2.5% ממחיר ההצעה.

אייל העריך לאחר הצעת הרכש של שגיא כי סביר להניח שתהיה מחיקה של המניה ממסחר, וכי בעתיד ייתכן שהחברה תנסה להגיע לשוק האמריקאי שם יש לה פוטנציאל להשיג שווי גבוה יותר.

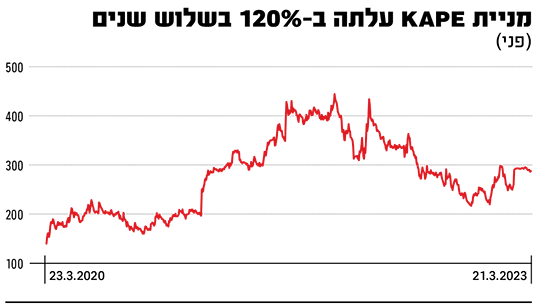

ייתכן שהמשקיעים מעריכים ש-Unikmind תעלה את מחיר הצעת הרכש. בשיא, בסוף 2021, נסחרה מניית קייפ במחיר של 4.55 ליש"ט אך בהמשך ירדה עם כל שוק הטכנולוגיה.

בספטמבר שעבר ביצעה החברה גיוס הון של כ־220 מיליון דולר, מתוכם 120 מיליון דולר שהזרים שגיא, לפי מחיר של 2.65 ליש"ט למניה שהיווה אז דיסקאונט מסוים לעומת מחיר השוק. באותו גיוס השתתפו גם גופים מוסדיים מישראל, כלל, הפניקס, מור, ספרה ונוקד. מאז אותו גיוס נעה המניה בטווח של עד 3 לש"ט.

הסיבה למחיקת קייפ מהמסחר, כפי שהוסבר בעת הדיווח על הצעת הרכש, היא כי "שגיא מאמין שהדרך המתאימה ביותר לתמוך באסטרטגיית הצמיחה של קייפ היא באמצעות השקעות הון לטווח ארוך, המנוהלות הרחק מהשווקים הציבוריים". הוא הזכיר גם את האי־ודאות המאקרו־כלכלית והמסחר הדליל במניות החברה, ואמר כי "אנחנו נחושים בדעתנו שהפרק הבא במחזור החיים של קייפ הוא בזירה הפרטית".

לנצל הזדמנויות במהירות

מקורבים להצעת הרכש מוסיפים כי שגיא הוא הכוח המניע בחברה בשנים האחרונות, וההון שהעמיד לה ברכישות שביצעה הביא להצלחותיה. להערכתם, אין באמת יתרון לפעילות קייפ כחברה ציבורית, משום שחברה פרטית יכולה לפעול מהר יותר לניצול הזדמנויות. הם מציינים את המצב המאקרו-כלכלי כגורם לכך שגם אם חברות מסוימות סבורות ששווי שקיבלו בהצעת הרכש נמוך, על רקע המצב, ייתכן שהצעה שמובאת כיום תהפוך לנמוכה משמעותית בעוד מספר חודשים. עוד הם מוסיפים כי בתקופה בה רבים מחפשים נזילות, בעלי המניות בקייפ יכולים לממש את השקעתם, לעיתים ברווח משמעותי; אם כי שגיא, לדבריהם, יקדם בברכה את בעלי המניות שיבחרו להישאר בקייפ גם כחברה פרטית.

קייפ פרסמה השבוע דוחות כספיים שבהם הציגה תוצאות שיא, והמנכ"ל עידו ארליכמן אמר כי "2022 הייתה השנה הטובה ביותר בתולדות קייפ. בשנים שחברות תיעדפו צמיחה בכל מחיר, קייפ ידעה לצמוח תוך שמירה על רווחיות, והשנה המגמה הזו נמשכה". הכנסות החברה היו 624 מיליון דולר, הרווח התפעולי היה כ-100 מיליון דולר, הרווח אחרי מס היה 70.9 מיליון דולר וה-EBITDA הסתכם ב-176 מיליון דולר. מדובר על עלייה בכל הפרמטרים, בין היתר בזכות רכישת ExpressVPN בסוף 2021.

ארליכמן אמר כי שנת 2023 "תהיה מאתגרת לחברות רבות. העלייה בעלויות המימון לא משתקפת בצורה מלאה בשוק ויהיה קושי בגיוס כספים. אני צופה שחברות חזקות כמו קייפ ינצלו את התקופה כדי לזנק קדימה, בעוד לאחרות צפויה תקופה לא פשוטה". כנראה שהזינוק יקרה כבר כחברה פרטית, אם תוכניות בעל השליטה יתממשו.

עיקרי הצעת הרכש בקייפ

- בעל השליטה שגיא המחזיק 54.8% בקייפ הציע לרכוש את כל מניות הציבור בחברה ב־2.85 ליש"ט למניה

- מחיר המניה כיום גבוה יותר, והדירקטורים העצמאיים סבורים שההצעה מעריכה בחסר את החברה

- במקביל הצהיר שגיא שבכל מקרה יכנס אסיפה לאישור מחיקת החברה מהבורסה בלונדון

- הכללים בלונדון מקלים יחסית על בעל שליטה למחוק את החברה - נדרש רוב של 75% מבעלי המניות שמשתתפים בהצבעה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.