הכותב הוא יו"ר מיטב ני"ע. האמור אינו מהווה ייעוץ/שיווק השקעות/מס/אחר המתחשב בצרכיו של כל אדם. לכותב המאמר ו/או מי מטעמו ו/או מי מהקשורים אליו עשוי להיות עניין אישי בנכסים המוזכרים במאמר לרבות בשל ניהול נכסים כאמור ו/או הם עשויים להיות מוחזקים בנכסים פיננסיים אשר הם מנהלים

בימים האחרונים יצא לדרך מהלך חדשני של רשות ניירות ערך, ש"התבשל" במשך השנתיים האחרונות, להקמת קרנות גידור בנאמנות.

● המחקר ששכנע את בנק ישראל שהעלאות ריבית לא יורידו את מחירי הדיור

● הריבית עלתה שוב: בכמה יקפוץ ההחזר הממוצע על המשכנתה?

● הרבעון הראשון בוול סטריט נגמר בעליות חדות, מה ההיסטוריה מלמדת על ההמשך

זאת אחרי הרבה מאוד שנים שבהן לא נוצרו מוצרים חדשים בתעשיית קרנות הנאמנות, מאז 2008 עת הוקמו הקרנות הכספיות והקרנות המחקות הראשונות בישראל.

קרנות גידור מהוות תעשייה גדולה, ותיקה ומוכרת בעולם, בהיקף עולמי של כ־4 טריליון דולר. לישראל היא חדרה בעיקר בעשור האחרון, וכיום ישנם 120 מנהלי קרנות גידור בישראל, שמנהלים כ־180 קרנות עם נכסים המוערכים בכ־55 מיליארד שקל. זו תעשייה רווחית מאוד, ומשכך יכולה להציע תגמול ניכר למנהלי השקעות מוכשרים שעובדים כיום בגופים המסורתיים וכפופים לחוק שכר הבכירים. קרנות הגידור כפופות כמובן לחוק ניירות ערך ומכלול של חוקים אחרים, ובמקרים מסוימים גם לחוק השקעות משותפות בנאמנות, אבל לא לחוק שכר הבכירים, והן אינן מפוקחות ישירות על ידי רשות ני"ע, מה שמקנה למנהלים הרבה יותר גמישות.

רשות ני"ע חיפשה מענה למצב הזה ומצאה אותו במוצר החדש של קרנות גידור בנאמנות.

קרנות הגידור המסורתיות פונות ברוב המוחלט של המקרים לקהל מאוד מסוים שמכונה בשם כולל "לקוחות כשירים". לשם זה שתי הגדרות בשני חוקים שונים. הקרנות הקיימות משקיעות במגוון של תחומים כמו מניות, איגרות חוב לסוגיהן, ובמגוון אסטרטגיות. אסטרטגיה אחת היא "לונג־שורט", שבה מנהל הקרן משקיע במניות שבהן הוא מאמין, ומנגד מניות שהוא סבור שהן יקרות מדי - הוא מוכר.

אסטרטגיה אחרת היא לקנות מניות של חברות במצוקה, ואז להתערב בניהולן כדי להשביח את ערכן. אסטרטגיה נוספת נועדה לנצל אירועים מסוימים בשוק ההון כדי לייצר ערך למשקיעים, או לייצר ערך באמצעות ניתוח של מגמות מאקרו בגיאוגרפיות שונות או בענפי משק שונים. ויש כמובן עוד סוגים רבים של אסטרטגיות, בין היתר כאלו המבוססות על כלים אלגוריתמיים.

פחות נזיל, יותר יקר

הכסף שמושקע בקרנות גידור אינו נזיל כמו מרבית המניות ואיגרות החוב, שכן היציאה מהקרן כרוכה בתנאים ובתהליך שנקבעים על ידי מנהל הקרן, וברוב הקרנות לא ניתן להוציא את הכסף בשנה הראשונה, ולאחר מכן במועדים קבועים בכפוף להודעה מראש.

העלויות למשקיעים אינן נמוכות. הקרנות גובות בדרך כלל דמי ניהול שנתיים בגובה 1.5% עד 2% (מסך ההשקעה), ועוד דמי הצלחה שיכולים לנוע בין 15%-20%. דמי ההצלחה משולמים לרוב רק אם מנהל הקרן השיג תשואה שגבוהה מרף מסוים (המכונה Hurdle), למשל 5%, ובמקרה כזה הם משולמים או רק על הרווח שמעל ל־hurdle, או מהשקל הראשון של הרווח (מצב זה נקרא Catch Up).

בניגוד להשקעה במכשירים פיננסיים אחרים דוגמת קרנות נאמנות, המס על הרווח שהמשקיעים משיגים משולם לא לפי עיקרון המימוש - כלומר רק אם המשקיע מימש בפועל את הרווח, אלא לפי שער הקרן בסוף השנה. זאת, אלא אם הוא השקיע בקרן שרשומה בחו"ל במסלול IRA שבו יש אפשרות לדחות את תשלום המס.

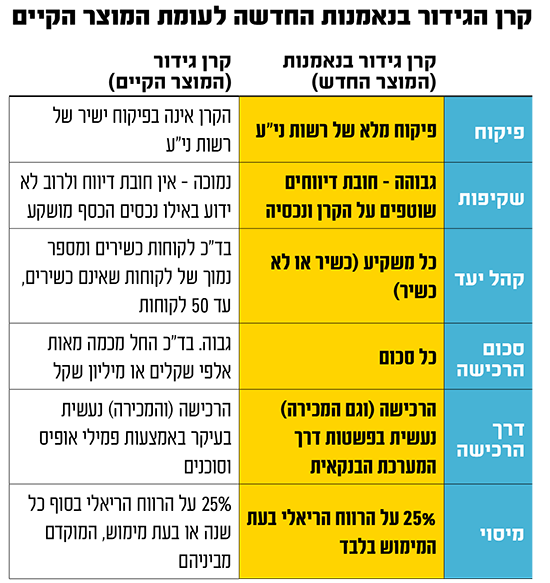

המוצר החדש שמציעה רשות ני"ע - קרנות גידור בנאמנות, שונה מקרנות הנאמנות המסורתיות בכמה היבטים:

● הוא מאפשר למנהלי הקרנות החדשות יותר גמישות בניהול ההשקעות.

● הוא דומה למוצר אחר שקיים זה שנים ונקרא "קרן מועדים קבועים", אשר מאפשר להצטרף לקרן או לצאת ממנה במועדים קבועים, למשל אחת לחודש. כלומר, המוצר החדש אינו נזיל ברמה יומית, בניגוד לקרנות נאמנות מסורתיות אחרות (שאינן קרנות מועדים קבועים) שהן נזילות ברמה יומית מבחינת האפשרות לקנות ולמכור יחידות בקרן.

● מנהל הקרן עשוי לגבות דמי הצלחה, מה שאסור בקרן נאמנות רגילה.

● מחירי הקרן החדשה מתפרסמים אחת לחודש ולא מדי יום מסחר של הקרן, כפי שזה בקרן נאמנות רגילה.

יותר פיקוח, פחות מס

גם ביחס לקרנות הגידור הקיימות טומן המוצר החדש כמה הבדלים:

● הוא מופנה לכלל הציבור ולא בעיקר ללקוחות כשירים "מיוחסים" כמו בקרנות הגידור הקיימות.

● משכך, גם דרך ההפצה שלו שונה, ובדומה לקרנות נאמנות רגילות היא נעשית דרך יועצי המערכת הבנקאית.

● הבנקים מקבלים עבור השירות הזה עמלת הפצה (ממנהלי הקרנות עצמם) כמו על קרנות נאמנות רגילות, ושלא כמו קרנות גידור רגילות שמופצות שלא דרך הבנקים.

● קרנות גידור בנאמנות מפוקחות על ידי רשות ני"ע כמו קרנות נאמנות רגילות, בעוד שקרנות הגידור הקיימות שאינן קרנות נאמנות, אינן מפוקחות.

● הצטרפות לקרנות הגידור הקיימות מותנית בהשקעה בסכום מינימלי שבין כמה מאות אלפי שקלים, לבין 1 מיליון שקל, בעוד שהשקעה בקרנות גידור בנאמנות יכולה להיעשות בכל סכום.

● ישנו גם הבדל מיסויי מהותי בין שני המוצרים: בעוד שלקוחות בקרן גידור רגילה (שאינה קרן נאמנות) חייבים על פי רוב במס שנתי על רווח ההון (אם הושג), בלי קשר אם הם מימשו את השקעתם או לא, הרי שלקוחות קרן גידור בנאמנות יחויבו במס רווח הון רק אם וכאשר מימשו ברווח את השקעתם.

זה הבדל מכריע שיש לו ערך כלכלי, כך שהמוצר החדש פונה גם ל"גברת כהן מחדרה" ולא רק למשקיעים מתוחכמים ו/או בעלי ממון.

היוזמה הנוכחית של רשות ניירות ערך מאפשרת לכל גוף שמנהל קרנות להקים בשלב זה עד שלוש קרנות גידור בנאמנות, ובתחילת השנה הבאה - עוד שלוש קרנות. בינתיים יצאו לדרך כ־15 קרנות גידור בנאמנות.

עקב האכילס של היוזמה בשלב הנוכחי הוא שלא כל הבנקים ערוכים תפעולית לנושא הפצת הקרנות, ויהיו ערוכים רק במהלך השנה ועד לסופה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.