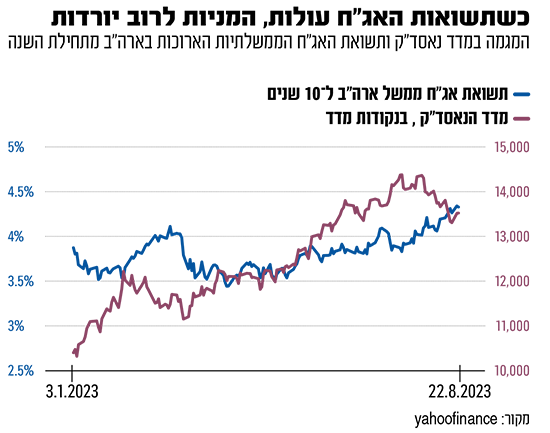

מתחילת חודש אוגוסט נחלשו מדדי המניות בבורסות וול סטריט בצורה ניכרת. מדד S&P 500 ירד ב-3%, ואילו הנאסד"ק נחלש בכ-4%, לאחר הראלי שחווה מתחילת השנה. אחת הסיבות שתומכות במגמה השלילית בשוק המניות היא העלייה החדה בתשואת האג"ח הממשלתיות של ארה"ב, שמהוות כיום אלטרנטיבת השקעה אטרקטיבית ובסיכון נמוך.

● זה הולך להיות "שבוע גדול" עבור וול סטריט. אז למה האנליסטים חוששים?

● המשקיע הזה מביס את השוק כבר 30 שנה - אלה העצות שלו

שוק אגרות החוב הממשלתיות בארה"ב נסחר השבוע בתנודתיות חריגה כאשר בתחילת השבוע, התשואה על האג"ח ל־10 שנים זינקה לרמה של 4.34%, שיא של יותר מ-15 שנה למכשיר השקעה שנחשב לכמעט חסר סיכון. אמש (ד') תשואות האג"ח צללו בחדות והתשואה ל-10 שנים ירדה לכ-4.2%, אך עדיין מדובר ברמות שיא שנראו במשבר 2008.

עליית תשואות שכזו לא מתרחשת בסביבה כלכלית חיובית; הפעם האחרונה שבה נראו תשואות כאלו באג"ח האמריקאיות הייתה ב־2007, קצת לפני פרוץ משבר הסאב-פריים בארה"ב. כלומר, יש סיבה לחשש.

תשואות האג"ח עולות בשיעור חד דווקא כשקצב האינפלציה השנתי מתמתן והגיע בחודש האחרון ל־3.2%, הרבה מתחת לשיא שנקבע לא מזמן ועמד על 9.1% בשיעור שנתי. ולמרות שבארה"ב המצב הכלכלי לאחר האפקט שנלווה למשבר הקורונה הולך ומשתפר, האיתות ששולחת ירידת מחירי האג"ח, שמעלה את התשואות, אינו מבשר טובות באשר לתחזית הכלכלנים על מצבה של ארה"ב.

מה מספרות התשואות הגבוהות באג"ח על השוק האמריקאי? גלובס עושה סדר.

מה הוביל לעלייה בתשואות האג"ח?

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב, טוען בסקירה שפרסם כי אחד הגורמים שהזניקו את תשואת האג"ח לרמות הגבוהות ביותר מזה יותר מ-15 שנה הן עליות הריבית החדות של הבנק המרכזי, הפד: "השינויים בתשואת האג"ח האמריקאית ל-10 שנים משקפים כמעט באופן מדויק את השינויים בתחזית לריבית הפד.

"עליות הריבית תורמות לכך שהאג"ח הקיימות בשוק פחות אטרקטיביות, מחירן יורד, ובהתאם לכך התשואה עליהן עולה". זבז'ינסקי מוסיף כי למרות ירידה חדה יותר בקצב האינפלציה השנתי בארה"ב לעומת מדינות אחרות בעולם, הלחצים לעליית תשואות האג"ח נמשכים ומשפיעים על הכלכלה הגלובלית. זאת בשל נתוני צמיחה טובים, "שמבטלים תחזיות להורדות ריבית מוקדמת".

מה העלייה אומרת על כלכלת ארה"ב?

"מעבר לעליות הריבית שביצע הפד, המשקיעים בשווקים הבינו שהריבית הגבוהה בארה"ב לא תרד כל-כך מהר", אומר לגלובס דודי רזניק, אסטרטג ריביות בלאומי שוקי הון. רזניק מדגיש שהריבית הגבוהה היא "לא אירוע נקודתי, ועוד מעט תתחיל לרדת. השווקים מבינים שהשוק הולך להיות עם ריביות גבוהות יותר ועם אינפלציה גבוהה יותר. מעבר לכך הצמיחה יחסית גבוהה, כך שהריביות פה כדי להישאר".

גם בפן הפיסקלי כלכלת ארה"ב תורמת לתשואות האג"ח הגבוהות לדבריו: "הגירעון בארה"ב גבוה ביותר, הנפקות האג"ח של הממשל ממשיכות לגדול בשל הצורך לממן את הגירעון, ההיצע גדל ותורם גם הוא לכך שהתשואות על האג"ח בארה"ב עולות".

החוב של ארה"ב הוא לא עניין שולי, מדובר בחוב שהינו גבוה מאוד ביחס למדינות אחרות, עם יחס חוב־תוצר של 132%. בהשוואה, יחס החוב־תוצר של ישראל עומד על כ־60%. החוב עלה לכותרות לאחרונה לאחר שחברת הדירוג פיץ' הורידה את דירוג האשראי של ארה"ב ל־+AA, בעקבות החוב התופח של המדינה ומשברי החוב אליהם היא נקלעת וכמעט הביאו אותה לחדלות פירעון מוקדם יותר השנה.

אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מוסיף סיבה נוספת לעליית התשואות בארה"ב - סין. זאת, כיוון שסין היא מחזיקת האג"ח האמריקאיות השלישית בגודלה מבחינת היקף החוב שבידיה (870 מיליארד דולר), לאחר ממשלת ארה"ב עצמה ויפן. גרינפלד מסביר כי המצב הכלכלי בסין אינו מזהיר, "מצבו של המטבע הסיני, היואן, נחלש מאוד אל מול הדולר וייתכן בהחלט שהממשל הסיני פועל בכדי לנטרל את הפיחות ביואן".

כיצד? גרינפלד מסביר שייתכן שהסינים מוכרים אג"ח אמריקאיות דולריות על מנת לחזק את המטבע הסיני. במידה ואכן תהליך כזה מתרחש, היצע האג"ח האמריקאיות בשוק גדל, מחירן של אגרות החוב ירד, והתשואה עולה.

מה צריך לקרות כדי שנראה ירידה בתשואות?

רזניק סבור שתרחיש קיצון של משבר גלובלי נוסף עלול לתרום לירידה בתשואות האג"ח, עקב נהירת המשקיעים לנכסים בטוחים. "משבר ככל הנראה יתרום לכך, אם לפתע נתחיל לראות סימנים של מיתון בארה"ב אז בהחלט יהיה ניתן לראות ירידה בתשואות האג"ח. דוגמה לכך ניתן לראות במשבר בבנקים בחודש מרץ השנה, שהביא לירידה בתשואת האג"ח, אז נפלו מספר בנקים בארה"ב".

גרינפלד מצידו סבור שמהלך פשוט יותר של צפי להתמתנות האינפלציה יביא להורדת התשואות הגבוהות בארה"ב, "אם הפד יראה את האינפלציה מתמתנת ולא מרימה את ראשה בשנית, הצפי להורדת ריבית יגבר והתשואות יירדו". הוא מדגיש שכדי שזה יקרה, הפד ירצה לראות את שוק העבודה האמריקאי, שכרגע עודנו הדוק, נחלש.

מדוע עקום התשואות הפוך?

עקום התשואות של ארה"ב, כלומר, הגרף שמציג את ציפיות השוק לרמות הריבית העתידית לפי טווחי זמן, התהפך כבר בשנה שעברה. היפוך העקום אומר שהתשואה לשנתיים גבוהה יותר מהתשואה לאג"ח של 10 שנים. התהפכות זו מסמנת בדרך כלל שארה"ב צפויה להיכנס למיתון. הדבר קרה לדוגמה לפני משבר הסאב-פריים בארה"ב לפני קריסת הבנקים ופרוץ המשבר.

עם זאת, בפד מדגישים שהתחזית שלהם כבר לא צופה מיתון בעתיד הקרוב אלא "נחיתה רכה" של הכלכלה האמריקאית מהאינפלציה הגבוהה. האם הצפי בשווקים שהתבטא בהיפוך התשואות מוטעה?

"אכן, בדרך כלל לפני מיתון כלכלי ניתן לראות את עקום התשואות בארה"ב מתהפך", מסביר רזניק, "השווקים הפיננסיים מקדימים את השווקים הריאליים וצופים את הירידה הכלכלית. זה אחד מהמקרים הבודדים שבהם אנו רואים את חוסר הקורלציה הזה". רזניק מדגיש שלמרות שעקום התשואות עדיין הפוך הוא התמתן לאחרונה, ומזכיר כי "חוסר קורלציה כזה אינו אירוע חדש וכבר התרחש בעבר".

גרינפלד אומר שהוא עדיין סובר שארה"ב תיכנס למיתון, גם אם קל. הוא מסביר ש"חסכונות הענק של הציבור בתקופת הקורונה גרמו לכך שמשקי הבית המשיכו לצרוך למרות עליות הריבית והצפי למיתון".

גורם נוסף הוא השינוי בשוק המשכנתאות בארה"ב, "שלא כמו בעבר, שוק המשכנתאות הנוכחי מבוסס על הלוואות בריבית קבועה, רק כ־5% מנתח השוק מהווים ריבית משתנה, כך עליות הריבית פחות משפיעות על ההכנסה הפנויה של הצרכן הפרטי והוא פחות נפגע מהן", מסכם גרינפלד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.