שאלה מרכזית ולא פשוטה בכלל המעסיקה משקיעים בשוק ההון לאורך השנים היא האם יש שיטה שבה ניתן להשיג תשואה גבוהה יותר ממדד הייחוס, קרי "להכות את המדד" באופן עקבי ולאורך שנים?

● נתנאל אריאל, פרשנות | החברה הישראלית שרשמה את היום ״הגרוע בתולדותיה״

● דרור מרמור, טור סופ"ש | כשבבורסה חוגגים החלטות ריבית, ברור למה הכסף עורק לוול סטריט

מנהלי השקעות וקרנות גידור, מנסים בכל שנה להראות שהביצועים שלהם טובים יותר מאשר מדדי המניות. מנגד, ניצבים משקיעים אגדיים כמו וורן באפט "האורקל מאומהה", וג'ון בוגל, מייסד ענקית ההשקעות וונגארד, שטען כי הסתפקות בתשואת מדד ה־S&P 500 היא הדרך הטובה ביותר להתעשרות.

באפט, שגם הוא מצדד בהשקעות פסיביות מבוססות השקעה במדדים עבור משקיעים שלא מתמחים בהשקעות, אף התערב בשנת 2007 עם מנהלי קרן הגידור פרוטז'ה פרטנרס שאם ישקיע במשך 10 שנים בקרן סל העוקבת אחר ה־S&P 500, הוא ישיג תשואה גבוהה יותר מזו של קרן הגידור לאורך עשור. הוא ניצח באופן חד משמעי.

ובכל זאת, משקיעים רבים מנסים לעמוד באתגר ומחפשים שיטות שונות להשגת תשואה עודפת על המדדים לאורך זמן.

אחת מהן, היא התמקדות במניות שהניבו את התשואה החלשה ביותר באותו המדד בשנה הקודמת. הטענה היא שאם תקנו באחוז זהה מעשר המניות עם התשואה החלשה ביותר במדד ת"א 125 בשנה מסוימת, ותחזיקו את כולן לאורך כל השנה הבאה - תשיגו תשואה טובה מהמדד עצמו. לכאורה שיטה פשוטה, אך נקדים ונזהיר שהיא לא חפה מבעיות וכי ההצלחה בה אינה ודאית.

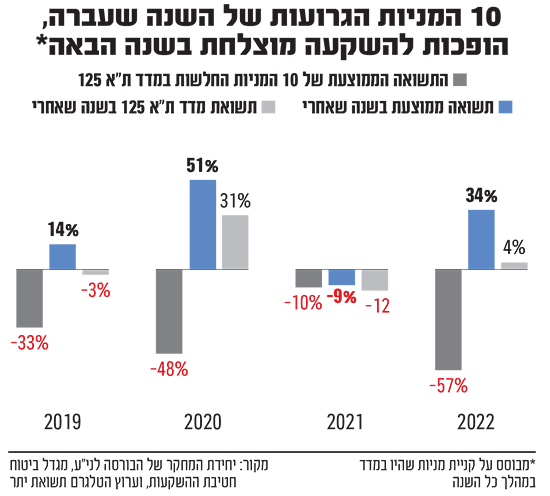

מי שחושב שמצא חוקיות לכאורה בדפוס שכזה בשנים האחרונות, הוא רון שטיינבלט, סמנכ"ל קשרי משקיעים בחברת גלברט כהנא, ומנהל תוכן בערוצי הטלגרם "תשואת יתר". ואכן, על פי בדיקת גלובס השקעה ב־10 המניות המפסידות של מדד ת"א 125 בשנת 2022 (ירידה ממוצעת של 57%), הניבה תשואה חיובית ממוצעת של כ־34% בשנה העוקבת 2023, וזאת לעומת 4% בלבד שהניב מדד ת"א 125.

"היתרון הגדול הוא בסטטיסטיקה"

התיק הורכב ממניותיהן של החברות אופקו, לייבפרסון, ישראל קנדה, דנאל, נכסים ובניין, ג'י סיטי, מיטרוניקס, שיכון ובינוי, פולירם וקמטק. הבולטת ביניהן בשנה האחרונה (2023) הייתה מנייתה של חברת השבבים קמטק בניהולו של רפי עמית, שזינקה ב־231%, כאשר שמונה נוספות עלו בשיעור דו ספרתי של 12% עד 43% ותרמו לתשואה החיובית בתיק.

מ"כלבי הדאו" ועד "נוסחת הקסם": כך מנסים להכות את המדדים בוול סטריט

גם בוול סטריט הומצאו שיטות שונות בניסיון להכות את המדד לאורך זמן. האחת היא "כלבי הדאו" (Dogs of the Dow) שנפוצה בקרב משקיעי ערך (להבדיל ממשקיעים במניות צמיחה).

בשיטה הזו, משקיעים ב־10 המניות עם תשואת הדיבידנד הגבוהה ביותר במדד דאו ג'ונס, מדד התעשייה, ומחזיקים בהן במשך שנה, ואז בודקים שוב מי החברות עם תשואת הדיבידנד הגבוהה ביותר, ורוכשים אותן (לפעמים רק חלק מהמניות מתחלפות).

הרעיון הוא שחברה תעשייתית עם תשואת דיבידנד גבוהה היא גם יציבה אך גם כזו שהמניה שלה נפלה. נסייג כי ייתכן שהמשקיעים הפילו את המניה כיוון שהם צופים ירידה משמעותית ברווחי החברה. אבל כאמור, אם מדובר ב'סייקל' כלכלי שיימשך שנה־שנה וחצי והחברה תתאושש, הצפי הוא שהמניה תעלה בחזרה. עם זאת, המשמעות היא גם קנייה ומכירה כל שנה של מניות, דבר שממנו משקיעי ערך משתדלים להימנע, כדי לדחות את תשלום המס ולהמשיך להשיא תשואה בשיטה פסיבית.

שיטת כלבי הדאו עבדה רק באופן חלקי בשני העשורים האחרונים ולא תמיד הצליחה להכות את מדד הייחוס. זה נכון גם ל־2023, כשמדד הדאו ג'ונס עלה ב־14.4% ואילו כלבי הדאו סיפקו תשואה של 10.1%. יתרה מכך, 3 מתוך 4 המניות בעלות התשואה הגרועה ביותר במדד היו של כלבי הדאו: ענקית הנפט שברון שירדה ב־12%, חברת התקשורת ורייזון שאיבדה כ־5% וכן רשת הפארמה Walgreens שצללה ב־30%.

שיטה נוספת - "נוסחת הקסם", הומצאה בידי גורו ההשקעות ג'ואל גרינבלט, שכתב את "הספר הקטן שמכה את השוק בגדול". על פי גרינבלט, צריך לבחור חברות לפי שני קריטריונים: תשואת רווחים ותשואה על ההון. העיקרון הוא לקחת שני משתנים שלכאורה סותרים - רווחים גבוהים ומניה זולה. גרינבלט הראה שהשיטה שלו עבדה בין השנים 1988 ועד 2009 עם תשואה שנתית ממוצעת של יותר מ־30%. באתר הרשמי שלו מופיעה אותה נוסחת הקסם עם רשימת מניות רלוונטיות (לרוב כמה עשרות מניות).

גרינבלט עצמו הזהיר בעבר ש"יש חברות שראויות למחירים הנמוכים כיוון שהסיכויים העתידיים שלהן גרועים". הוא גם הודה ש"אם כולם היו משתמשים בנוסחת הקסם היא כנראה הייתה מפסיקה לעבוד". רבים ניסו לחקות את השיטה, שכנראה הפסיקה להצליח, למרבה האירוניה, ממש מאז פרסום הספר ב-2010. בשנים האחרונות יש הטוענים שהיא חוזרת להצליח, לאחר שרבים נטשו אותה.

לדברי שטיינבלט, בדיקה של חמש המניות המפסידות או של 20 המפסידות הניבו תוצאות פחות מובהקות. על החשיבות הגדולה של פיזור ההשקעה בין מספר מניות אפשר ללמוד מכך שמניית לייבפרסון, מהגרועות ב־2022, המשיכה למחוק משוויה עוד 61% בשנה העוקבת.

לטענת שטיינבלט, "היתרון הגדול של השיטה הוא בסטטיסטיקה נטו, שמנטרלת רעשי רקע ועיוותים, לשני הכיוונים, שיכולים להתרחש, כמו קורונה, אינפלציה או ריבית". כך הקורונה הפילה את תחום הנפט ב־2020, והחיסון בסוף השנה הרים את מניות הסקטור בחזרה בשנה שאחרי. או ענקיות הטכנולוגיה ב־2022, שנפלו בגלל האינפלציה והעלאות הריבית - ואחר כך תיקנו ב־2023.

רון שטיינבלט, סמנכ''ל קשרי משקיעים בגלברט כהנא תקשורת עסקית / צילום: מיכאל צור

בדיקת ביצועיהן של 10 המניות הגרועות לשנת 2020 (ירידה ממוצעת של 48%) מלמדת על מגמה דומה לזו של השנה האחרונה. בשנת 2021 השיגו המניות הללו תשואה כוללת של כ־51%, טוב יותר מ־31% שהשיג המדד (9 מתוך 10 המניות עלו ביותר מ־10%).

מניות הנפט והגז שהתרסקו בקורונה שנה קודם לכן, תיקנו בחדות כלפי מעלה. כך, קבוצת דלק של יצחק תשובה רשמה קאמבק מרשים ותשואה של 155%, בעוד ניו־מד אנרג'י (לשעבר דלק קידוחים), ישראמקו, רציו ובזן עלו ב־89%, 76%, 37% ו־23% בהתאמה. גם מניות נדל"ן מניב כמו ג'י סיטי של חיים כצמן (לשעבר גזית גלוב) והכשרת הישוב של עופר נמרודי טיפסו ב־23% וב־84% בהתאמה.

אזהרה: השיטה לא תעבוד בכל שנה

נדגיש כי שיטת השקעה שכזו, אינה מבטיחה רווחים ויש בה גם סיכונים. מבדיקת נתוני המניות המפסידות של 2021, שהועברו לגלובס על ידי יובל צוק מיחידת המחקר של הבורסה, עולה ש־10 המניות המפסידות באותה שנה איבדו בממוצע 59% בשנה שאחרי. זאת לעומת ירידה של 12% "בלבד" במדד ת"א 125, כאשר 5 מתוכן איבדו יותר מ־80% מערכן. במילים אחרות, בשנה הזו המשקיע היה מפסיד את רוב כספי ההשקעה שלו.

עם זאת, הנתונים שבידי שטיינבלט מציגים תשואה שונה לחלוטין - ירידה של 9% בלבד ב־10 הגרועות של השנה הקודמת, טוב במקצת מתשואת המדד. הפער נובע לדבריו מנתון נוסף שצריך לקחת בחשבון בבחירת המניות הגרועות: רק כאלה שהתחילו וסיימו את השנה כחלק מהמדד, ולא כאלה שנכנסו או יצאו בעדכוני המדדים השנתיים (בפברואר או באוגוסט).

זו נקודה בעייתית, שכן אין דרך קלה לוודא זאת ונדרש חיפוש באתר הבורסה אודות השינויים בהרכב המדד לאורך אותה שנה. ניסיון של גלובס לשחזר את הנתונים לשנה הזו בהתאם לאותו קריטריון, העלה שגם לאחר החלפת מספר מניות שלא היו במדד לאורך כל שנת 2021 באלו המפסידות הבאות בתור התוצאה הייתה ירידה של 38% בממוצע.

הנקודה הזו הייתה קריטית לפני שנתיים, ועודנה רלוונטית לרשימה של השנה הקרובה. שכן, מניית בז"א (בית זיקוק אשדוד) הצטרפה לבורסה בספטמבר האחרון, התרסקה ביום המסחר הראשון וסגרה את השנה בנפילה של 49% -המקנה לה את המקום האחרון במדד ת"א 125 בשנה החולפת. עם זאת, היא לא נמצאת ברשימה לשנה הקרובה, כיוון שלא נכללה במדד בתחילת השנה.

"השיטה מאתגרת ברמה הפסיכולוגית"

שטיינבלט נחשף לנושא בעשור הקודם, כשהמגזין בארונ'ס ביצע בדיקה דומה על השוק האמריקאי. "רצינו להפעיל את השיטה גם בשוק המקומי, בדקנו 5 שנים אחורה וראינו שזה עובד", הוא מתאר. "השיטה יכולה ליצור באופן מובנה תשואה עודפת כי זו אסטרטגיה פשוטה לביצוע מבחינה מעשית, אבל קשה ברמה הפסיכולוגית.

"לאנשים קשה לקנות מניות כשהם רואים גרף יורד ועוד יותר קשה שצריך להחזיק אותן במשך שנה שלמה בלי לגעת, גם כשהן יורדות ועולות בעשרות אחוזים לאורך השנה. אין הרבה אנשים שיכולים לעשות את זה. למי שמצליח - הרווח משמעותי".

לדבריו, "למניות שהניבו תשואה נמוכה יש מוטיבציה להילחם על המקום שלהן. ראיתי את זה לא מעט בעבודה עם מניות במדד ת"א 125. סייקל שלילי בענף מסוים נמשך בדרך כלל כשנה עד שנה וחצי. אם המודל העסקי של החברה טוב, אז אחרי שהסנטימנט השלילי חולף היא חוזרת לרווח והמניה מזנקת. במקרה אחר, אם היו ביצועים גרועים ולאחר מכן החליפו הנהלה זה גם יכול לבוא לידי ביטוי בתשואה חיובית".

מנהל השקעות בכיר: "קשה להצביע על תבנית"

יובל באר אבן, מנהל השקעות העמיתים במגדל ביטוח ופיננסים מצנן את ההתלהבות: "קשה להצביע על תבנית. למרות שאנשים אוהבים להסתכל על שנה קלנדרית, השוק וגם גופים מוסדיים לא מחכים לסוף שנה כדי לראות מי סיימה למטה כדי לקנות. מסתכלים לאורך כל השנה האם השווי בבורסה נמוך ביחס להערכות השווי ואם יש הזדמנות קונים.

"בהחלט זה נכון שכדאי לקנות מניה טובה שחטפה חזק. כדאי לקנות עסק בר קיימא, בשוק בריא ולא דועך, שהמשקיעים מכרו בגלל אירוע זמני כמו קורונה או אפילו מיתון שלאחריו החברה חוזרת לצמיחה. אבל יש מניות שדועכות ולא מתאוששות במשך הרבה זמן, כמו למשל טבע מאז 2015".

עם זאת, הוא מסכים שפסיכולוגיה משפיעה על המשקיעים ולכן אומר ש"שווה לבחון" את האסטרטגיה הזו. "השנה הקודמת הסתיימה בעולם בעליות חדות וכעת יש ירידות. מנגד בעיקר בארה"ב, רואים שהסקטורים החלשים של השנה שעברה - הבריאות והצריכה הבסיסית - הם הכי חזקים עכשיו בפתיחת השנה".

האם השיטה תצליח להכות את המדד גם בשנת 2024? אם תרצו לבצע בעצמכם את הניסוי, אלו הן 10 המניות שהחלו וסיימו את שנת 2023 במדד ת"א 125 וסיפקו את הביצועים הגרועים ביותר - תשואה ממוצעת שלילית של 32% לעומת עלייה של 4% במדד עצמו: או.פי.סי אנרגיה (תחנות כוח), דלק רכב, ורידיס (תעשייה ותשתיות), מג'יק (תוכנה), אלקו (חברת החזקות), מלם תים (מחשוב) , פרטנר (תקשורת), איסתא (תיירות), טאואר (שבבים) ואודיוקודס (טכנולוגיה).

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.