השבוע שעבר בוול סטריט היה השבוע הגדול של המניות הקטנות: בחירתו של דונלד טראמפ לנשיאות בארה"ב, והעובדה שהבחירה הייתה ברורה ולא גררה תקופה של אי-ודאות באשר לזהות המנצח, הובילה לראלי בשווקים. מעל כולם בלט מדד ראסל 2000 - מדד המניות בשווי קטן (Small Cap) שרשם זינוק שבועי של 8.6%, לעומת עליות שנעו בין 4.6%-5.7% במדדי S&P 500, דאו ג'ונס ונאסד"ק.

● מנהל ההשקעות שממליץ: הכינו את התיק שלכם לקראת הקאמבק של השקל

● הכנסות מאנדיי זינקו ב-33% ברבעון, אך המניה צונחת ב-20%

● חברת התוכנה שהורידה תחזיות ומחקה 2 מיליארד שקל מהשווי שלה

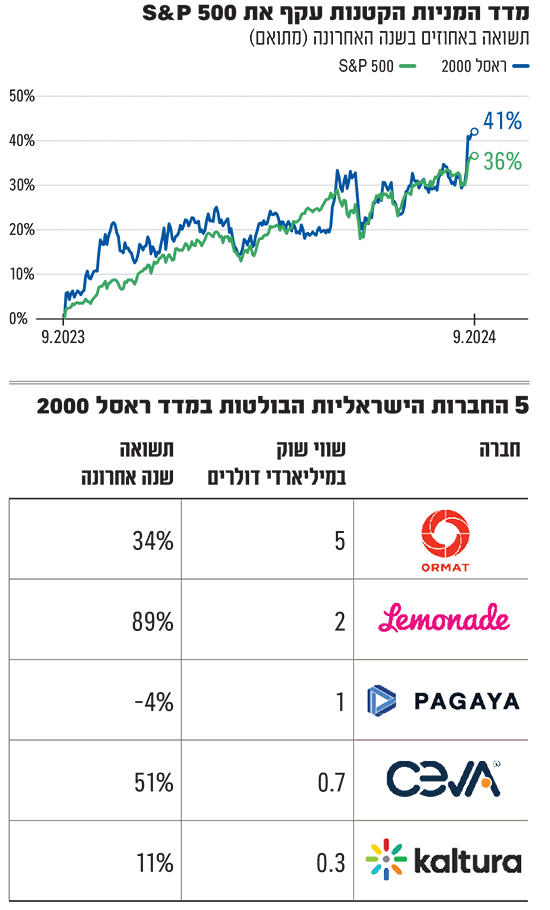

בעקבות זאת, המדד מציג כיום תשואה של 18.4% מתחילת השנה (לעומת 25.7% במדד S&P 500 ו-16.7% בדאו) - כאשר בהסתכלות של שנה, התשואה של ראסל 2000 עקפה את זו של S&P 500, כשהניב 43% לעומת 38% בהתאמה. המדד גם מתקרב מאוד לרמות השיא בהן נגע לפני שלוש שנים. אם שואלים אנליסטים ומומחים בשוק - ייתכן שיש בו עוד פוטנציאל לאפסייד.

ואם למניות הקטנות בוול סטריט יש פוטנציאל אפסייד, נראה כי יש בכך בשורה חיובית גם לחברות הישראליות שנסחרות בארה"ב, שרובן הגדול נחשבות לחברות קטנות במושגי גודל אמריקאיים.

מה כולל ראסל 2000?

מדובר במדד שמופעל כיום על-ידי הבורסה של לונדון (LSEG) לצדד מדדי FTSE האירופיים. הבורסה של לונדון רכשה בעשור הקודם את חברת ניהול ההשקעות פרנק ראסל, מפעילת מדדי ראסל, בעסקה של 2.7 מיליארד דולר. חברת פרנק ראסל השיקה לפני 40 שנה את מדד ראסל 3000, שביקש לשקף את כל המניות שזמינות למשקיעים בארה"ב ועונות על קריטריונים של סחורה צפה שזמינה להשקעה, ובכך לייצג את רוב השוק של המניות שנסחרות בבורסות ארה"ב (לפי נתוני החברה המפעילה, מדובר כיום על 98% מהשוק).

בהמשך השיקה החברה מדדים נוספים: ראסל 1000 שכולל בתוכו את 1000 החברות הגדולות ביותר בראסל 3000, ומדד ראסל 2000 - שבו 2000 המניות הקטנות ביותר (ישנם מדדים נוספים). לפי LSEG, "מדד ראסל 2000 בנוי במטרה לספק ברומטר מקיף ובלתי מוטה למניות ה-small cap". נכון לסוף אוקטובר, שווי השוק החציוני של חברה במדד זה הוא 962 מיליון דולר והממוצע הוא 3.5 מיליארד דולר. המדד כולל גם מניות ישראליות (או בעלות זיקה לישראל) שנסחרות בוול סטריט, ובהן לדוגמה חברת האנרגיה הגאותרמית אורמת, חברת הביטוח הדיגיטלי למונייד, חברת האסתטיקה הרפואית אינמוד וחברת הטכנולוגיה סיוה.

העליות רק התחילו

תום (תומאס) לי, שותף ומנהל המחקר ב-Fundstrat Global Advisors, התראיין לאחר בחירתו של טראמפ ל-CNBC והתייחס לאפיקי השקעה ונכסים שונים שעשויים ליהנות מהבחירה, ביניהם מניית טסלה של אילון מאסק והביטקוין. אחת ההמלצות הבולטות שלו הייתה מדד ראסל 2000. לדברי לי, הראלי בשוק בימים שאחרי הבחירות שיקף את העובדה שלפני כן, הרבה כסף יצא מהשוק בשל האי-ודאות, וחזר לשוק בעקבות התוצאות בבחירות. "אני חושב שיש עדיין הרבה אפסייד", אמר בהתייחס למדד, שמכפיל הרווח החציוני בו לדבריו הוא 10. כשנשאל לאן המכפיל עוד יכול לעלות, השיב כי מאז 1987 המניות הקטנות נסחרות במכפיל רווח שמשקף פרמיה לעומת המכפיל של S&P 500, והיום המכפיל ב-S&P הוא 17. "לכן אני חושב שהמניות הקטנות יכולות להציג בשנים הקרובות ביצועי יתר", אמר לי. להערכתו, המדד אף יכול להכפיל את עצמו.

רועי שגיב, מנהל השקעות במגדל שוקי הון, התייחס גם הוא להשפעה של בחירת טראמפ ואמר כי "השוק אוהב ודאות, כך שעצם הוודאות בדבר זהות הנשיא הנבחר היא בשורה טובה לשווקים. המרוץ הצמוד שהתנהל עד הרגע האחרון בין שני המועמדים עורר חששות שהכרעה סופית על תוצאות הבחירות עלולה להגיע רק כמה שבועות אחרי קיומן".

לדברי שגיב, "הנתונים המתפרסמים בקשר לכלכלה האמריקאית משקפים מצב כלכלי טוב יחסית, והצהרות טראמפ בקשר להפחתת רגולציה הם שני גורמים חיוביים נוספים התומכים בכיוון שוק המניות. לטווח הארוך, טראמפ ייבחן בצעדים שינקוט בפועל אחרי שייכנס לכהונה".

הוא מעריך כי אפיקי ההשקעה שיבלטו בתקופה הקרובה בשוק המניות האמריקאי הם הפיננסים, התעשייה והכלכלה הישנה, וסבור שגם מניות הטכנולוגיה יכולות ליהנות. בהתייחסות ספציפית למדד ראסל 2000, שגיב מציין כי "ישנן חברות רבות מהענפים הללו הנסחרות במדד, שבו למעלה מ-80% מהכנסות החברות מקורם בכלכלה האמריקאית. טראמפ הצהיר על כוונתו לתמוך ולתת עדיפות לכלכלה המקומית, ונוכח בחירתו השוק מצפה שהחברות בראסל 2000 יתפקדו טוב יותר ביחס ליתר החברות". נוסף על כך, להערכתו, גם אם תהליך הורדת הריבית יהיה איטי מהצפוי - הכיוון ברור, ובמצב כלכלה כזה, משתפר מצבן של מניות מחזוריות (סיקליקליות) דוגמת הפיננסים, התעשייה והכלכלה הישנה. "לכן, לא מן הנמנע כי ראסל 2000 יציג מהלך חד וקצר מעלה בתקופה קצרה, בדומה למה שהתרחש בו בחודש יולי האחרון", אומר שגיב.

אותו מהלך בחודש יולי קיבל את השם "רוטציה" או "החלפה" - כשלזמן קצר משקיעים העדיפו את המניות הקטנות על-פני הגדולות שמשכו למעלה את השוק עד אז. כתוצאה, מדד ראסל 2000 זינק במשך ימים רצופים, ועקף את העלייה במדדים כמו S&P 500. השינוי הוסבר אז בין היתר בנתוני האינפלציה שפורסמו ותמכו בצפי לירידת הריבית - מה שכאמור מסייע לחברות הקטנות ומאפשר להן מימון זול יותר. המגמה הזו לא החזיקה מעמד זמן רב, והמדד נחלש בהמשך, עד שחזר למגמת עלייה בחודש הקודם וכאמור זינק בשבוע שעבר.

מה יכול לקלקל בחגיגה

"תגובת השווקים שיקפה במהלך השבוע האחרון בעיקר את הצפי למדיניות תומכת לחברות האמריקאיות, בין אם בהפחתת מסים או בדה-רגולציה ופרוטקציוניזם, ומשקל פחות לתרחיש של מלחמת הסחר, לעלייה בגירעון ובאינפלציה", ציין רפי גוזלן, הכלכלן הראשי באי.בי.אי בית השקעות, שמזכיר את העלייה במדד ראסל 2000 ובענפים המחזוריים, לצד ירידה במדדים באירופה.

חקיקה שעניינה "הפחתה נוספת במסים וברגולציה תהווה התפתחות חיובית עבור החברות האמריקאיות, בעיקר התעשייתיות שפעילותן מופנית לשוק האמריקאי, ועבור חברות האנרגיה והפיננסים. מנגד, יתר הצעדים ובראשם הטלת מכסים רחבה על היבוא לארה"ב והקשחת מדיניות ההגירה צפויים להוביל לעלייה מחודשת באינפלציה (כשברקע צפויה גם עלייה בגירעון), ובכך למתן את עוצמת המגמה החיובית הנגזרת מהצפי להפחתת מסים ורגולציה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.