במשך הרבה שנים חששתי להעמיק ובכלל להביט על הנושא שנקרא פנסיה. סביר שרבים מכם דומים לי בכך, והמילה פנסיה מרתיעה גם אתכם. בתור אנשים צעירים (וגם צעירים פחות) זה נתפס כעתיד רחוק מאוד. זה גם נושא מסובך ומורכב, ויותר כיף לקרוא על נושאים "קלילים" כמו ספורט או פוליטיקה.

● להשקיע בנדל"ן או במניות? התשובה של מנהל ההשקעות מצמרת טבלת התשואות

● הן בדרך־כלל מסיימות בתחתית טבלת התשואות. בחודשים האחרונים הן עושות קאמבק

● סימנים לבועה? כך מרמז המסחר הער באופציות, במניות מם ובקריפטו

אך הפנסיה תגיע יום אחד, ולאור החשש שההפקדות הרגילות שלכם לאורך השנים לא יספיקו כדי לשמור על רמת החיים הנוכחית כשתגיעו לשם ־ צריך לדבר על זה. בנוסף, זהו החיסכון הכי גדול שיהיה לרוב האנשים במהלך חייהם, וגם זו סיבה מספיקה כדי להתייחס אליו ברצינות.

כלל האצבע בשוק הפנסיה אומר שאדם שמשתכר 10,000 שקל בחודש, צפוי לצבור בקרן הפנסיה שלו כמעט 2 מיליון שקל עם הגיעו לגיל הפרישה (אצל גברים 67, נשים 62־64), וליהנות מקצבה חודשית של 10,000 שקל בגיל הזקנה. עם זאת, רבים חוששים וטוענים שהסכום בפנסיה בפועל יהיה נמוך יותר, ממגוון סיבות כגון תקופות של אבטלה לאורך הקריירה, אינפלציה ועוד.

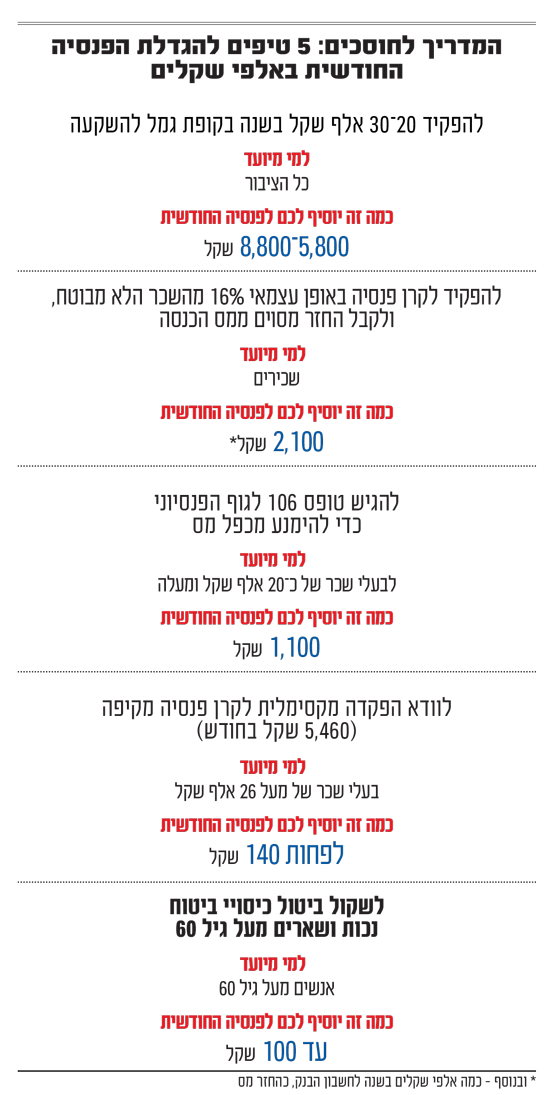

לכן חשוב לומר שבין שאתם שכירים או עצמאים, ישנן פעולות רבות שתוכלו לבצע, ללא מאמץ גדול, אשר יגדילו לכם את הפנסיה באלפי שקלים בכל חודש, ואולי אף יכפילו אותה. כל זה הופך רלוונטי במיוחד בתקופה שבה הכול מסביב מתייקר.

איך עושים זאת? מעבר לטיפים המוכרים לרוב הציבור, גלובס ריכז עבורכם את אלה החשובים ביותר שאתם צריכים להכיר, וגם שני עדכונים לבעלי שכר גבוה שמתבצעים אוטומטית, גם השנה.

1קופת גמל להשקעה

תוספת של 5,800 שקל לחודש

הכלי הראשון הוא דווקא מכשיר חיסכון מוכר יחסית שפתוח לכלל הציבור, אך רבים לא מבינים עד כמה הוא עוצמתי. נכון לשנת 2025 ניתן להפקיד בקופת גמל להשקעה כ־81.7 אלף שקל בשנה.

היתרון הגדול הוא שניתן להפוך אותה לקצבת פנסיה שהחל מגיל 60 פטורה ממס. ההטבה עשויה להגיע למאות אלפי שקלים ויותר. למשל, אם תפקידו בכל שנה אפילו "רק" 20 אלף שקל בחיסכון במסלול כללי, החל מגיל 30, ההערכות הן שתצברו בקרן כ־1.2 מיליון שקל עד גיל 60.

המשמעות היא, לדברי אילה אבני, מנכ"לית סיטרין ייעוץ פנסיוני, שתקבלו תוספת לקצבת הפנסיה החודשית בסך 5,800 שקל. אם תחסכו מדי שנה 30 אלף שקל, הקצבה החודשית תזנק לכ־8,800 שקל בחודש.

אילה אבני, מנכ''לית סיטרין ייעוץ פנסיוני / צילום: פרטי

"קופת גמל להשקעה לא נתפסת כמכשיר לטווח ארוך ולפנסיה, אבל אם תשקיעו דרכה והיא תעשה לאורך זמן תשואות של 300%־400% - יהיה לכם אינטרס מאוד גדול לקחת את הכסף כקצבה פטורה ממס. האלטרנטיבה תהיה לשלם מס של 250־300 אלף שקל", אומר המומחה הפנסיוני ירון שמיר, עו"ד ובעלים משותף של אתנה ניהול הון. "אם תסתכלו על הגמל להשקעה כמוצר לגיל פרישה שיכול להגדיל משמעותית את הפנסיה, תבינו שזו בוננזה רצינית".

איתי יעקב, מנכ"ל מנורה מבטחים פנסיה וגמל, מוסיף כי "ברמות שכר שבהן כבר אין הטבת מס על ההפקדה לקרן פנסיה, עדיף לחסוך בקופת גמל להשקעה וליהנות מהגמישות בכך שהיא נזילה בכל עת ולא צריך להתחייב לפנסיה, ואין בה כיסויים ביטוחיים ש'אוכלים' מהחיסכון - ולייעד אותה לתוספת לקצבה בגיל הפרישה".

ענת כנפו תבור, מנכ"לית אלטשולר שחם גמל ופנסיה, מציעה להסתכל על הקופה כ"חיסכון פיננסי לצד חיסכון פנסיוני. ניתן לחסוך תוך שמירה על נזילות הכספים, כשיש כאן גמישות בקבלת החלטה כיצד למשוך את הכספים בפרישה, ואפשרות לחסוך לאורך השנים מבלי להתחייב לפנסיה".

פעולות נוספות שכל אחד יכול לעשות

■ לוודא שדמי הניהול בקרן הפנסיה נמוכים

■ להפקיד עצמאית גם בחל"ת (גם אחרי חופשת לידה) או אבטלה

■ להגדיל את ההפרשה משכר העובד ל־7%

■ לא למשוך את כספי ה"פיצויים" מהפנסיה

■ לבחור מסלול מנייתי יותר

■ רווקים יכולים לוותר על כיסוי שארים

■ גרושים/אלמנים יכולים לוותר על כיסוי לבני הזוג (אך לא לבטל לילדים!)

■ לעבור מביטוח מנהלים לקרן פנסיה

2ניכוי וזיכוי ממס הכנסה

לבעלי רכיבי שכר "לא מבוטח"

כלי מעניין נוסף להגדלת הפנסיה החודשית נקרא ניכוי וזיכוי ממס הכנסה. "לא רבים מכירים אותו, אך הוא מאפשר לשכירים שיש להם רכיבי שכר "לא מבוטח", כמו בונוסים או שעות נוספות, או עובדים שגובה השכר שלהם משתנה מחודש לחודש, להפקיד בצורה עצמאית לקרן פנסיה 16% מאותו שכר לא מבוטח", מסביר המומחה שמיר.

עו''ד ירון שמיר, מומחה לפרישה, מבעלי אתנה ניהול הון / צילום: דנה לביא

"תוכלו למצוא את השכר הלא מבוטח תחת 'נתונים מצטברים' בתלוש השכר. מדובר על הפער שבין שורת השכר החייב במס לשורת שכר לקצבה/להפרשה", הוא מפרט. היתרון של הכלי כפול ־ האחד הוא שמס הכנסה משתתף איתכם בהפקדות עד לכ־45% מגובה ההפקדה, "כך שאם תפקיד 10 אלף שקל בשנה, מס הכנסה עשוי להחזיר לך לבנק כ־4,500 שקל, באמצעות הגשת החזר מס", אומר שמיר. "ניתן להגדיל את הפנסיה בהשתתפות של מס הכנסה".

היתרון השני בהפקדה כזו, כפי שמסבירה אבני מסיטרין, הוא "תוספת של כ־2,100 שקל לפנסיה החודשית, עבור אדם שמתחיל בגיל 30 ומפקיד בכל חודש 480 שקל, על 'שכר לא מבוטח' של 3000 שקל בחודש".

ובכל זאת, צריך לציין מספר כוכביות: הטבת המס מוגבלת לתקרת הפקדות שנתית של 25 אלף שקל. בנוסף, כדי ליהנות מהחזר המס, עובדי המגזר הפרטי צריכים להפקיד את הכספים לפנסיה במהלך שנת המס, ולפנות למס הכנסה עם טופס סיכום השכר השנתי (106) וכן אישור מקרן הפנסיה. עבור עובדי המגזר הציבורי הדבר מתרחש בצורה אוטומטית ואין צורך לנקוט בפעולה זו.

הטעות ממנה מזהירים המומחים והבשורה שמסתתרת בסל הגזירות

שתי בשורות חיוביות לחוסכים לפנסיה בעלי שכר גבוה טמונות בסל הגזירות הכלכליות לשנת 2025, שנולדו בעקבות הצורך לממן את מלחמת חרבות ברזל, כמו העלייה בהפרשה מהשכר לביטוח לאומי.

נזכיר כי ההפרשות לפנסיה מתחלקות לשלושה רכיבים: חלק העובד, ועוד שתי הפרשות שמבצע המעסיק - לתגמולים ופיצויים. את הרכיב האחרון, שמהווה כמעט 40% מההפרשות לפנסיה, ניתן למשוך בעת מעבר בין עבודות, אך כל המומחים טוענים כי מדובר בטעות, עקב הפגיעה הקשה בפנסיה העתידית.

לדברי אילה אבני, מנכ"לית סיטרין ייעוץ פנסיוני, "הפנסיה ממוסה יותר למי שמנהל אותה לא נכון ופודה כספי פיצויים (למשל במעבר בין עבודות, נ"א) במשך 15 השנים שלפני הפרישה. במקרה כזה הטבת המס תקטן משמעותית, כך שנדרשת בדיקת כדאיות".

ובחזרה לגזירות הכלכליות: "מה שקרה השנה לא קרה מאז שאני זוכרת את הענף הזה", אומרת אבני. "כל התקרות שמגדירות את גובה הטבות המס הוקפאו, אך השכר הממוצע במשק (לפי הביטוח הלאומי) לא הוקפא, ועלה מ־12.5 אלף לכ־13.3 אלף שקל, למרות שהצפי היה שגם הוא יוקפא. כך נוצרו "שני" שכר ממוצע במשק: האחד להגדלת תשלומי הציבור לביטוח לאומי והשני שלא הוקפא בתקרות הפנסיוניות".

כך, הטבת המס על החלק של העובד בהפרשות לפנסיה אמנם לא גדלה, אך ההטבה על החלק של הפרשות המעסיק (תגמולי מעסיק ופיצויים) כן. "הטבת המס שלי בגין מה שהמעסיק משלם עבורי גדלה. לאדם שהשכר שלו עומד על 44 אלף שקל בחודש מדובר בתוספת אוטומטית לשכר הנטו של 172 שקלים", מסבירה אבני.

הנושא השני הוא הטבת מס לפנסיונרים (מקבלי קצבה) בעלי שכר גבוה. "אדם עם קצבת פנסיה של 12 אלף שקל לא משלם מס בכלל. הסיבה היא שיש פטור בסיסי לתשלומי פנסיה של בין 5,400 ל־6,600 שקל ראשונים, כיוון שהציבור מקבל את נקודות הזיכוי שמקזזות את מדרגת המס הראשונה בתלוש הפנסיה, ואחר כך מתחיל תשלום לפי מדרגות המס".

ברמות הגבוהות יותר, התקרה לפטור עלתה: "בפועל ההטבה רלוונטית בעיקר למי שמקבלים פנסיה של 15 אלף שקל ומעלה, כלומר שצברו כ־3 מיליון שקל", אומרת אבני. "אלה ייהנו מתוספת נחמדה של 67 שקלים ומעלה לחודש לסכום הנטו בפנסיה (כ־16 אלף שקל במשך 20 שנה)".

3קצבה מוכרת

לשמור טופסי 106 מכל המעבידים

הטבה משמעותית נוספת נקראת קצבה מוכרת. ההטבה רלוונטית לבעלי שכר של 12.5 אלף שקל ומעלה (נכון לשנת 2025), אך בפועל היא מתחילה להיות משמעותית משכר של 20 אלף שקל ומעלה.

מאחר שמשלמים על הכספים הללו מס הכנסה לאורך שנות העבודה, כאשר אתם משלמים את מס ההכנסה מהנטו שלכם בתלוש השכר, הקצבה המוכרת פטורה ממס בפנסיה, כדי לא לחייב אתכם ב"כפל מס" על אותם כספים.

פנסיונרים יכולים לראות בתלוש הפנסיה את המונח "פטור על קצבה מוכרת", אבל גם אז עליהם לוודא שהם מקבלים את מלוא הפטור.

"בערך 16% מההפקדה החודשית לפנסיה ברמות השכר הללו אמורה להיות פטורה ממס. ברור שככל שהשכר עולה כך גם המשמעות של הקצבה המוכרת עולה", מסביר שמיר. "הבעיה נוצרת כאשר אדם עובר בין מקומות עבודה לאורך השנים או שנפתחות לו מספר קרנות פנסיה, או שהוא מתנייד מקרן אחת לאחרת, ולא תמיד שיוך הכספים 'נצבע' כמו שצריך.

"נוצר מצב שיש בישראל פנסיונרים רבים שבהגדרה משלמים כפל מס. לכן, הכי חשוב לשמור את טופסי השכר השנתיים (106) מכל מקומות העבודה לאורך השנים, גם לאנשים בני 30. כשתגיעו לפנסיה הקפידו שקרן הפנסיה תתן לכם את כל הפטור. ההטבה בתוקף משנת 2012, וככל שיעברו השנים היא תהיה יותר ויותר קריטית".

שמיר מעריך שניתן להגדיל בכך את הפנסיה החודשית ב־3,000 שקל ויותר. אבני מסויגת ומעריכה כ־1,100 שקל תוספת לאדם בן 30 שמרוויח 25 אלף שקל בחודש. בכל מקרה מדובר בהטבה משמעותית שהציבור לא מכיר. גם כאן יש כוכבית - הקצבה המוכרת לא רלוונטית לבעלי פנסיות תקציביות או קרנות פנסיה ותיקות, כיוון שאין שם הפקדות מצד העובד לאורך השנים.

4הפקדה מקסימלית לפנסיה מקיפה

לוודא שהמעסיק מגדיל ההפרשה

קרן פנסיה מקיפה היא הקרן הבסיסית לרוב הציבור (שכירים ועצמאים), זו שיש בה את "הבטחת התשואה" מטעם המדינה בגובה 5.15% ריאלית בשנה, ללא קשר לתוצאות שישיגו גופי הפנסיה בהשקעות בשוק ההון. תקרת ההפקדה לקרן הזו עודכנה גם השנה כלפי מעלה, כך שהשכר המקסימלי להפקדה לקרן הבסיסית והעדיפה הוא 26.2 אלף שקל בחודש (לעומת 24.7 אלף בשנה שעברה).

"רוב העובדים ברמות השכר הללו מפקידים גם לביטוח מנהלים, קופת גמל או קרן פנסיה כללית שאין בהן את הבטחת התשואה", אומרת היועצת הפנסיונית אבני. "העובד צריך לשים לב שהתקרה לפנסיה עלתה, ולוודא שהמעסיק מגדיל את ההפרשה לפנסיה מקיפה בהתאם לרמת המקסימום החדשה, על חשבון ביטוח המנהלים.

"אם הוא לא ער לכך, יותר כסף הולך לתוכנית חיסכון פחות טובה", מוסיפה אבני, שמעריכה את התוספת לקצבת הפנסיה החודשית בעקבות השינוי בלפחות 140 שקל בחודש.

5ביטול כיסויים שונים מעל גיל 60

לחסוך את הפרמיה לטובת החיסכון

יש המכירים את האפשרות של רווקים לוותר זמנית (לשנתיים) על כיסוי שארים - ביטוח למקרה מוות שבו קרן הפנסיה משלמת קצבה לבני הזוג והילדים. אך לא רבים יודעים שמעל גיל 60 ניתן לבטל את הכיסויים הללו.

ענת כנפו תבור מאלטשולר שחם מציינת כי "ניתן לוותר על תשלום הביטוח החל מגיל 60 ובכך לחסוך את הפרמיה לטובת החיסכון. בנוסף, גרוש/אלמן יכולים לוותר על תשלום ביטוח לכיסוי שארים עבור בני הזוג, אך לא לילדים חלילה. אולם יש לשים לב לעדכן את הכיסויים במקרה של שינוי במצב המשפחתי".

איתי יעקב ממנורה מבטחים מוסיף כי "מי שמתקרב לגיל הפרישה וחסך שנים רבות בקרן, צריך לבדוק גם אפשרות להקטין כיסוי לאובדן כושר עבודה. אם חלילה קורה אובדן כושר עבודה ייתכן שניתן להתחיל לקבל קצבת זקנה מקרן הפנסיה, שתשמש כהכנסה בפער לא גדול מהכיסוי שבוטל. ובכל מקרה לא נותרו עוד שנים רבות לפרישה".

מקבץ טיפים מוכרים

את הטיפים הבאים נזכיר בתמצות, כיוון שהם נחשבים מוכרים אך ראוי בכל זאת לציין אותם:

■ דמי הניהול בקרן הפנסיה יכולים להגיע עד 6% מההפקדות החודשיות ו־0.5% מהכסף הצבור. תוודאו שאתם לא משלמים יותר מ־2% מההפקדות ו־0.2% מהצבירה. מדובר על פער של יותר מ־200 אלף שקל בפנסיה, או 1,000 בקצבה החודשית. בנוסף, מומלץ לבדוק כל חמש שנים שלא הקפיצו לכם את דמי הניהול. אם כן - התמקחו מול הקרן.

■ כעובדים אתם יכולים להפקיד 6% או 7% מהשכר שלכם לפנסיה, בדרך־כלל מומלץ להגדיל השיעור.

■ שמיר מציע לבחור מסלול השקעה מנייתי יותר: "מי שהיה במסלול מניות ולא במסלול תלוי גיל השיג הרבה יותר כסף, כשהתשואות הן פקטור מאוד משמעותי. ברור שיש סיכון לירידות אבל לאורך זמן התוחלת של שוק המניות טובה מכול דבר אחר".

■ כנפו תבור מציינת שחשוב "להמשיך להפקיד באופן עצמאי גם בתקופות של הפסקת עבודה: גם אם אתם בתקופת חל"ת, אחרי חופשת לידה, או בין עבודות, חשוב להמשיך להפקיד לפנסיה, כדי להבטיח את המשך הצבירה ולהימנע מגריעות עתידיות".

■ יעקב ממנורה ממליץ ל"מי שהחיסכון הפנסיוני שלו נמצא בביטוח מנהלים, לבחון האם ניוד ביטוח המנהלים לקרן פנסיה יגדיל לו את קצבת הזקנה".

■ אבני מסיטרין מזכירה "לא למשוך כספים מהפנסיה אם לא ממש חייבים אותם. משיכה כזו, בטח ב־15 השנים שלפני הפרישה, תגרום לכך שתקבלו פחות הטבות מס בפנסיה".