חודש מארס היה חודש שני ברציפות שמנהלי התיקים הציגו תשואה שלילית, על אף העליות באפיק המנייתי בשוק המקומי. נראה כי הירידות באג"ח הקשו על ביצועי המנהלים, שהציגו ירידה של 0.3% בממוצע בכל המסלולים. כך עולה ממדד מנהלי התיקים של קלי שוקי הון ו"גלובס", המציג את ממוצע הביצועים של מנהלי ההשקעות המובילים בישראל, שפעילותם מהווה כ-80% מענף ניהול התיקים, והם מנהלים יחד כ-70 מיליארד שקל. בין אלו: אנליסט, כלל פיננסים, פסגות, אי.בי.אי, ילין לפידות, מגדל שוקי הון, אלטשולר שחם, תמיר פישמן ומיטב.

במהלך מארס פרסמה רשות ניירות ערך שתי הנחיות הנוגעות להסדרת תחום ניהול התיקים: האחת, טיוטה שהגבילה את פרסום תשואות מנהלי התיקים למסגרת של זמן ורמת סיכון, והשנייה עוסקת בהפניית יועצי ההשקעות בבנקים את הלקוחות לחברות לניהול תיקים שבבעלותם.

מבדיקה שערכה קלי שוקי הון, עולה כי הירידות באג"ח הקשו על ביצועיהם של מנהלי התיקים בחודש החולף, כשבמרבית המסלולים נרשמו תשואות שליליות למרות העליות באפיק המנייתי. הסיבה היא הפסדי הון במרבית מדדי האג"ח שהושפעו מתהליך העלאת הריבית האגרסיבית.

"לאחר העלאות ריבית בשיעור של 2.5%, כשהסוף אינו נראה באופק והמשכנתאות מתייקרות, המשקיעים מחפשים אפיקי השקעה מגוונים מעבר לאג"ח ונדל"ן", אומר אבי מנדה, מנכ"ל קלי שוקי הון. "המגמה היא הגדלת הרכיב המנייתי והסטה של כספים לטובת חו"ל, כולל שווקים מתעוררים".

מהנתונים של קלי עולה כי מנהלי התיקים נמצאים בפוזיציה של 90% באפיק המנייתי, וחלקם אף יושבים שם בפוזיציה מלאה. משקל המניות בארץ בתיק עומד על כ-75%, ומניות חו"ל על כ-25% מהפוזיציה. פרט לכך, נראה כי המנהלים עדיין מוצאים הזדמנויות השקעה ומנצלים את הנזילות בתיקים, שכן היקף המזומן ירד ב-3.8% ומהווה כ-4.6% מהרכב התיק. האפיק השקלי התרחב, אג"ח קונצרניות שקליות עלו ב-16% ואילו הממשלתיות השקליות עלו במתינות - 1.1%.

"הסטת ההשקעה לאפיק השקלי נובעת בעיקר מציפיות האינפלציה ותהליך העלאת הריבית שצפוי להימשך", מציין מנדה. "ההשקעה באפיק מפוזרת למק"מים, שחרים, גילונים וקונצרני שקלי, והעדפת מנהלי ההשקעה היא לשבת על מח"מ בינוני של ארבע שנים, בהחזקה ישירה או סינתטית".

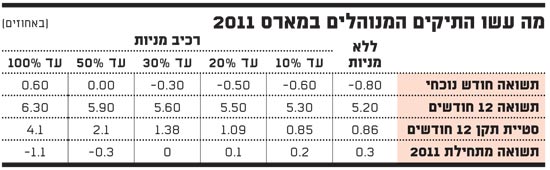

מה עשו התיקים המנוהלים במארס 2011

רק המנייתי היה חיובי

אך למרות הגדלת הפוזיציה המנייתית, רוב המסלולים לא הצליחו לעבור את קו האפס. המסלול הסולידי, שרשם כאמור את התשואה השלילית החדה ביותר במארס, מציג מתחילת השנה עלייה של 0.3% בלבד, וב-12 החודשים האחרונים הניב תשואה של 5.2% עם סטיית תקן של 0.86.

מסלול 80/20 רשם בממוצע תשואה שלילית של 0.5% בחודש החולף; מתחילת השנה הוא הוסיף 0.1% וב-12 החודשים האחרונים הניב תשואה חיובית של 5.5%, עם סטיית תקן של 1.09.

מסלול 30/70 הפופולרי רשם בממוצע תשואה שלילית של 0.3%, ומתחילת השנה הוא מציג תשואה ממוצעת אפסית. בסיכום 12 החודשים האחרונים הוסיף המסלול 5.6%, עם סטיית תקן של 1.38.

מסלול 50/50 רשם במארס תשואה אפסית, ומתחילת השנה תשואה שלילית של 0.3%. ב-12 חודשים תשואתו הייתה חיובית - 5.9%, עם סטיית תקן של 2.1.

המסלול המנייתי הוא היחידי שהשיג במארס תשואה חיובית, עם עלייה של 0.6% בממוצע. מתחילת השנה הוא רשם תשואה שלילית של 1.1%, וב-12 החודשים האחרונים הניב תשואה חיובית של 6.3%, תחת סטיית תקן גבוהה של 4.1.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.