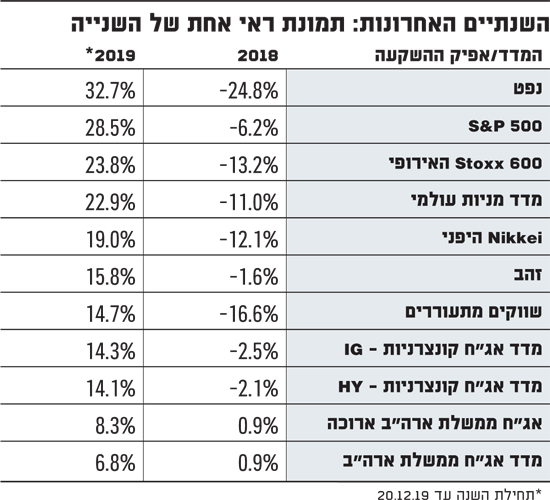

השנתיים האחרונות היו יוצאות דופן מבחינת המשקיעים והחוסכים. אם 2018 הייתה שנה קשה שאופיינה בתנודתיות גבוהה, עם הפסדים בשוקי המניות ובאג"ח, 2019 הייתה במידה רבה תמונת הראי שלה. כך היום, לקראת סיומה, 2019 מסתמנת כאחת מהשנים החזקות ביותר של שוק ההון, בו כמעט כל נכס הניב תשואה דו-ספרתית.

בחלקו המאקרו כלכלי של טור זה, ננסה להתמקד בתהליכים שהניעו בשנתיים האחרונות את שוקי המניות וננסה להבין לאן אנחנו הולכים ב-2020.

סנטימנט, ריבית וכלכלה: מה הניע את השווקים?

כאמור, מהרבה בחינות 2018 ו-2019 היו תמונת ראי אחת של השנייה.

במהלך 2018 ההאטה בכלכלה העולמית הייתה רק בראשיתה, כך שהנתונים הכלכליים היו עדיין חזקים ורווחי החברות בארה"ב בפרט ובעולם בכלל היו עדיין חזקים. ב-2019 ההאטה הגלובלית החריפה ורווחי החברות ירדו.

במהלך 2018 הבנקים המרכזיים בעולם היו בעיקר עסוקים בצמצום המדיניות המוניטארית תוך סיום הרחבות כמותיות בחלק מהאזורים (גוש האירו) והעלאות ריבית באזורים אחרים בהובלת ארה"ב. ב-2019 הבנקים המרכזיים עשו 180 מעלות ועברו להרחבות מוניטאריות, בין אם זה בהפחתות ריבית ובין אם זה בהשקה מחודשת של ההרחבות הכמותיות (גוש האירו).

כמובן שארה"ב הובילה את המהלך גם ב-2019, כאשר הפד הפחית את הריבית 3 פעמים ואף חזר לרכוש אג"ח ממשלת ארה"ב, אך שם נזהרים מלקרוא לזה הרחבה כמותית, שכן לטענתם (ובצדק) לרכישות אלו יש אופי טכני שעוזר לפד לקבוע את הריבית ולספק נזילות לשוק בסביבה הרגולטורית הנוכחית, אשר הגבירה באופן משמעותי את דרישות הנזילות מהמוסדות הפיננסים הגדולים. ובכל זאת, הזרמת הכספים הגדולה של הפד לשוק תרמה רבות לירידה בתנודתיות ולעליות בשווקים במהלך החודשים האחרונים.

מלחמת הסחר 1 - ב-2018 מלחמת הסחר פרצה ובאופן מאוד ברור הכבידה על הסנטימנט ועל שוקי המניות. ב-2019 לעומת זאת התמונה הרבה יותר מורכבת. היו תקופות בהן ציפיות לעסקה תרמו לסנטימנט החיובי ודחפו את השווקים קדימה, והיו תקופות בהן הפסימיות שלטה. בשורה התחתונה, 2019 תיזכר כשנה בה הציפיות להסכם סחר, גם אם חלקי, דחפו באופן משמעותי את השווקים כלפי מעלה.

על כן, ב-2018 תחילתה של ההאטה הכלכלית בשילוב עם פריצת מלחמת הסחר והעלאות הריבית הכבידו על שוקי המניות. ב-2019 הנתונים הכלכליים התדרדרו, אך השווקים עלו על רקע הירידה החדה בתשואות האג"ח, חזרתן של ההרחבות הכמותיות והציפייה לפתרון מלחמת הסחר. תוך שימוש במסגרת ניתוח זו, מה צופנת לנו שנת 2020?

סביבה כלכלית - להערכתנו, הסביבה הכלכלית הגלובלית לא צפויה לרשום שיפור ניכר וזאת ממספר סיבות. ראשית, הכלכלות המפותחות נמצאות בשלב מאוד מאוחר של המחזור הכלכלי. כיצד אנו יודעים? מבט על פערי התוצר הגבוהים בעולם המפותח ושיעורי האבטלה הנמוכים (היסטורית ברוב המדינות המפותחות) מגלה לנו כי מנקודה זו, היכולת של השווקים להמשיך לצמוח באותו קצב כפי שראינו במהלך רוב העשור האחרון, פשוט כבר לא קיימת. לכלכלנים יש כותרת לתופעה זו - "מיצוי שוק העבודה כמנוע צמיחה". מבחינה זו, יש לצפות לצמיחה נמוכה יותר ב-2020 עם עלייה מתונה בשיעורי האבטלה ברחבי העולם המפותח.

סין - כדי לנסות ולקבוע לאן פני הצמיחה העולמית והסחר העולמי ב-2020, חייבים לדבר על סין. על מנת לסבר את האוזן, כיום סין אחראית על כ-50% מהביקוש העולמי לסחורות תעשייתיות (לא כולל נפט, שם משקלה נמוך יותר בשל רמת הפיתוח הנמוכה יותר של המשק הסיני בהשוואה למערב) ולא פחות חשוב, היא באופן מעשי מנוע הצמיחה המרכזי ביותר של הכלכלה הגלובלית במהלך השנים האחרונות - בעוד שכלכלת סין מהווה כ-13% מהתוצר העולמי, היא אחראית לכ-35% מהצמיחה העולמית, וזו עוד רק ההשפעה הישירה.

כאשר לוקחים בחשבון שרוב השווקים המתעוררים תלויים בכלכלה הסינית כמקור לתוצרתם, ההשפעה האמיתית של סין גבוהה הרבה יותר. רבים מצפים להתייצבות ואף להאצה מסוימת ברמת הפעילות הכלכלית בסין, אך חשוב להבין כי תהליך ההאטה הכלכלית שעובר על סין הוא מבני ומתנהל תחת תוכנית האב הגדולה של הממשל הסיני, שמטרתה היא לשנות את מבנה הכלכלה באופן שימצב את סין כמובילה עולמית בטכנולוגיה עד שנת 2025.

מלחמת הסחר 2 - בהמשך ישיר לנקודה הקודמת, העימות בין ארה"ב גולש להרבה יותר מאשר מלחמת סחר. אמנם היום הצדדים נמצאים בהפסקת אש לכאורה, אך להערכתנו מדובר בלא יותר מהפסקת אש - כלומר מלחמת הסחר בין סין וארה"ב ממש לא נגמרה. לראייתנו, שאיפותיה של סין להפוך להיות מובילה טכנולוגית בעולם צפויה להוביל בסופו של דבר גם לעליונות צבאית ורצון להיות ההגמון בעשורים הבאים.

זוהי גם הסיבה שאין באמת פתרון למתחים בין סין וארה"ב, שרואה בסין כאיום אמיתי לסדר העולמי הנוכחי. בפתחה של שנת הבחירות בארה"ב, אנו מצפים שמלחמת הסחר תהיה כלי פוליטי מרכזי בקמפיין של דונלד טראמפ. כשלוקחים נתונים אלו בחשבון ביחד עם ההערכות שהסכם "שלב 1" לא כולל הרבה מאוד תוכן, הדרך להמשך העימות בין ארה"ב וסין סלולה.

מדיניות מוניטארית - ב-2019 הפחתות הריבית של הבנקים המרכזיים בהובלת הפד נמכרו לציבור בתור "התאמות של אמצע מחזור כלכלי". ואכן, כל עוד הנתונים הכלכליים אותתו על האטה בלבד ולא על מיתון, הפחתות הריבית התקבלו בברכה ועזרו להצית את הראלי בשווקים. השאלה כעת היא מה היכולת של המדיניות המוניטארית להמשיך ולדחוף את השווקים.

להערכתנו, תהליך זה מיצה את עצמו - על פי ההכוונה של הפד, הוא זז לעת עתה הצידה, לפחות כל עוד אין שינוי מהותי לאופק הצמיחה והאינפלציה. המשמעות היא שהרף להפחתות ריבית נוספות הוא מאוד גבוה וכי אם כאלו אכן יגיעו, זה יקרה על רקע סביבה כלכלית מתדרדרת. במצב כזה, התרומה לשווקים מהפחתות הריבית תקוזז לחלוטין (ואף יותר) מהנתונים הכלכליים והרווחים החלשים. לכן, אם נחשוב על תרחיש הקונצנזוס שמדבר על צמיחה באזור הפוטנציאל, המדיניות המוניטארית תהיה ניטרלית בהשפעתה על השווקים.

אז מה קיבלנו? בהיעדר מנועי צמיחה חזקים, כגון שיפור בצמיחה ובמכירות או מדיניות מוניטארית מרחיבה, נראה כי 2020 תהיה מושפעת במיוחד מההתפתחויות בצד הפוליטי, כגון מלחמת הסחר והבחירות בארה"ב. כמובן שלתוך הקלחת הזו, גם צריך לקחת בחשבון שאחרי הראלי המרשים של 2019, רמות התמחור ברוב השווקים העולמיים כבר הפכו להיות גבוהות במיוחד מנקודת מבט היסטורית.

השנתיים האחרונות תמונת ראי אחת של השניה

עידן הסלולר: פחות פרטיות, יותר DATA

בשורה התחתונה, סביבה שכזו מאותתת על תוחלת תשואה נמוכה יותר של שוקי המניות (מכפילים גבוהים, מיצוי המדיניות המוניטארית כמנוע להתרחבות מכפילים) בהשוואה לשנים קודמות, עם תנודתיות גבוהה יותר (האטה בפעילות הכלכלית ואי ודאות גבוהה מסיבות פוליטיות). בסביבה שכזו, אנו ממליצים לשלב בתיקים חשיפה גבוהה יותר לחברות עם תזרים מזומנים יציב ויכולת להמשיך לייצר מכירות ורווחים גם בסביבה של האטה כלכלית המלווה בתנודתיות גבוהה.

אז מה זה אומר בעצם?

למרות שאנחנו חושבים שיש מקום לשמרנות, אנחנו עדיין מאמינים מאוד בחברות טכנולוגיה בעולם לתוך 2020. המהירות בה הטכנולוגיה מתקדמת אף פעם לא הייתה גבוהה יותר. להתפתחויות הטכנולוגיות השפעה גדולה על החיים שלנו. הטכנולוגיה מאפשרת לנו מגוון עצום של אפשרויות והן זמינות לנו כמעט בכל שעה ומכל מקום.

המכשיר הנייד שלנו הוא כבר הרבה יותר ממכשיר טלפון. הוא המפתח שלנו לשפע של העולם הדיגיטלי. הוא מחשב קומפקטי שהיכולות שלו כבר לא מוגבלות למידותיו הפיזיות. המכשיר המחובר לרשת תקשורת מתקדמת, כבר לא מעביר רק נתוני קול והודעות מוגבלות, אלא תמונות, קבצים, שירים, סרטים ואף עושה זאת במהירות שלפני מספר שנים נחשבה דמיונית.

כדי ליהנות ממגוון האפשרויות הטכנולוגיות שהמכשיר שלנו יכול לאפשר, אנו מוותרים בדרך כלל על הפרטיות של המידע, שעובר דרך אפליקציות או שירותים שאנחנו צורכים, מידע שערכו גם עולה ככל שאנחנו צועדים לקראת עידן דיגיטלי מלא. למרות שרבים נוטים להאמין שאנחנו בעיצומו של עידן זה, הרי שאנחנו רק מתחילים לגרד את תחילתו. בשנים הקרובות יוחלפו תשתיות התקשורת באזורים גיאוגרפים רבים. התשתית החדשה, 5G, לא רק תאפשר לכל המכשירים הניידים שלנו לצרוך הרבה יותר מידע, במהירויות גבוהות הרבה יותר, אלא תאפשר לעוד מגוון רחב של מכשירים מחוברים לשלוח DATA, הרבה DATA.

המכשירים סביבנו יצוידו בשבבים מתקדמים ויהפכו חכמים יותר ויותר. מכוניות, מצלמות, רחפנים, רמקולים חכמים. כולם ישלחו באופן רציף מידע לרשת ויגיבו לאירועים בזמן אמת. ככל שכמות המידע המצטברת תהיה גדולה יותר, כך גם תהיה התועלת שניתן יהיה להפיק ממנה. תשתיות התקשורת הנוכחיות מוגבלות ביחס להיקפי המידע והיכולת לייצר מוצרים ואפליקציות חיוניות על בסיס המידע ולכן המעבר לתשתית התקשורת 5G מהותי מאוד להמשך ההאצה הטכנולוגית.

5G של סמסונג מוצג לפני חודשיים/צילום: רויטרסHANNIBAL HANSCHKE

המעבר נמצא בשלבים ראשוניים מאוד בעולם ובינתיים פריסת התשתית הינה בעיקר במעצמות טכנולוגיות, כגון ארה"ב, סין, יפן ודרום קוריאה. ה-5G פורץ תקרת זכוכית שהטכנולוגיה הגיעה אליה ואימוץ רחב שלה צפוי להוביל להתפתחויות טכנולוגיות שכיום אפילו קשה לדמיין. חברות טכנולוגיות רבות פעילות בתחום פיתוח התשתיות הטכנולוגיות (חומרה) ואפליקציות המנתחות ו/או מאבטחות את המידע (תוכנה). חברות רבות צומחות כבר זמן ממושך על רקע מגמה זו. המצליחות מביניהן ימשיכו לרשום צמיחה גבוהה גם בשנים הקרובות בזכות אותה טרנספורמציה דיגיטלית. רווחיות החברות, רמת הריבית הנמוכה המעודדת השקעות ואינטרסים לאומיים, דוחפים את כולם להאצה בקצב ההשקעות הטכנולוגיות. על רקע זה אנו מעריכים שהסקטור הטכנולוגי ימשיך לבלוט גם בשנים הקרובות ולהיות הקטר של הכלכלה העולמית.

הכותבים הם מנהל מחלקת מאקרו בפסגות ואנליסט בכיר במחלקת מחקר פסגות ני"ע. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.