סקר של חברת פידלטי דיגיטל מהשנה שעברה מצא כי רוב המשקיעים המוסדיים בארה"ב סבורים כי ביטקוין הוא נכס פיננסי ראוי להשקעה. ואולם, בעוד וול סטריט ודור הבייבי בומרס מתרגלים אל הביטקוין, בני הדור הצעיר, המצויים בעולם הקריפטו, כבר התקדמו גם לדבר הבא, שוק שנקרא DeFi - קיצור למימון מבוזר (Decentralized Finance).

עולם הכספים המסורתי בנוי סביב "סוכן אמון" מרכזי, המנהל את הטרנזקציות הכספיות ושומר על הרישומים. כך למשל, בנק מנהל יומן מרכזי שבו נרשמות היתרות והתנועות בין צדדים. ביטקוין ומטבעות קריפטו אחרים בנויים סביב הרעיון של ביזוריות - כלומר, פעולה פיננסית המתרחשת ישירות בין הצדדים, ללא מתווך או רישום מרכזי.

בעוד שבעולם הפיזי ניתן לבצע עסקה ישירה בין צדדים, בעולם הווירטואלי הדבר כמעט בלתי אפשרי. החדשנות הגדולה של פרוטוקול הביטקוין מצויה בפתרון בעיה זו - כלומר, כיצד לבצע אונליין טרנזקציות ישירות בין צדדים ללא צורך ב"מתווך אמון". לפתרון קוראים בלוקצ'יין, שהוא יומן מבוזר המעודכן על ידי אלפי או מיליוני שחקנים אנונימיים העוסקים בתחזוקתו.

להוצאת המתווך מהתמונה יתרונות רבים - כספיים (חישבו על כל העמלות והעלויות שהבנקים או חברות כרטיסי האשראי משיתים על העולם), ואחרים (חישבו על כל הפעמים שהבנק סירב באופן שרירותי, או סירבל ללא צורך, פעולות ללא כל הצדקה).

חוזים חכמים לקביעת תנאים על הבלוקצ'יין

הביטקוין מיישם את הבלוקצ'יין הראשון והאמין ביותר. ואולם, אליה וקוץ בה. ביטקוין בנוי באופן שניתן להעביר בו ערך בין עמיתים, אבל לא ניתן לקבוע תנאים על העברת ערך זו. לצורך פתרון בעיה זו נולד לפני כשבע שנים הבלוקצ'יין והפרוטוקול של את'ריום. זה מאפשר לייצר "חוזים חכמים" - כאלה שיאפשרו להעביר ערך - מטבעות קריפטו - רק בהתמלא תנאי מוסכם וקבוע מראש.

באמצעות השימוש ביכולת זו של את'ריום, מתפתח בימים אלה עולם חדש של פעילות פיננסית, DeFi - ובמרכזו פלטפורמות פיננסיות מבוזרות לטרנזקציות ישירות בין הצדדים. אחת מאותן פלטפורמות, למשל, מאפשרת מתן הלוואות באופן מבוזר. לווים יכולים להפקיד ביטקוין כבטוחה ולקבל הלוואה, למשל, במטבע קריפטו הצמוד לדולר. באופן כזה הבעלים של ביטקוין, המאמין בערכו ארוך הטווח, יכול להשתמש בו כבטוחה לקבלת הלוואה דולרית לטווח הקצר.

שימוש אחר בהלוואה כזו יכול להיות לצורך פעילות פיננסית, בדומה להלוואות הניתנות לשם מסחר בניירות ערך. אחת הפלטפורמות לביצוע הלוואות שכאלה נקראת "קומפאונד" (Compound), והדבר מאפשר לבעלי נכסים קריפטוגרפיים להלוותם בתמורה לקבלת ריבית על ההלוואות. לפלטפורמה גם מטבע קריפטו משל עצמה, המכונה COMP. המטבע מעניק זכויות הצבעה ושליטה בפרוטוקול, והוא מחולק ללווים ולמלווים בחלקים שווים כעידוד להשתמש בפלטפורמה. מחירו של מטבע זה עלה בחודשים האחרונים בכ-400% ביחס לדולר. באמצעות שימוש בפלטפורמה יכול בעלים של ביטקוין ליהנות גם מריבית שנתית בשיעור של כ-7% על הביטקוין, וגם מעליית ערך המטבע COMP שאותו קיבל בגין השימוש בפלטפורמה.

זירות מסחר מבוזרות במטבעות קריפטו

סוג אחר של אפליקציות DeFi הן כאלה המאפשרות לצדדים למכור ולקנות ביניהם מטבעות קריפטו ללא צורך בזירות מסחר (בורסות קריפטו). זירות כאלה, כמו Coinbase בארה"ב, או ביטס אוף גולד ו-Bit2C בישראל, הן כיום מקומות הרכישה הקלאסיים למטבעות קריפטו. אפליקציות DeFi המכונות DEX מציעות אלטרנטיבה מבוזרת. אחת הראשונות בין אלה ידועה בשם Uniswap. זוהי תוכנה הפועלת על הבלוקצ'יין של את'ריום, ואשר במקום ספר ההזמנות המרכזי שבזירת המסחר, משתמשת ב"מאגרי נזילות" המסופקים על ידי המשקיעים ב-DEX. מאגרי הנזילות ננעלים בחוזים חכמים, ומולם הקונים והמוכרים מבצעים את הטרנזקציות במטבעות הקריפטו הנתמכים על ידי הפרוטוקול. בתמורה להספקת הנזילות, המשקיעים מקבלים חלק מהעמלות הנגבות בין הצדדים הסוחרים, וכן מטבע בשם UNI.

מטבע ה-UNI נסחר בעצמו, ומחירו עלה מכ-10 דולרים בספטמבר 2020 לכ-60 דולר כיום. יוניסוופ אינה הבורסה המבוזרת היחידה. תוכנות נוספות מציעות שירותים דומים. SushiSwap למשל גם היא פלטפורמה המשתמשת ברשת האת'ריום. כאן המשתמשים נועלים מטבעות בחוזים חכמים (למשל, "המוכר מתחייב למכור/לקנות 100 מטבעות את'ר הנעולים בחוזה, בתמורה ל-1,800 דולר למטבע, שישולמו במטבע 'יציב' צמוד לדולר, הנקרא USDT"), וקונים או מוכרים יחליפו מטבעות לתוך החוזים החכמים בהתאם לרצונם.

ההחלטות ביחס לתוכנה המתפעלת את הרשת מתקבלות בהצבעה על ידי המחזיקים במטבע של הרשת המכונה Sushi. 100 מאלה מחולקים כל יום בין מי שמספקים נזילות לפרוטוקול. מחירו של מטבע זה נע בחדות בחודשים מאז שהונפק לראשונה, לפני כחצי שנה. במונחי ביטקוין, הוא איבד כמעט 50% מערכו בשיא שרשם בספטמבר שעבר.

פוטנציאל עצום מבחינת השווקים

חוזים חכמים ומסחר ישיר ללא מתווך הם עדיין עולם קטן יחסית לשווקים הפיננסיים. בכל חוזי ה- DeFiנעולים כיום כ-40 מיליארד דולר בלבד. ואולם, ליכולות ולקונספט עשוי להיות עתיד מזהיר. שוק המסחר במטבעות (מט"ח) הוא השוק הפיננסי הגדול בעולם. נפח המסחר בשוק זה עומד על כ-6.6 טריליון דולר ביום. שחקנים רבים משתתפים בשוק זה, והוא כולל בנקים, בתי השקעות ואף בנקים מרכזיים. עם הסוחרים במט"ח נמנים גם חברות, סוחרי חומרי גלם ואף אנשים פרטיים.

והסיבות למסחר שונות ומשונות, מהמרת הכנסות מיבוא לצורך ביצוע תשלומים במטבע אחר, דרך גידור לחוזים עתידיים הנקובים במטבעות שונים, ועד לגידור של גופי השקעה המשקיעים בנכסים או בניירות ערך הנקובים במטבע שונה מזה שבו הם מדווחים ללקוחותיהם.

בשבדיה, הבנק המרכזי כבר ביצע תוכנית פיילוט להנפקת מטבע הקרונה הדיגיטלי, שיאפשר לבצע תשלומים "בקלות כמו משלוח טקסט". בסין, הבנק המרכזי ממשיך ומבצע ניסויים דומים, והפיץ השבוע ל-50 אלף מתושבי בייג'ין 1.5 מיליון דולר במטבעות יואן דיגיטלי. המשתתפים בניסוי יוכלו להשתמש ביואן הדיגיטלי למשך שבוע לרכישות בכמה חנויות רגילות או באתר ייעודי.

סין ושבדיה לא לבד. רוב הבנקים המרכזיים הגדולים נמצאים בשלב כזה או אחר של בחינת הנפקתם והפצתם של מטבעות דיגיטליים ריבוניים (CBDC). כאשר כך יקרה, קל לדמיין איזו תנופה יקבל עולם ה-DeFi, שיאפשר מסחר במטבעות כאלה ישירות בין הצדדים, באופן אוטומטי וללא מתווכים.

בשוק הקריפטו יש כבר כיום כ-40 מטבעות הקשורים לעולם ה-DeFi. בראש הרשימה, המטבע של רשת המכונה ChainLink. פלטפורמה זו מבקשת לגשר בין ה"חוזים החכמים" ואפליקציות רגילות שאינם על הבלוקצ'יין. הואיל והחוזים שבתוך הבלוקצ'יין אינם יכולים לגשת לדאטה שמחוץ להם, נדרשים מאגרי מידע כאלה, המכונים אורקלים, שיוכלו לגשר ולספק את המידע החיצוני המצוי באינטרנט, לטובת השימוש בחוזה החכם.

להמחשה, נאמר שהחוזה החכם קובע תנאי כי "אם מחיר הדולר בתאריך מסוים יעלה על סך X, צד א' ימכור לצד ב' כך וכך דולרים", האורקל הוא זה שאמור לספק את המידע המביא להפעלת התנאי שבחוזה. ChainLink מעודדת דרך תשלום במטבע את המשתתפים ברשת שלה לבנות אורקלים כאלה ולספק את המידע הנדרש לצורך החוזים החכמים.

ChainLink גייסה את ההון הראשוני לפעילותה, בסך 32 מיליון דולר, ב-2017 בהנפקת מטבע. שווי השוק של הפלטפורמה עומד כיום על כ-10 מיליארד דולר. לפני כשנתיים עמד מחיר המטבע על כ-0.50 דולרים, ולפני שנה הוא עמד על כ-4 דולרים. נכון לתחילת השבוע, הוא נסחר בסביבות 26 דולר - תשואה נאה לכל הדעות למשקיעים בשוק ה-DeFi.

מוצר מעניין נוסף בעולם ה-DeFi המתפתח הוא "יוניברסל מארקט אקסס", UMA. הפלטפורמה נוסדה על ידי שני בוגרי גולדמן זאקס, והיא מאפשרת לצדדים לבנות באופן דיגיטלי ואוטומטי נגזרים פיננסיים כמו חוזים עתידיים, לרבות בנכסים קריפטוגרפיים. הפלטפורמה פותחת לשחקנים שונים שאין להם גישה לעולם הקלאסי והסגור של חוזים שכאלה, יכולת לייצר הסכמי נגזרים, כולל בנכסים חדשים ומטבעות קריפטו.

לפלטפורמת UMA מטבע המעניק למחזיקים בו זכויות הצבעה בכל הנוגע לשינויים בפרוטוקול. שווי השוק של הפלטפורמה כיום כמיליארד וחצי דולר. המטבע עצמו קפץ במחירו מאז השקתו במחצית מאי 2020, מכ-1.5 דולרים בלבד לכ-28 דולר כיום.

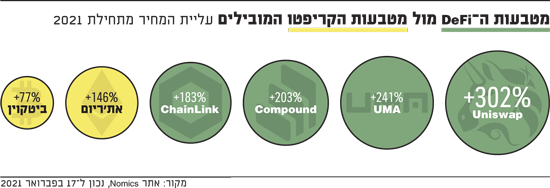

עולם ה-DeFi התפתח דרמטית בחודשים האחרונים, והוא מושך יותר ויותר כספים ועסקות. מהפקדת מטבעות במאגרי הנזילות, דרך הלוואות ישירות, וכלה באקסצ'יינג'ים מבוזרים. המשקיעים הצעירים והחדשים מגלים עניין גדל והולך בתחום, ועם הגידול בתחום, הם ראו תשואות מרשימות ביותר על השקעותיהם. בזמן ש-2021 מתגלה כשנה שורית ביותר בעולם הקריפטו, נראה כי גם תחום ה-DeFi עתיד לפרוח בחודשים הבאים.

הכתבה היא אינפורמטיבית בלבד ואינה מהווה המלצת השקעה מכל סוג. כל החלטה בעניין השקעה היא עניין אישי, וצריכה להתבצע רק לאחר התייעצות עם אנשי המקצוע המתאימים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.