אלדד תמיר הוא דמות ותיקה ומוכרת בשוק ההון הישראלי. הוא הבעלים והיו"ר של בית ההשקעות תמיר פישמן, אבל לאחר שנים רבות בניהול השקעות מסורתי הפוקוס שלו היום נמצא במקום אחר - חברת הפינטק FINQ, בה שותף גם איש העסקים ניר צוק (פאלו אלטו).

● המלצות ההשקעה של מנהל כספי המיליונרים

● בנק ההשקעות שהוריד את המלצתו למניית החברה הגדולה בעולם

● ב-HSBC מעריכים: 4 מניות זולות שיכולות להיות הזדמנות ברבעון האחרון

בשני העשורים האחרונים, מאז הובילה ועדת בכר רפורמה בשוק ההון בישראל, הפכו חלק מהגופים המוסדיים בישראל ל"מפלצות" בהיקף הנכסים, כשבחלקם מתנהלים מאות מיליארדי שקלים.

בית ההשקעות של תמיר, לעומתם, נותר לפעול בהיקפים קטנים יחסית כשלצד ניהול קרנות הנאמנות (קרוב ל-2 מיליארד שקל), תיקי השקעות וקרנות גידור, הוא ביצע השקעות ממוקדות בהייטק וכעת תמיר מוביל כאמור מיזם טכנולוגי בתחום ההשקעות.

תמיר, המוכר גם לצופי הטלוויזיה (שימש בעבר כפאנליסט בתוכניות "לילה כלכלי" ו"הכרישים"), מספר בראיון לפודקאסט שוק ההון של גלובס על המעבר מניהול השקעות אנושי לאלגוריתמים מבוססי בינה מלאכותית, מותח ביקורת על שוק ההון המקומי, מסביר מדוע לדעתו הכלכלה הישראלית נמצאת בסכנה, ומגלה מה הוא חושב על השקעה בנדל"ן בישראל: "אין לי דירות. אני חושב שהשקעה בשוק במחירים האלה בארץ, זה פשוט לא הגיוני".

אלדד תמיר

אישי: בן 62, גרוש + 5, גר בתל אביב

מקצועי: בעלים ויו"ר בית ההשקעות תמיר פישמן, ועד לאחרונה גם המנכ"ל.

כיום מוביל את מיזם הפינטק FINQ.

בעל תואר ראשון בכלכלה ותואר שני במנהל עסקים מאוניברסיטת ת"א

עוד משהו: אוהב לבשל ארוחות שישי לילדים

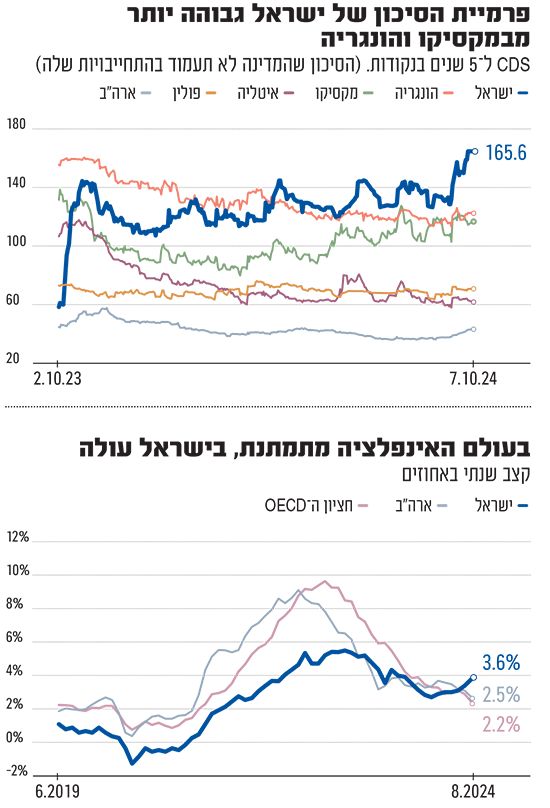

השיחה התקיימה כשעה בלבד לאחר החלטת בנק ישראל להותיר את הריבית ללא שינוי - ברמה של 4.5%. אולם המסר הכללי שהתקבל מהתחזית של חטיבת המחקר בבנק ומדברי הנגיד, אינו אופטימי במיוחד. בקצרה: עלייה בפרמיית הסיכון של ישראל, כפי שבאה לידי ביטוח בחוזי הביטוח מפני חדלות פירעון באג"ח (CDS), ובפרמיה שדורשים המשקיעים הזרים על האג"ח הממשלתיות; האינפלציה צפויה להישאר גבוהה ולא לחזור בקרוב ליעד בנק ישראל (3% בטווח העליון); הצמיחה השנה תסתכם בחצי אחוז בלבד; הגירעון יהיה גבוה מתחזית האוצר השנה וגם בשנה הבאה; ויחס החוב-תוצר של ישראל הולך ומטפס. זו כמובן רק חלק מהרשימה, ועוד לפני שהזכרנו את האי ודאות הגיאו-פוליטית על רקע ההסלמה בגזרה הצפונית וישירות מול איראן.

"לא אימפריה כמו שחושבים פה"

לנוכח כל אלו, נגיד בנק ישראל, הפרופ' אמיר ירון, הודה בפה מלא כי העלאת ריבית היא אופציה "במידת הצורך". לדברי תמיר, "המצב של המשק הישראלי קשה. אנו בתקופה מאתגרת. בתמיר פישמן היינו בין החלוצים שהעבירו השקעות לחו"ל. לא בגלל שיש לנו משהו נגד ישראל, אבל בסוף כשאתה מנהל כסף, אתה צריך להסתכל ללקוח שלך בעיניים ולעשות מה שנכון עבורו. זו האחריות שלי. כרגע ישראל לא נמצאת בטופ 10 שלי, והייתי עדין. אנחנו לא איפריה כפי שאנו שוגים לחשוב לפעמים".

הוא לא חוסך בביקורת על ניהול המדינה: "אני חושב שמקבלי ההחלטות חיים בסרט שאנחנו אימפריה כלכלית. רוסיה יכולה לנהל מלחמה ארוכה כי יש לה מלא נפט. ארה"ב יכולה לנהל איזה גירעון שהיא רוצה, כי היא יכולה גם להדפיס כסף. אנחנו לא".

תמיר מזהיר כי שנה נוספת של לחימה תביא את ישראל למקום מסוכן מאוד. "לא נוכל לעמוד בכך ונגיע למצב שאיגרות החוב שלנו ידורגו כ 'ג'אנק בונדס' - שמשמעותו היא שכל המוסדיים הגדולים מוכרים את אג"ח ממשלת ישראל. זה אומר שהשקל מתרסק, ואז הנגיד רץ להעלות ריבית כי אנחנו בהיפר-אינפלציה; כוח הקנייה שלנו יורד והמצב מידרדר במהירות".

מגמת הוצאת הכספים לחו"ל שעליה מדבר תמיר אכן הואצה בשנתיים האחרונות, כפי שניתן לראות למשל בשוק החיסכון: אם עד לפני שנתיים-שלוש מסלולי ה-S&P 500 היוו חלק שולי למדי מסך הנכסים המנוהלים כאן, כיום בערך כל שקל שני שמופקד לפנסיות של הציבור מושקע במדד הדגל האמריקאי. תמיר מזהה את האשמה בכך בשוק המקומי.

"רואים שהחברות הטובות באמת בסוף מגיעות לנאסד"ק. זו המציאות. תנסו למצוא לי חברה בבורסה המקומית שאתם מאמינים שתהיה שווה פי 4 בעוד עשר שנים. אני פשוט לא רואה את זה קורה כאן", הוא אומר.

אם נסתכל על תקופת הקורונה, היו פה לא מעט הנפקות גדולות. לא השתתפת בהן? "לא. אתם יודעים מה הכי מעצבן? שאין פה בגרות. זה היה לא רציני ולא מקצועי. החתמים לא באמת אחראים על כלום, והחברות - הן מוכרות הבטחות וחלומות, לא עסקים אמיתיים. גם מי שהרוויח, עשה את זה רק 'על הנייר' כי אין נזילות בבורסה, אתה לא יכול למכור מתי שבא לך. יש פה המון בעיות".

ובכל זאת, הבורסה המקומית מציגה ביצועים יפים בסך הכול למרות המצב. אם נבדוק מנקודת השפל שאחרי טבח 7.10, נראה שהיא כבר עלתה בכ-30%. "נכון, אבל אם ניקח את השנתיים האחרונות, המדדים פה על אפס. הבורסה עושה עכשיו איזה תיקון כי יש איזושהי מידה של אופטימיות, אבל השנתיים האחרונות עמדו על אפס".

השנתיים האחרונות אכן היו מרות לכלכלה הישראלית, מה שמתבטא היטב במדד ת"א 35, שעלה בפרק הזמן הזה ב-13% בעת שמדד S&P 500 עלה בכ-60% באותו זמן. אולם זו עדיין תשואה נאה לבורסה הישראלית, בוודאי אם מסתכלים על המלחמה הרב-זירתית שעמה המדינה מתמודדת.

מה התובנות מקדנציה סוערת של נשיא בארה"ב

בעוד פחות מחודש ייערכו הבחירות לנשיאות ארה"ב. תמיר נזכר בקדנציה של דונלד טראמפ שהסתיימה ב-2020, ולא חושש מאף אחד מן המועמדים. "זו הייתה תקופה נוראית. היינו קמים בבוקר לראות מה הוא עשה ועושה, או מה הוא צייץ. נורא קשה לנהל השקעות כשמישהו קם בבוקר ואומר: 'זהו, אין סינים יותר. אנחנו הולכים להטיל מכסים עצומים'".

מי לדעתך עדיף מבחינת השווקים - טראמפ או האריס?

"אני חושב ששניהם טובים או גרועים באותה מידה. אני לא רואה פה מישהו שיעשה יותר טוב או פחות טוב לכלכלה. אחד בלתי צפוי לחלוטין, והשנייה? אין לי מושג מה הדעות שלה".

אתה מעריך שתהיה טלטלה לאחר הבחירות?

"אני חושב שזה דווקא כן מבשר טובות לכלכלה הגלובלית, כי אין פה איזו דרמה גדולה. רואים את זה גם בשוק עם הסקרים. הסקרים לטובת טראמפ? זה לא שינה הרבה בשוק. בסוף השווקים זזים בגלל פוליטיקה או מאקרו, כי מישהו מספר לעצמו איזה סיפור. אין פה סיפור מובהק. בסך הכול הכלכלה האמריקאית במצב טוב - האינפלציה בשליטה, התפוקה עולה. הכלכלה חזקה".

פינג פונג השקעות: אג"ח ומניות בארה"ב, קצת ת"א ואפס נדל"ן:

מה יקרה לשקל, ומאיזה תחום כדי להתרחק. ההמלצות של אלדד תמיראיזו בורסה תעלה יותר בשנה הקרובה - ת"א או וול סטריט?

"אולי אפתיע אתכם - תל אביב. בסוף אני חושב שיסתדרו פה הדברים, אבל כמנהל השקעות אני לא יכול לסמוך על זה".

מה יקרה לשקל?

"אני חושב שבטווח הקצר השקל ייחלש, כי להערכתי תהיה עוד הורדת דירוג".

בנק ישראל יעלה בסופו של דבר את הריבית?

"מעריך שכן".

תחום שהיית מציע היום להתרחק ממנו דווקא?

"אני באמת חושב שצריך לעבור היום חברה חברה ולראות אם ה־AI לא תחסל אותה. לדוגמה, חנויות פיזיות של ריטייל הולכות למות כמעט טוטלית, ויש עוד לא מעט כאלה בשוק".

אג"ח, מניות או נדל"ן - איך להשקיע חצי מיליון שקל פנויים?

"אג"ח בארה"ב כן, בישראל פחות. הכול תלוי בדרגת הסיכון של הלקוח. בגדול הריבית בארה"ב תרד והאג"ח יעלו, בישראל לא. לגבי מניות הייתי עושה בערך 70/30 לטובת ארה"ב".

ומה עם נדל"ן?

"אני לא משקיע בנדל"ן, אין לי דירות. אני חושב שהשקעה בשוק במחירים האלה בארץ, זה פשוט לא הגיוני. כל סנטימטר פה עולה מאות אלפי שקלים. אני לא מבין את זה, באמת".

איך תשפיע ה-AI על שוק ההון

לאחרונה סיים תמיר את כהונתו כמנכ"ל בית ההשקעות שלו, וכיום הוא מושקע כל כולו לדבריו במיזם ה-AI (בינה מלאכותית) שהקים יחד עם ניר צוק, אותו הוא מכנה "היזם הישראלי הכי מוצלח שגדל כאן". השאיפה לדבריו היא "לשנות סדרי עולם בכל מה שנוגע להשקעות, לניהול כספים וחסכונות. ה-AI יותר גדול לדעתי מהמהפכה התעשייתית, שבה התנהלנו עם עגלה וסוסים ועברנו למכונות - זה חתיכת אירוע. גם חברתית, גם פוליטית, גם מבחינת מבנים וארגונים. הכול משתנה מקצה לקצה".

בינתיים הטרנד הזה סוחף את השווקים, אתה לא חושב שזה עשוי להיגמר כמו בועת הדוט.קום?

"אני לא חושב שאנחנו בדוט.קום. זו בעיני מהפכה מטורפת וצריך להפנים את זה ולהתכונן. אם אתה מבקש מ-AI לכתוב לך קוד למשהו, הוא כותב. אתה מביא לו פייתון, הוא מחזיר לך בג'אווה (שפות תכנות, ב"ל וח"ש). דברים שלוקחים שבועות מתבצעים בשלוש דקות. אתה מבקש ממנו גרפים של תעשייה באנגליה בשנים האלה - טראח. וזו רק ההתחלה".

המיזם של תמיר, עם צוק, נקרא FINQ. זו למעשה פלטפורמת השקעות המבוססת על מודל של בינה מלאכותית. "אנחנו מדרגים בצורה אוטומטית, מתמשכת ויחסית מדי יום את כל המניות של S&P 500. זה אומר ממקום ראשון עד מקום 500, בצורה דינמית מתמשכת יומיומית".

לדברי תמיר, המשמש כמנכ"ל FINQ, התיק שמנוהל על ידי האלגוריתם עשה מאז ההשקה תשואה של "פי שלושה בערך מה-S&P 500 נכון להיום. וזה בלי מנהלי השקעות ובלי אנליסטים, רק באמצעות מידע - מה אומרים בשוק, ברדיט, בעיתונים, מה החברה הודיעה, מה המכפיל ההיסטורי ועוד. הוא עושה דברים שאני לא הייתי עושה כמנהל השקעות", הוא מפתיע: "אני למשל הייתי מוכר מזמן כבר את אנבידיה, כי מבחינתי במכפיל 600 אני לא קונה. אבל האלגוריתם אסף את הסנטימנט, את מה שאנשים אומרים בשוק, והחזיק אותה".

מה המודל הכלכלי? אתם מנהלים תיקים?

"אנחנו מנהלים שתי פלטפורמות להשקעות מבוססות AI, ישראלית ואמריקאית. בישראל יש לנו הרשיונות ובארה"ב מצפים לקבל רישיון ממש בקרוב, ואז נוכל לנהל השקעות".

כשתקבלו רישיון, אתם מתכננים גם להיכנס לתחום הפנסיה. אתם בעצם רוצים להחליף את הסוכנים?

"זה באמת יעצבן הרבה מאוד אנשים. סוכן הביטוח הוא מתווך פיננסי מאוד בעייתי, בגלל מודל התגמול שלו. הסוכן היום לוקח לקוחות רק כשזה משתלם לו. איך הוא עושה מזה כסף? הוא מוכר לך מוצרים ומעביר אותך בין חברות כך שהוא ירוויח יותר, ולא לפי האינטרס האמיתי שלך. אצלנו הכול דיגיטלי ועמלות ההפצה זהות לכולם. אין לנו הטיה מוצרית".

אמנם הכול דיגיטלי, אבל אין התייחסות אישית לצרכים של כל אחד. לא בטוח שכדאי למי שעבר את גיל 60 למשל להשקיע את כל הפנסיה שלו ב-S&P 500, שהוא מדד תנודתי.

"נכון. זה השלב הבא שלנו. נוריד מסלקה ונשאל שאלות אישיות כדי לאתר דמי ניהול גבוהים או ביטוחים כפולים, ונעשה התאמות לפי הצרכים של כל אחד".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.