סכום בלתי נתפס של כמעט מיליארד שקל התחלק בשנה האחרונה בין שתיים מהמשפחות העשירות בישראל, של אייל עופר והאחים דודי ודרורית ורטהיים, המחזיקות בגרעין השליטה בבנק מזרחי טפחות. כך התברר בשבוע שעבר לאחר שהבנק השלישי בגודלו בישראל פרסם את תוצאותיו לסיכום השנה החולפת והכריז על חלוקה נוספת של דיבידנד לבעלי המניות שלו.

● הערכות: מנכ"ל צים, אלי גליקמן, מתכנן להוביל מהלך לרכישת השליטה בחברה

● תשלום במזומן ורווחיות מוגבלת: עסקת המיליארדים של דודי עזרא אושרה

● בדיקת גלובס | לקראת הסתערות חברות הבנייה על הבורסה: אילו הנפקות הכי השתלמו?

הרווחים העצומים שרושם בנק מזרחי טפחות בשנים האחרונות (5.5 מיליארד שקל בשנת 2024 בלבד), הדיבידנדים הנדיבים לבעלי המניות והתשואה המלהיבה שמספרת מניית הבנק, מלמדים פעם נוספת כי מעטים העסקים בישראל שיכולים להתחרות עם החזקה בבנק גדול. את זה הבינו מן הסתם גם צמד בעלי השליטה במזרחי טפחות, עת נאלצו להכריע במהלך העשור הקודם בין המשך ההחזקה שלהם במניות הבנק (כ־20% כ"א) לבין עסק אחר בו החזיקו בתחום הנדל"ן המניב.

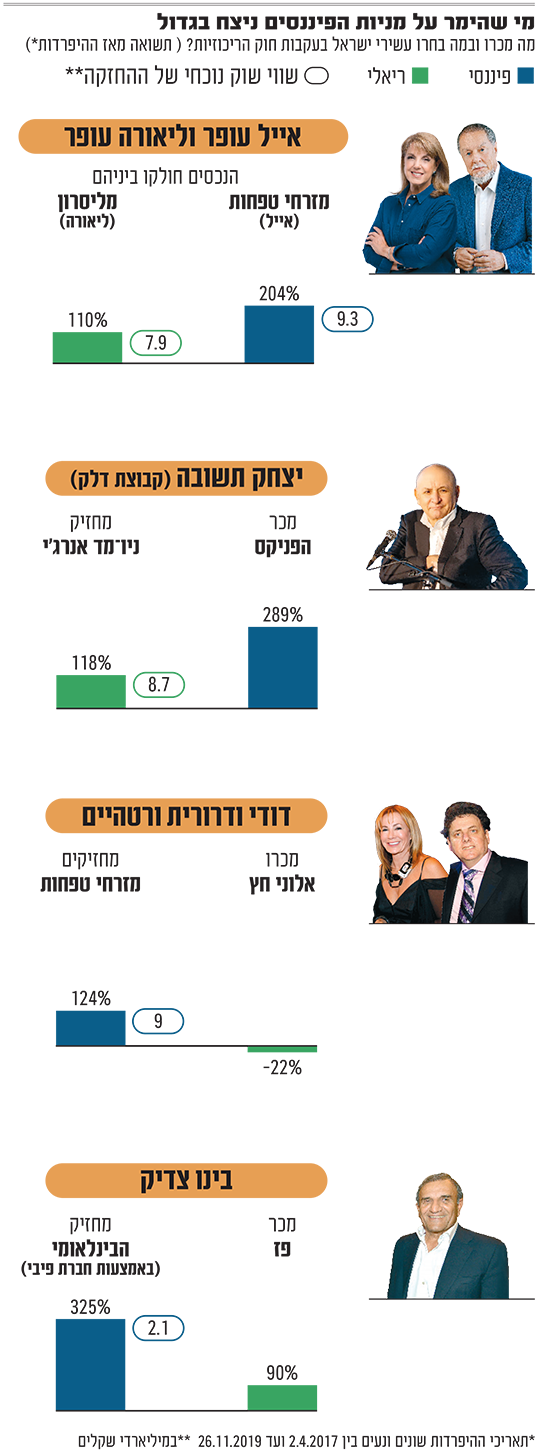

ה"הימור" על הבנק, כמעט מיותר לציין, הוכח כמשתלם במיוחד: אייל עופר והאחים ורטהיים מחזיקים כיום במניות מזרחי טפחות בשווי של 9.3 ו־9 מיליארד שקל בהתאמה, לאחר שחילקו ביניהם דיבידנדים של יותר מ־2.6 מיליארד שקל מאז הפרדת העסקים בהם החזיקו, בשנת 2019.

החוק ששינה הכול

הצורך להפריד בין החזקה פיננסית משמעותית להחזקה ריאלית משמעותית נכפה על משפחות ורטהיים ועופר, כמו גם על אנשי עסקים בולטים אחים (ליאורה עופר, צדיק בינו ויצחק תשובה) כחלק מיישומו של חוק שנחקק בשנת 2013 במטרה להפחית את הריכוזיות במשק ולהגביר בו את התחרות ("חוק הריכוזיות").

במשפחת עופר הושלמה הפרדת העסקים בשנת 2019 - באופן שבו המשיך אייל עופר להחזיק בבנק מזרחי טפחות, וויתר על החזקות המיעוט שלו בענקית הנדל"ן מליסרון, בעוד שבת דודתו ליאורה יצאה מההחזקה בבנק ונותרה לשלוט בנדל"ן (תחילה יחד עם אחיה דורון, ובהמשך רכשה את חלקו).

מליסרון, חברות קניונים מובילה בישראל ("קניוני עופר"), נותרה השקעה מצויינת מבחינתה של ליאורה עופר. שווי השוק הנוכחי של מניותיה בחברה(כ־50% מההון) עומד כיום על כ־7.9 מיליארד שקל, לאחר שקיבלה מאז ההיפרדות מבן דודה כחצי מיליארד שקל בדיבידנדים.

אך כשבודקים מה עשו המניות, מגלים כי זו הפיננסית ניצחה בגדול: בעוד שמניית מליסרון עלתה ב־110% (תשואה מתואמת דיבידנד) מאז הפרדת הכוחות במשפחת עופר, זו של בנק מזרחי טפחות זינקה בשיעור כפול כמעט (204%).

"מה שהיה פה בשנים האחרונות, ובעיקר מאז 2022 הוא תהליך שעזר לבנקים, וכמובן הפריע לעסקים עם נטל חוב גבוה על גבן כמו תחום הנדל"ן", מסביר גורם מוסדי בכיר המעורה היטב בעולם ההשקעות. "עליית הריביות בארץ ובעולם לצד האינפלציה שהתפרצה, הגדילו משמעותית את רווחי הבנקים.

"תשלום ריביות נמוכות בחשבון העו"ש של הלקוחות ומנגד מתן אשראי בריביות באזור הדו־ספרתי, שיחק לידיהם כמו גם הקפיצה באינפלציה שהגדילה את הכנסותיהם ממתן אשראי".

גם במשפחת ורטהיים התקבלה החלטה דומה לזו שקיבל אייל עופר: העדפת החזקה בבנק על פני חברת נדל"ן. דודי ורטהיים (שמחזיק יחד עם אחותו דרורית גם בזכיינית קוקה קולה בישראל) נפרד בשנת 2019 מרוב החזקותיו בחברת הנדל"ן המניב אלוני חץ תמורת 1.1 מיליארד שקל.

מאז אותה מכירה, זינק שווי ההחזקה של האחים ורטהיים בבנק מזרחי טפחות בשיעור של 124% בעוד שמניית אלוני חץ, שתוצאותיה הושפעו לרעה בשנים האחרונות מעליית הריבית מעבר לים והיא נאלצה לבצע מחיקות של מיליארדי שקלים משווי נכסיה, צנחה ב־22%.

ההתלבטות של בינו

מי שכנראה התלבט לא מעט כשנדרש להכריע בין המשך ההחזקה בבנק או בתאגיד ריאלי היה צדיק בינו, בעל השליטה בבנק הבינלאומי ובעבר גם חברת תחנות הדלק פז. בינו הוא אגדה מהלכת בתחום הבנקאות בארץ שהתחיל את דרכו בתור פקיד בסניף של בנק ובהמשך צמח בעולם הבנקאות, שימש כמנכ"ל הבנקים לאומי והבינלאומי, עד שלפני כעשרים שנה השתלט על האחרון, באמצעות חברת פיבי אחזקות.

לאחר שחוק הריכוזיות כפה עליו לבחור, החליט בינו להיפרד דווקא מהחזקתו הוותיקה יותר, והלא פחות מוצלחת, בחברת פז, שאת מניות השליטה בה (יותר מ־30%) מימש במשך מספר שנים תמורת סכום עתק שהצטבר למעל 2.3 מיליארד שקל.

בפרספקטיבה של השנים האחרונות בחירתו בבנק הבינלאומי התבררה כמוצלחת ביותר, ומחדדת את העובדה שהיצמדות לנכס פיננסי משמעותי בישראל הוא כנראה מתכון טוב יותר מעסק ריאלי כמו תחנות דלק או נדל"ן מניב.

בינו מחזיק דרך פיבי בכמחצית ממניות הבנק הבינלאומי. שווי החזקותיו בחברה (כ־29% מההון) עומד כיום על כ־2.1 מיליארד שקל, לאחר שנהנה מדיבידנדים בסכום של כ־570 מיליון שקל מאז נפרד פורמלית מהחזקותיו בפז באפריל 2017. מניית פיבי זינקה מאז אותה פרידה ב־325% בעוד שפז, שהפכה לחברה ללא גרעין שליטה מאז יצא ממנה בינו, טיפסה ב־90% "בלבד".

הבחירה של תשובה

מיליארדר נוסף שנדרש לפרידה מנכס שהיה יקר לליבו הוא בעל השליטה בקבוצת דלק, יצחק תשובה, שחלש על מאגרי הגז הגדולים של ישראל באמצעות השותפות דלק קידוחים (כיום ניו־מד אנרג'י) ולצידם החזיק במניות השליטה בחברת הביטוח הפניקס.

תשובה, שגילוי מאגרי הגז תמר ולוויתן הפכו להצלחותיו העסקיות הגדולות ביותר, לא התלבט כנראה יותר מדי כשבחר למכור את החזקות הביטוח של קבוצה דלק. העסקה בה נפרד מהפניקס יצאה לפועל בסופו של דבר רק בנובמבר 2019, לאחר כמה ניסיונות מכירה שלא צלחו, בין היתר בשל מגבלות שהעמיד הרגולטור בפני רוכשים זרים פוטנציאליים. באותה עסקה מכרה קבוצת דלק את מניותיה בהפניקס (כ־32% מההון) לידי שתי קרנות ההשקעה אמריקאיות, סנטרברידג' וגלטין, תמורת 1.6 מיליארד שקל.

מאז אותה עסקה ידעה קבוצת דלק עליות ומורדות, כשבתחילת תקופה הקורונה אף עמדה בפני משבר שאיים על המשך קיומה בעקבות הירידה במחירי האנרגיה. מאז, ידעה הקבוצה להתאושש באופן מעורר התפעלות והיא נסחרת כיום בשווי של יותר מ־10 מיליארד שקל (זינוק של 1,000% מניה מהשפל של 2020).

הנתח של ניו־מד שבידי קבוצת דלק (54%) שווה כיום 8.7 מיליארד שקל, לאחר שמאז הפרידה מהפניקס, חילקה לה השותפות כ־2.4 מיליארד שקל בדיבידנדים. ועדיין, ביצועי יחידות ההשתתפות של ניו־מד שעלו ב־118% מאז נובמבר 2019, מחווירים לעומת התשואה שהניבה מניית הפניקס באותו זמן - זינוק של 289% (כמעט פי 4), שביסס את מעמדה כחברת הביטוח המובילה בישראל.

ולמרות הבדלי התשואה, לא בטוח שתשובה מצטער על הבחירה לדבוק בעסקי האנרגיה שלו. מאז נפרדה קבוצת דלק מהשליטה בהפניקס, היא המשיכה להרחיב את עסקי הגז והנפט שלה, באמצעות החברה הבת איתקה הפועלת בים הצפוני, שמהווה חלק מרכזי בהצלחתה הנוכחית וברווחי העתק שהיא מציגה. אותה הצלחה שמאפשרת לתשובה לחזור כעת במלוא המרץ לבצע השקעה משמעותית חדשה בעולמות הפיננסים.

לאחר שהוצאה אשתקד מרשימת הגורמים הריכוזיים במשק, הפתיעה קבוצת דלק כשהציעה בדצמבר האחרון לרכוש את השליטה בחברת כרטיסי האשראי ישראכרט לפי שווי חברה של 3.56 מיליארד שקל - וגברה על הצעות מתחרות שהגישו מנורה מבטחים ובנק ירושלים. עסקת הרכישה אושרה לאחרונה ע"י אסיפת בעלי המניות של ישראכרט והיא ממתינה לאישורי הרגולטורים, ובעיקר בבנק ישראל, לצורך השלמתה.

"טיימינג זה הכול"

אז האם העדפת החזקה פיננסית על פני ריאלית היא תמיד הבחירה הנכונה? שי עזר, מנהל מחקר במור בית השקעות, טוען כי "כמעט כמו כל דבר בחיים - טיימינג זה הכול. אפשר לראות שבשנים 2015־2019 מניות נדל"ן רשמו תשואות טובות אף יותר מאלה של הבנקים המובילים, משום שבאותן שנים הריבית הייתה אפסית, ומחירי הנדל"ן עלו. מאידך, ריבית נמוכה לא הייתה טובה לבנקים, וכך גם סביבת האינפלציה האפסית (הבנקים נהנים מאינפלציה גבוהה משום שחלק מתיק ההלוואות שלהם צמוד אליה, ח"ש).

הכול יושב בבנקים

בשנים האחרונות המגמה כאמור התהפכה. האם כעת, כשהבנקים שנמצאים בשיא כוחם, היא צפויה להתהפך שוב? עזר סבור שלפחות בינתיים התשובה לכך שלילית: "כל עוד הריבית במשק גבוהה, הבנקים משלמים ריבית נמוכה יחסית על הפיקדונות ומלווים את הכסף בריבית הרבה יותר גבוהה. כתוצאה מכך, הרווחים שלהם ממשיכים לצמוח, במיוחד כאשר הכלכלה עצמה נמצאת בסך־הכול במצב טוב, והאבטלה נמוכה".

עוד הוא מזכיר שבנק לאומי שהעניק השבוע תחזיות לרווח נקי פנטסטי של 9.5 עד 11.5 מיליארד שקל מדי שנה בשנתיים הקרובות, עדיין לקח בחשבון שהריבית תרד ל־3.75% לעומת 4.5% כיום. "גם בהנחה שהריבית תרד קצת, עדיין הבנק מעריך שהוא ימשיך לרשום תשואה דו־ספרתית גבוהה מאוד של 15%־16% על ההון".

במצב זה, של ריבית ברמה גבוהה, הוא מוסיף, חברות הנדל"ן (כמו גם תאגידים ריאלים נוספים) סובלות מההשלכות ההפוכות: רוכשי דירות מתקשים לקנות אותן בשל משכנתאות יקרות, חברות בנייה סובלות מנטל עלויות מימון כבד, וחברות נדל"ן מניב נפגעו מעלייה בשיעור ההיוון (התזרים העתידי מהנכסים) שגורמת לירידה בשווי הנכסים.

הבכיר המוסדי מדגיש גם הוא את חשיבותה של הריבית להבדלי התשואות שהציגו החזקות פיננסיות וריאליות בשנים האחרונות: "כל עסק שנטל על עצמו הרבה חובות, נפגע יותר בשנים האחרונות מעליית הריבית". לדבריו, "הבנקים בישראל הם למעשה סוג של קרטל במשק - שבראשו דואופול (של לאומי ופועלים). אין אפשרות לגורם אחר להיכנס באופן טבעי לשוק הזה. הם בפועל שולטים בכספי הציבור באופן מוחלט מקצה ועד קצה: גם המשכורות מופקדות אצלם, גם הוראות הקבע יוצאות מהם, כרטיסי האשראי מחויבים אצלם, הם מחזיקים בניירות הערך עבור הציבור, וכך גם את המשכנתאות. הכול יושב אצלם".

מה יכול לגרום לשינוי מגמה? "ריבית בסגנון שהכרנו עד לפני שלוש שנים תחזור רק אם יהיה משבר קטסטרופלי. במצב של היסטריה בשווקים וכו', משום שזו הנוסחה שאומצה ע"י הבנקים המרכזיים בעולם. כשיש משבר גדול מפילים את הריבית של הבנק המרכזי לאפס ואחר כך גם רוכשים בשוקי ההון את האג"ח ומורידים חזק את התשואות, וכך מייצרים נזילות. אבל זה המצב היחיד שבו נחזור לריביות נמוכות שכאלה. בימים כתיקונם, לא נגיע לשם. יכול להיות שהריבית תרד, אבל לא לרמה אפסית". ככה שבינתיים, לבנקים, ולבעלי השליטה בהם, שלום.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.