הכותבים הם מנכ"ל ואנליסטית בחברת הייעוץ Complex

משברים פיננסיים משמעותיים מתחילים לעיתים מפגיעה מפתיעה בשוק גדול, ששחקנים רבים חשופים אליו באופן ישיר ועקיף, אך הסיכון בו נתפס כנמוך עד לא רלוונטי.

● WSJ | האם מעונת הדוחות הרבעוניים תגיע התחייה לראלי המדשדש בוול סטריט?

● "מגמה נדירה ומדאיגה": הנתון שמאיים על העליות בוול סטריט

האג"ח הממשלתיות נתפסות על ידי משקיעים רבים כרכיב חסר סיכון בתיקי ההשקעות. אבל כל זה יכול להשתנות, כשבחלק ממדינות אירופה הגדולות מתפתח לאיטו משבר חוב פוטנציאלי, שעלול להתגלגל לבנקים ביבשת ולהפוך למשבר כלכלי רחב ממדים.

המגמה הבולטת ביותר בשווקים בראשית 2025 היא העלייה החדה בתשואות האג"ח הממשלתיות בעולם. היא ניכרת במיוחד באג"ח הארוכות בארה"ב ובאירופה, שזינקו בחדות, דווקא כאשר ריביות הבנקים המרכזיים החלו לרדת.

התשואות על אג"ח ממשלת ארה"ב ל־10 שנים זינקו מ־3.6% בספטמבר למעל 4.7% בינואר, בניגוד לריבית הבנק המרכזי (פד) שירדה ב־1% בתקופה זו. במקביל, הנפקת האג"ח ל־30 שנים נסגרה בריבית של 4.9%, הגבוהה מאז 2008.

להערכתנו, הגורם העיקרי לכך הוא תמחור מחדש של סביבת הריבית, בשל מעבר מציפיות למספר הורדות לעצירה בתוואי הפחתת הריבית, ואף חשש מהעלאתה. זאת, בשל סיכונים גוברים להתחממות האינפלציה, לאור הביצועים החזקים המתמשכים של הכלכלה וחשש מהשלכות מדיניות טראמפ, כגון הטלת מכסים שיביאו לעליות מחירים.

שינויים אלה בתוואי הריבית מחייבים תיקונים משמעותיים בהמשך במחירי המניות, כדי לשקף את השפעת עלויות המימון הגבוהות לאורך זמן, וירידת ערך תזרימי המזומנים העתידיים שייצרו החברות.

פגיעה נוספת צפויה בעלויות החוב של ממשלת ארה"ב, שמתמודדת עם יחס חוב־תוצר גבוה שנושק ל־100%, צפי להעמקת הגירעון (עד ל־7% מהתוצר ב־2025) וצורך בהגדלת היקף החוב הממשלתי, בסך 28 טריליון דולר. אבל, בסופו של דבר כלכלת ארה"ב חזקה, פרט לכך שהיא מחזיקה במטבע הרזרבי העולמי וביכולתה להדפיס דולרים כאוות נפשה. לכן, משבר חוב בארה"ב אינו על הפרק.

"מעגל שלילי" במערב ודרום אירופה

מנגד, בחלק ממדינות אירופה הסיכון גבוה בהרבה. בכמה מהמדינות הגדולות מתרחשת עליית תשואות כתוצאה מתמחור מחדש של סיכון אשראי, בעקבות צבירת חובות והעמקת גירעונות, וזאת למול צמיחה איטית בכלכלה שתקשה על פירעונם.

השווקים מתמקדים כעת בבריטניה, שסוחבת חוב לתוצר של קרוב ל־100%, הגבוה מאז שנות ה־60, וגירעון תקציבי של 4.5% מהתוצר, כשהממשלה סובלת מהיעדר אמון בציבור. תשואת האג"ח ל־10 שנים עלתה בחדות לכ־5%, הגבוהה מאז 2008, בניגוד למגמת הורדת הריבית על ידי הבנק המרכזי שם, בעוד תשואת האג"ח ל־30 שנה היא כעת הגבוהה ב־100 השנים האחרונות(!). הפער בין תשואות האג"ח הממשלתיות לאלו של גרמניה התרחב ליותר מ־2.3%, הגבוה מאז 1990.

עליית התשואות מכבידה על עלויות המימון של הממשלה בבריטניה ועל האפשרויות להפחתת הגירעון.

גם בצרפת הולך ונרקם משבר פיננסי, הכולל קשיים משמעותיים בהעברת התקציב וזינוק בעלויות החוב הממשלתי של המדינה, מעל לזה של יוון. בדצמבר, חברת הדירוג Moody’s הורידה את דירוג האשראי של צרפת, תוך אזהרה מפני "מעגל שלילי" שיתבטא בגירעונות גבוהים של כ־5.5% מהתוצר, חוב גבוה של כ־110% ביחס לתוצר ועלויות מימון גבוהות שמעמיקות אותו.

אולם, להערכתנו, הסיכון המשמעותי ביותר מתקיים דווקא במדינות דרום אירופה, החלשות והממונפות יותר, בהן קיימות חשיפות גבוהות במיוחד של הבנקים לאג"ח הממשלתיות, שעלולות להפוך משבר חוב ממשלתי למשבר בנקאי חריף.

באופן פרדוקסלי, הסיכון ליציבות הבנקים מהחזקות אלה גדול במיוחד שכן תחת תקנות באזל III (תקינה רגולטורית לחיזוק הלימות ההון בבנקים) הם לא מחזיקים כלל הון כנגד אג"ח ממשלתיות, שמוגדרות כנכס סיכון במשקל 0%! המשמעות היא שירידות חדות במחירי האג"ח או חדלות פירעון, יקדחו חור ענק במאזניהם.

איטליה תדביק את כל השכנות?

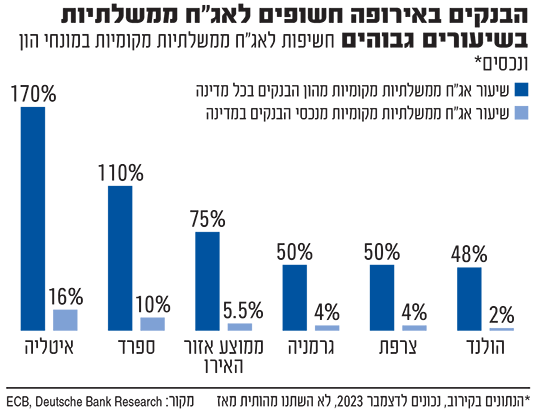

ככלל, הבנקים האירופיים מחזיקים כיום כ־2 טריליון אירו של אג"ח ממשלתיות אירופיות - בממוצע כ־5.5% מנכסיהם וכ־70% מההון שלהם.

הסיכון הגבוה ביותר משילוב זה טמון לדעתנו באיטליה, שנמצאת יחסית מחוץ לרדאר המשקיעים. יחס החוב־תוצר שלה נושק ל־140% והצמיחה אנמית, 0.7% בלבד ב־2024. במקביל, הבנקים באיטליה הם שיאני החשיפות לאג"ח ממשלתיות מקומיות, 16% מנכסיהם מושקעים באג"ח הממשלה - כמעט כפול מהונם העצמי!

זאת, בעוד שבספרד הבנקים מחזיקים כ־10% מנכסיהם וכ־100% מהונם באג"ח ממשלתיות. בצרפת ובגרמניה המספרים כבר יורדים בחדות לפחות ממחצית מההון.

המשמעות היא שמשבר חוב ממשלתי וירידות חדות במחירי האג"ח עשויים לעורר חששות משמעותיים ליציבות בנקים רבים באותה מדינה. התוצאה האפשרית היא ירידות חדות במניותיהם, זינוק בתשואות האג"ח שהנפיקו ואף הפעלת טריגרים למחיקת אג"ח "קוקו" וחדלות פירעון, באופן שעלול להתפשט במהרה לבנקים במדינות נוספות.

התרחיש הסביר וזה האפוקליפטי

התפתחות משבר חוב רחב היקף נראית תרחיש בהסתברות נמוכה. להערכתנו, התרחיש הסביר לחודשים הקרובים הינו התייצבות התשואות הגבוהות באג"ח הממשלתיות לאחר תמחור מחודש של העמקת גירעון וסביבת ריבית גבוהה בארה"ב, ושל סיכוני האשראי באירופה, לרבות בבנקים ואג"ח קונצרניות. השילוב בין ההשפעות השליליות על ביצועי החברות לבין מעבר כספים מהמניות היורדות לאג"ח ממשלתיות בתשואה גבוהה של 5% ומעלה, צפוי להפוך את 2025 לשנה שלילית בשווקים, כזו שתזכיר את 2022 עם ירידות של כ־10% עד 20% במדדים המובילים, אך לא תהפוך לשנת משבר היסטורי.

התרחיש השלילי בהסתברות נמוכה, אך בעל תוחלת נזק עצומה, הוא התפתחות משבר חוב משמעותי באחת ממדינות אירופה, שיתפרץ בשל עלייה חדה בתשואות שתקשה על המשך גלגול חובות, או כישלון פתאומי בהנפקת אג"ח בשל היעדר ביקוש מספק, או ריבית גבוהה שתהפוך את ההנפקה ללא כדאית. אירוע כזה עלול להתגלגל במהירות לבנקים באותה מדינה ומשם למדינות שכנות באפקט דומינו שעלול להזכיר את 2008 עם ירידות דו־ספרתיות בשווקים.

כמובן שהתממשות התרחיש החמור תשפיע גם על השוק המקומי, שעתיד לרדת בחדות בדומה לשווקים בעולם. אמנם, יחס החוב־תוצר בישראל נמוך מ־70% והבנקים המקומיים חזקים ויציבים, אבל כשעל השווקים הגלובליים יירד מבול, גם כאן בישראל יירטבו, וחברות החשופות למדינות אירופיות שייפגעו צפויות לפגיעה ישירה מכך.

הגורמים בטור זה עשויים להשקיע בניירות ערך או במכשירים המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.